VIVIENDA Y ORDENAMIENTO URBANO

Comisión Permanente

Of. Administrativa: Piso P01 Oficina 145

Miércoles 12.30hs

Of. Administrativa: (054-11) 6075-2136 Internos 2136/34

cvyourbano@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 0380-D-2014

Fecha:10/03/2014

Publicado en: Trámite Parlamentario N° 4

Sumario: SISTEMA DE AHORRO PARA EL FOMENTO DE LA INVERSION EN VIVIENDAS DENOMINADO "CASA DE AHORRO"; CREACION DEL INSTRUMENTO FINANCIERO DENOMINADO UNIDAD DE VIVIENDA (UVI).

Sistema de Ahorro para

el Fomento de la Inversión en Viviendas

"CASA DE

AHORRO"

Artículo 1°: Crease el

instrumento financiero denominado la Unidad de Vivienda (UVI), por un valor

nominal unitario equivalente al precio promedio ponderado, en moneda nacional,

de un (1) metro cuadrado construido, en las veinticuatro jurisdicciones argentinas.

Las UVIs emitidas y colocadas en el

mercado se rescatarán al valor del metro cuadrado a su fecha de vencimiento,

pudiendo ser transferibles con carácter previo por sus tenedores, mediante

operaciones bursátiles a valor de mercado. Tendrán un plazo mínimo de 10 años,

estarán dirigidas a ser suscriptas por ahorristas individuales o institucionales y

cotizarán en el mercado de capitales.

Artículo 2°: Los objetivos

generales de las UVIs son:

• Regenerar el ahorro en moneda

nacional de largo plazo

• Promover el crecimiento económico

y el empleo a través de la inversión en construcciones

• Disminuir el déficit habitacional

estructural que sufre nuestro país

Artículo 3°: Autorícese al

Poder Ejecutivo Nacional, al Banco Nación Argentina (BNA) y al Banco Hipotecario

Nacional (BH), a suscribir como fiduciantes y en conjunción con todas las

entidades financieras argentinas que soliciten participar de la operatoria, un

fideicomiso financiero cuya finalidad principal consistirá en fomentar el ahorro

argentino de largo plazo con el objeto de financiar, principalmente, el acceso a la

vivienda nueva, única y familiar en todo el territorio nacional.

Artículo 4°: Para el

cumplimiento de los objetivos perseguidos por la presente ley y en el marco de la

operatoria propuesta se autoriza al Poder Ejecutivo a:

a) Garantizar, como fiduciante,

la devolución del valor de los certificados de participación emitido, al momento de

su rescate. El monto máximo garantizado se establecerá en las respectivas Leyes

de Presupuesto de Gastos de la Administración Nacional conforme a la evolución

del sistema.

b) Afectar y/o ceder en garantía

la recaudación de los ingresos provenientes del Régimen de Coparticipación

Federal de Impuestos, de acuerdo con lo establecido por los Artículos 1°, 2° y 3°

del Acuerdo Nación-Provincias, sobre Relación Financiera y Bases de un Régimen

de Coparticipación Federal de Impuestos, ratificado por Ley Nacional N° 25.570. La

garantía y/o cesión continuará durante la vigencia de la operatoria. Dicha

afectación o cesión en garantía no podrá afectar los derechos de las provincias

provenientes de dicho régimen.

c) Realizar las modificaciones

presupuestarias correspondientes para ejecutar lo autorizado en la presente

ley.

Artículo 5°: El Poder

Ejecutivo Nacional, a través de la Secretaría de Finanzas del Ministerio de

Economía y Finanzas Públicas, podrá contratar directamente con Nación

Fideicomisos S.A., para que actúe en carácter de fiduciario del fideicomiso

financiero que se constituya conforme con lo establecido en el Artículo 2º, de

acuerdo a los términos y condiciones que establezca la reglamentación, siempre y

cuando el costo de administración del fideicomiso no supere los valores de

mercado.

Artículo 6°: La manda

fiduciaria del fideicomiso financiero, previsto en el Artículo 3º de la presente ley,

consistirá en:

a) Estructurar el fideicomiso financiero

conjuntamente con las entidades financieras y emitir las UVIs con el respaldo de las

hipotecas que cedan los bancos comerciales y las garantías que ofrece el Estado en la

presente Ley;

b) Verificar que las hipotecas cedidas por

las entidades financieras participantes tengan una buena calificación crediticia;

c) Asegurar que las entidades financieras

participantes mejorarán significativamente las condiciones de la oferta de créditos

hipotecarios para la construcción de viviendas;

d) Solicitar, en caso de ser necesario, la

aprobación del fideicomiso financiero a la Comisión Nacional de Valores (CNV);

e) Emitir las UVIs en distintas unidades

que representen cantidades o fracciones de metros cuadrados, para que puedan estar al

alcance de cualquier ahorrista;

f) Captar a través de la oferta pública de

las UVIs los fondos de ahorristas individuales e institucionales, en las condiciones

mencionadas en el Artículo 1°, por un valor equivalente al necesario para la construcción

de hasta DIEZ millones (10.000.000) de metros cuadrados por año;

g) Nominar en forma diferente las

distintas emisiones de UVIs;

h) Velar porque la cotización de las UVIs

se efectúe en condiciones de transparencia;

i) Preservar a través de inversiones de

bajo riesgo y diversificadas, en las entidades financieras participantes de la operatoria, el

valor de los fondos captados que no hayan sido colocados en créditos hipotecarios;

j) Rescatar las UVIs a su vencimiento o al

momento que demande la Autoridad de Aplicación de la presente ley;

k) Supervisar que los bancos comerciales

cobren por los créditos hipotecarios fondeados con la presente Ley una tasa de interés

variable que, en ningún caso, repercutirá en un aumento de la cuota que supere la

evolución que haya registrado durante el mismo periodo el Coeficiente de Variación

Salarial (CVS);

l) Exigir que la oferta de créditos

hipotecarios contengan mejores condiciones para aquellos solicitantes que hayan

realizado un ahorro previo (en UVIs);

m) Controlar que los beneficiarios

principales sean familias, que no posean vivienda propia y con capacidad de pago

(ingresos mensuales comprobables) para hacer frente a las cuotas del crédito;

n) Analizar la conveniencia de que los

créditos otorgados incluyan un seguro de desempleo;

o) Suscribir convenios de colaboración

con distintas entidades públicas y/o privadas a efectos de llevar adelante la manda

fiduciaria, especialmente, en lo atinente a generar la medición y seguimiento del valor del

metro cuadrado construido en las veinticuatro jurisdicciones de la República

Argentina;

p) Realizar los actos útiles y necesarios

tendientes al cumplimiento de la manda fiduciaria principal y al fiel cumplimiento de los

objetivos previstos en la presente Ley;

q) Informar mensualmente el valor

promedio ponderado de metro cuadrado para la construcción considerando las 24

jurisdicciones del país. El valor de actualización de las UVIs será fijado mensualmente

conforme al precio del valor del metro cuadrado para la construcción establecido por la

Cámara Argentina de la Construcción y de acuerdo a las condiciones que a tal fin

establezca la reglamentación;

Artículo 7°: Los ingresos

netos anuales que genere el fideicomiso, conjuntamente con la asignación

presupuestaria del Estado Nacional, serán utilizados para rescatar UVIs por un

valor que compense el descalce que exista entre la tasa a la cual se colocaron los

fondos en los bancos comerciales y la evolución del valor del metro cuadrado.

Artículo 8°: Autorícese al

Ministerio de Economía y Finanzas Públicas, a través de la Secretaría de Finanzas,

como Autoridad de Aplicación de la presente ley, por sí o por intermedio de quien

designe expresamente al efecto, a organizar el fideicomiso autorizado en el

Artículo 2º de la presente ley, para lo cual podrá:

• Realizar análisis y estudios técnicos,

• Suscribir convenios con organismos

públicos y/o privados,

• Determinar criterios de selección y

asignación de fondos entre las entidades financieras participantes del fideicomiso,

• Constituir comités técnicos de

seguimiento

• Realizar todos los actos o gestiones

que considere convenientes y conducentes a la instrumentación y funcionamiento

del fideicomiso.

Artículo 9°: Autorícese al

Banco Central de la República Argentina (BCRA) a realizar todos los actos o

gestiones conducentes para facilitar la operatoria propuesta en la presente Ley.

Artículo 10°: Gozarán de la

exención de Impuestos Nacionales las transacciones de UVIs.

Artículo 11°: Se autoriza al

Poder Ejecutivo Nacional a promover la cultura del ahorro a largo plazo en moneda

nacional que propone el presente proyecto de ley, en su política educativa desde

los niveles iniciales y en sus campañas de publicidad oficial.

Artículo 12°: Se invita a las

Provincias y a la Ciudad Autónoma de Buenos Aires a adherir a la presente ley,

fomentando el sistema a través de ventajas impositivas e inversiones

presupuestarias.

Artículo 13°: Anualmente la

autoridad de aplicación deberá remitir un informe pormenorizado respecto de la

marcha de la operatoria establecida en la presente ley, a las Comisiones de Obras

Públicas y Finanzas de ambas Cámaras de Congreso de la Nación.

Artículo 14°: La presente ley

deberá ser reglamentada dentro del plazo de los 90 (noventa) días posteriores a su

promulgación.

Artículo 15°: Comuníquese al

Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

El Déficit Habitacional: Un

problema estructural

El Censo 2010 reveló que en nuestro

País existe aún una franja muy importante de hogares con problemas

habitacionales.

Desde la perspectiva del déficit según

el tipo de vivienda, debe destacarse que 500.000 hogares (4% del total) requieren

una vivienda nueva porque habitan en casas que por su deterioro resultan

irrecuperables; y 1.600.000 hogares (14% del total) requieren refacción o

ampliación (viviendas recuperables).

En el grupo de viviendas restantes

(viviendas aptas); existen 1.000.000 de hogares (8% del total) que comparten

vivienda con otro hogar y alrededor de 180.000 (2% del total) que padecen

hacinamiento por cuarto.

Por ello, del análisis anterior surge

que más de 3 millones de hogares en la República Argentina tienen problemas de

vivienda, es decir un 28% del total. Adicionalmente, existen aproximadamente 2

millones de hogares que alquilan su vivienda.

En los hogares de ingresos bajos,

toma mayor relevancia la problemática de viviendas irrecuperables o que requieren

refacción; y familias que son ocupantes de sus viviendas. Mientras que en los

hogares de ingresos medios-altos, aumenta la proporción de familias que alquilan

sus viviendas porque si bien poseen capacidad de ahorro, no pueden acceder a un

crédito hipotecario.

A pesar del crecimiento económico de

la última década y las políticas implementadas no hemos logrado modificar el

déficit estructural habitacional. Hoy no sólo debemos absorber este déficit, sino

que además debemos pensar en contener el crecimiento vegetativo de la población

para que no se agrave.

La falta de créditos

hipotecarios accesibles

El acceso a la vivienda sigue siendo

un gran desafío para las políticas públicas en la Argentina, y exige acciones

integrales como la necesidad de contar con una macroeconomía que no genere

inflación, aumentar la inversión pública en vivienda subsidiadas para los hogares

de menores ingresos que no pueden ahorrar, fomentar instrumentos financieros

que oriente el ahorro de la economía hacia el crédito hipotecario, mejorar el marco

normativo para federalizar y descentralizar la inversión pública mediante

transferencias automáticas a provincias, entre otras acciones.

Sin embargo, la presente propuesta

se refiere principalmente al fomento de mecanismos financieros que mejoren el

acceso a la vivienda en aquellas familias que cuentan con capacidad de ahorro

para tomar un crédito hipotecario.

Hoy, el mercado de créditos

hipotecarios, no subsidiado por el Gobierno, resulta prácticamente inexistente. A

diferencia de otros países de la región (como Uruguay o Chile), donde resulta

normal que quienes tienen capacidad de ahorro se endeuden a 15 o 20 años para

comprar o construir una vivienda; en Argentina las familias carecen de

mecanismos de financiamiento a largo plazo y muchas veces se ven obligadas a

esperar algún programa subsidiado con fondos públicos para poder tener su casa.

El problema de fondo reside en que

las familias desean endeudarse a tasa fija porque no pueden exponerse al riesgo

de tasa variable en un país inestable; pero los bancos requieren tasa variable,

porque no pueden exponerse al riesgo de que la inflación se dispare y el valor de

las cuotas fijas se diluya.

Por eso, cuando un banco

actualmente ofrece tasa fija está obligado a determinar cuotas muy altas, porque

en realidad, aunque el contrato diga 20 años, son préstamos que en muy pocos

años se deben devolver para que el Banco pueda "cubrir" todo lo que va a perder

cuando la inflación licúe la cuota del préstamo.

Ante esta situación, para acceder

actualmente a un crédito hipotecario de $ 350.000 se requiere devolver cuotas

fijas de $ 6.100, y se tienen que tener ingresos familiares mensuales que alcancen

los $ 21.000. En conclusión, hoy los créditos hipotecarios están disponibles sólo

para una porción muy pequeña de familias, muchas de las cuales no los necesitan.

Barreras Actuales para

Acceder a un Crédito Hipotecario.

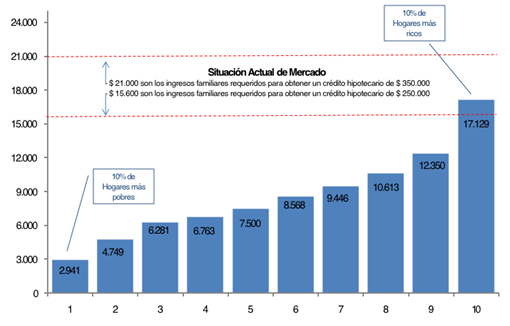

Ingreso Total Promedio

por Hogar según Decil.

Total de Aglomerados

Urbanos de Argentina. Valores Estimados a Julio de 2013.

Fuente: elaboración propia en base a

Indec, EPH (IV trimestre de 2012) y actualizaciones salariales, previsionales y de

transferencias sociales entre diciembre de 2012 y julio de 2013.

En función de la distribución actual de

ingresos familiares, apenas el 10% (o menos) de los hogares más ricos podrían

acceder a cumplir con los requerimientos de ingresos que hoy exige el sector

financiero.

Ante esta situación, el Gobierno

Nacional ha implementado reiterados programas; como el plan Inquilinos, línea

Casa Propia del BNA, línea del Banco Hipotecario financiada con fondos de la

ANSES; y recientemente se lanzó el plan Procrear también financiado por la

ANSES. Sin embargo, estos programas han tenido hasta el momento un impacto

sumamente acotado en términos de cobertura y en todos los casos presentaron

problemas de sustentabilidad por la magnitud de fondos y subsidios que necesitan.

El plan Procrear posee objetivos

ambiciosos (otorgar 100 mil créditos en dos años) y ha logrado reducir

significativamente los requisitos necesarios en términos de ingresos para acceder

al crédito porque otorga tasas sensiblemente menores a las de mercado.

Sin embargo, este programa no ha

cumplido con su ambicioso objetivo y también tendrá pronto limitaciones para

multiplicar su impacto en la economía, ya que está generando un importante

deterioro en los activos del Fondo de Garantía de Sustentabilidad, aspecto que

terminará debilitando al sistema previsional. Por ello, esta política tampoco

resultará sostenible en el tiempo.

La escasez de

instrumentos que canalicen el ahorro en moneda nacional a largo

plazo

La falta de instrumentos confiables

para canalizar el ahorro en moneda nacional a largo plazo ha causado que cada

vez más ahorristas prefieran invertir en "ladrillos", en automotores o en moneda

extranjera en el mercado paralelo.

Esta situación pone un límite

importante en la disponibilidad de fondos para financiar inversiones de largo plazo,

como lo es la vivienda.

Por esta razón, se diseñó un

mecanismo que pretende canalizar el ahorro argentino en moneda nacional y de

largo plazo, a través de una letra emitida en pesos, a 10 años de plazo (como

mínimo) y que generará una renta en función del valor promedio ponderado del

metro cuadrado construido en las 24 jurisdicciones de la República Argentina. Esta

letra será emitida y puesta a disposición de los ahorristas por un administrador

fiduciario (Nación Fideicomisos S.A.), a través del sistema financiero con lo cual se

la torna accesible a casi toda la población. Cada letra representará el valor de 1

metro cuadrado construido de vivienda.

La confiabilidad del sistema está dada

por dos mecanismos. En primer lugar, la Administración Nacional prevé un aporte

presupuestario para compensar los posibles descalces entre la renta que generaría

la letra y la tasa de interés que pagarían las entidades financieras por la utilización

de los fondos. Segundo, el aval otorgado por el Estado Argentino, a través de la

afectación y/o la cesión en garantía la recaudación de los ingresos provenientes

del Régimen de Coparticipación Federal de Impuestos. Por otra parte, las

certificados de participación emitidas cotizarán en el mercado de capitales, lo que

le otorga liquidez al instrumento.

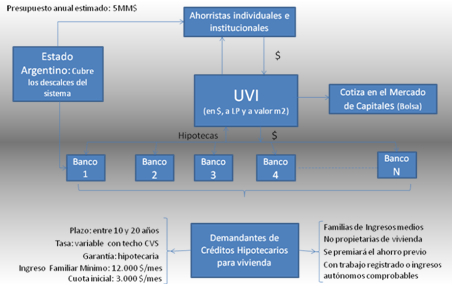

El esquema

propuesto

Los fondos que se obtengan de la

colocación de las certificados de participación serán puestos a disposición de los

bancos comerciales que operan en el sistema financiero argentino, a través de

licitaciones.

Los bancos tomarán dichos fondos y

los pasarán a los demandantes de créditos hipotecarios para la construcción de

viviendas. Por lo tanto, el sistema requiere que los proyectos inmobiliarios

(individuales o colectivos) deben ser presentados por parte de los interesados a los

bancos, conjuntamente con toda la documentación que requieren las convenciones

actuales.

Los principales beneficiarios del

sistema serían grupos familiares que se encuentren en los tramos medios de la

distribución del ingreso, que no posean vivienda propia. Las mismas recibirán

mejores condiciones en los créditos si hubieren ahorrado previamente y deberán

tener un trabajo registrado o ingresos familiares comprobables.

Esquema del

Sistema

El sistema propuesto pretende,

principalmente, ofrecer créditos hipotecarios dirigidos a familias con capacidad de

ahorro y pago de cuotas, en pesos, a tasa variable, con un límite o techo en la

evolución del Coeficiente de Variación Salarial (CVS) y que incluyan un seguro de

desempleo; de modo que el sistema sea sustentable ante episodios dónde el

desempleo se incremente. Por otra parte, también se plantea la posibilidad de

financiar grandes obras de infraestructura necesarias para el desarrollo del

País.

El Costo Fiscal

El potencial descalce que se produzca entre la

renta que obtengan los ahorristas y la tasa a la cual toman los fondos captados los bancos

comerciales que participen del sistema, se cubre con un aporte estatal acotado (5.000

millones de pesos) y perfectamente financiable, en las condiciones actuales de la

Administración Nacional. Más aún, cuando gran parte o el total del subsidio, puede ser

recuperado por el fisco nacional, a través de los mayores recursos provenientes de la

mejora de la actividad económica que generará el Programa. Para tener una referencia:

un punto porcentual que crezca el PBI representa casi 10.000 millones de pesos en

términos de recaudación de la AFIP.

Es por todo esto, que solicito a mis pares que

me acompañen en la aprobación del presente proyecto de Ley.

Firmantes

| Firmante | Distrito | Bloque |

|---|---|---|

| COBOS, JULIO | MENDOZA | UCR |

| SACCA, LUIS FERNANDO | TUCUMAN | UCR |

| GUTIERREZ, HECTOR MARIA | BUENOS AIRES | UCR |

| BIELLA CALVET, BERNARDO JOSE | SALTA | UDESO SALTA |

| AGUAD, OSCAR RAUL | CORDOBA | UCR |

| RICCARDO, JOSE LUIS | SAN LUIS | UCR |

| PETRI, LUIS ALFONSO | MENDOZA | UCR |

| COSTA, EDUARDO RAUL | SANTA CRUZ | UCR |

| TEJEDOR, MIGUEL ANGEL | CHACO | UCR |

| LOUSTEAU, MARTIN | CIUDAD de BUENOS AIRES | SUMA + UNEN |

| GIMENEZ, PATRICIA VIVIANA | MENDOZA | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| FINANZAS (Primera Competencia) |

| VIVIENDA Y ORDENAMIENTO URBANO |

| PRESUPUESTO Y HACIENDA |

Trámite en comisión(Cámara de Diputados)

| Fecha | Movimiento | Resultado |

|---|---|---|

| 14/07/2015 | INICIACIÓN DE ESTUDIO | Aprobado sin modificaciones con dictamen de mayoría y dictamen de minoría |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | SOLICITUD DE SER COFIRMANTE DEL DIPUTADO LOUSTEAU (A SUS ANTECEDENTES) | ||

| Diputados | SOLICITUD DE SER COFIRMANTE DE LA DIPUTADA PATRICIA GIMENEZ (A SUS ANTECEDENTES) |