Comisiones »

Permanentes »

Comisión Permanente de Previsión y Seguridad Social »

Comisiones »

Permanentes »

Comisión Permanente de Previsión y Seguridad Social »

PREVISION Y SEGURIDAD SOCIAL

Comisión PermanenteOf. Administrativa: Piso P04 Oficina 430

Jefe SR. AMBOADE FABIO JAVIER

Martes 16.00hs

Of. Administrativa: (054-11) 6075-2424 Internos 2424/25

cpyssocial@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 1866-D-2010

Sumario: CONTRIBUCIONES PATRONALES; FIJACION DE UNA ALICUOTA DEL 33 %.

Fecha: 08/04/2010

Publicado en: Trámite Parlamentario N° 29

ARTICULO 1.- Dejase sin efecto toda norma

que contemple exenciones o reducciones de las alícuotas aplicables a las contribuciones

patronales, con la única excepción de la establecida en el artículo 3º de la presente ley. En

particular deróganse, en su parte pertinente el artículo 11 de la ley 24.241, el decreto

814/01, el decreto 815/01 y decreto 510/03 y toda otra norma que se oponga a la presente.

ARTICULO 2.- Fijase con alcance general

una alícuota única del treinta y tres por ciento (33%) para las contribuciones patronales

sobre la nómina salarial con destino a los subsistemas de la seguridad social regidas por las

leyes 19.032 (INSSJP), 24.013 (Fondo Nacional de Empleo), 24.241 (Sistema Integrado de

Jubilaciones y Pensiones) y 24.714 (Régimen de Asignaciones Familiares) pertenecientes al

sector privado. Así, también, será de aplicación a las entidades y organismos comprendidos

en el artículo 1° de la ley 22.016 y sus modificatorias. Esta alícuota sustituye las vigentes

para los regímenes del Sistema Unico de la Seguridad Social (SUSS), previstos en el

artículo 87 del decreto 2.284 de fecha 31 de octubre de 1991.

ARTICULO 3.- Los incrementos de las

contribuciones patronales fijados por los artículos precedentes no se efectuarán para las

pequeñas y medianas empresas privadas de capital nacional, administradas o gerenciadas

por su propietario, de hasta cuarenta (40) empleados, cuyo monto de facturación anual no

supere los pesos DIEZ MILLONES ($10.000.000). Esta disposición operará de manera

transitoria hasta que se implemente un tratamiento integral de las pequeñas y medianas

empresas que libere a las contribuciones patronales de estas firmas de objetivos y funciones

que no le competen. Hasta tanto ello no ocurra las citadas firmas mantendrán la misma

alícuota en materia de contribuciones patronales que estén vigentes a la fecha de sanción de

la presente ley.

ARTÍCULO 4.- No serán objeto de la

excepción del artículo 3º aquellas empresas que estén vinculadas o controladas por

empresas o grupos económicos nacionales o extranjeros que no reúnan los requisitos

establecido en el artículo 3º de la presente ley.

ARTICULO 5.- Abróguese el Articulo

1º de la Ley 24130 dejando sin efecto la cláusula I del Anexo I de dicha Ley, en lo

que es materia de competencia del Congreso Nacional, referida a la ratificación del

acuerdo entre el Gobierno Nacional y los Gobiernos Provinciales, suscripto el 12 de

agosto de 1992 conforme la cual el Estado Nacional queda autorizado a retener el

15% de la masa de impuestos coparticipables previstos en el art. 2º de la Ley

23548 y sus modificatorias para atender el pago de las obligaciones previsionales

provinciales

ARTÍCULO 6.- A partir de la

promulgación de la presente Ley el Estado Nacional no podrá retener monto

alguno de la masa de impuestos coparticipables que corresponden a las provincias

según el articulo 2º de la Ley 23548 y sus modificatorias, para ser afectado a la

atención de obligaciones previsionales y otros gastos provenientes del sistema de

seguridad Nacional.

ARTICULO 7.- Abróguese el Artículo

1º de la Ley 25.235 dejando sin efecto la cláusula XII del Anexo I de dicha Ley, en

lo referido al financiamiento con recursos provenientes de Rentas Generales a los

déficits globales de los sistemas previsionales provinciales no transferidos.

ARTICULO 8.- Deróguese toda otra

norma que se oponga a la presente ley.

ARTICULO 9.- Comuníquese al Poder

Ejecutivo.

FUNDAMENTOS

Señor presidente:

La discusión actual en torno al impuesto al

cheque está atrapada en lo que puede denominarse el dilema de la "frazada corta". La

oposición conservadora plantea coparticipar plenamente dicho impuesto, alegando que con

ello las provincias podrían recibir $13.600 millones, en lugar de los $3.500 millones

previstos. Sin embargo, esta opción, alega el oficialismo, desfinanciaría al Estado Nacional

en poco más de $10.000 millones, en un contexto donde, según nuestras estimaciones, la

brecha de financiamiento de la Nación ronda los $70.000 millones. En este marco,

cualquier opción que se tome, sea la variante opositora o la oficial o alguna intermedia,

supone un mecanismo de "desvestir a un santo para vestir a otro". Los limites que impone

aceptar la tesis de la "frazada corta" puede llevar nuevamente a un improductivo desgaste

para el conjunto del sistema político. En efecto, de aprobarse la propuesta de la oposición

conservadora, el oficialismo ya adelantó su intención de vetarla. Por otra parte, el monto de

los recursos que están involucrados en la discusión ($10.000 millones) son inferiores a los

que la Nación, por otra vía y de manera discrecional, le asigna a las provincias En efecto,

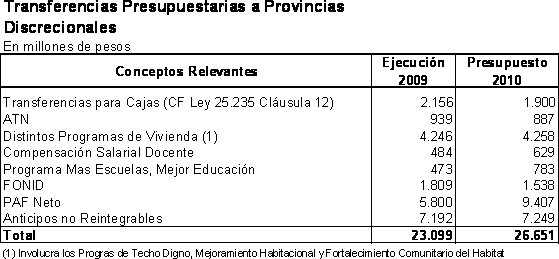

nótese que durante el 2009 las provincias recibieron un total de $23.099 millones

provenientes de otras fuentes distintas a la coparticipación; y que para el 2010 se prevé una

asignación de $26.651 millones por estas así denominadas "canillas". Ver cuadro Nº 1.

Cuadro Nº 1.

Fuente: Secretaría de Hacienda del Ministerio de

Economía.

Es decir, el oficialismo tiene mecanismos,

tanto institucionales como de gestión, para evitar que la propuesta de la oposición

conservadora de coparticipación plena del impuesto al cheque, suponga un deterioro aún

mayor al que ya observa sus necesidades de financiamiento. No puede sino comprenderse

que lo expuesto, tal como está planteado constituye un juego de suma cero, donde lo que

parece disputarse es el lugar donde se localizará el agujero fiscal.

Por esta razón, en el presente proyecto de ley

proponemos superar los límites que impone la concepción de la "frazada corta" por la vía

de dos medidas concretas:

a) Restitución de las

contribuciones patronales a los niveles de 1993 para las grandes firmas.

b) Devolución del 15% que se

detrae a las provincias para financiar al sistema previsional

A continuación pasamos a detallar estos

puntos.

a) Sobre la

restitución de las contribuciones patronales a las grandes firmas.

El Presupuesto 2010 prevé una recaudación

en concepto Contribuciones a la Seguridad Social de $89.035,9 millones. De este total el

55,7% corresponde a las contribuciones patronales. Como es bien sabido, las reducciones

iniciadas en 1993 determinaron que las contribuciones pagadas por los empleadores se

redujeran del 33% de la nómina salarial al 17% para la industria y al 21% para el comercio

y los servicios. Así luego de más de 15 años de aquellas medidas y con una modificación

sustantiva del tipo de cambio, la industria sigue pagando un nivel de contribuciones que es

casi la mitad de la que pagaba durante el inicio de los noventa; mientras el comercio y los

servicios pagan un nivel de contribuciones que es un 36% inferior a aquel entonces.

La reducción de las alícuotas de las

contribuciones patronales supuso una significativa pérdida de recursos para el sistema de la

seguridad social, a la vez que implicó una transferencia de recursos de los trabajadores a los

empresarios. Por si fuera poco en reiteradas ocasiones el gobierno ha apelado a la vieja idea

instituida en los noventa de que para generar o sostener empleo debe disminuir el costo de

su contratación. En efecto, la ley de "Blanqueo" de finales del 2008, en su capítulo laboral

establecía la reducción de las contribuciones patronales para aquellos trabajadores que se

registren en la seguridad social. Algo similar ocurrió a principios de 2004 con el

ordenamiento de la legislación laboral que tuvo como objeto eliminar las cláusulas de

flexibilidad instituida en la nefastamente conocida como "Ley Banelco" de De la Rúa

(aunque mantuvo otras), incorporó una cláusula por medio del cual la contratación de nueva

mano de obra iba a ser premiada con reducción en las citadas contribuciones. De nada

parece haber servido la experiencia de los noventa, donde al compás de las sistemáticas

reducciones en las contribuciones patronales, el desempleo se expandía conjuntamente con

el trabajo clandestino e irregular.

Restituir las contribuciones

patronales supone incrementar los niveles de recaudación por este concepto en un 94% en

la industria y en un 57% en el comercio y los servicios. Sin embargo, dichos aumentos no

deben realizarse en las pequeñas y medianas empresas que presentan una realidad muy

diferente a las grandes empresas. Esta exclusión se justifica para evitar deteriorar la

operatoria de estos actores en un contexto económico signado por la concentración de

mercados y la centralización de capitales en la cúpula empresarial existente. A su vez, el

aumento de las contribuciones sobre las grandes firmas en modo alguno debe traducirse en

aumento de precios puesto que estamos retornando a los niveles vigentes en los inicios de

la Convertibilidad en el marco de una modificación significativa del tipo de cambio que ha

permitido ampliar los márgenes empresariales (principalmente de los agentes concentrados)

en un contexto donde casualmente lo que ha desaparecido es el dispositivo de política

económica propia de la Convertibilidad (fijación del tipo de cambio, amputación de la

política monetaria, etc). Hacer esto posible supone obviamente una regulación pública

eficaz que en cada sector/mercado/rama particular evite la esperada respuesta que en

materia de precios pudieran intentar plantear las firmas que detentan posiciones

dominantes.

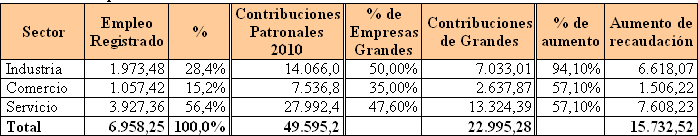

Según el Observatorio de Empleo y Dinámica

Empresarial del Ministerio de Trabajo, los trabajadores registrados privados del SIJP se

encuentran englobados en un 28,4% en la industria, de los cuales el 50% está registrado en

una empresa Grande. Así para la industria el aumento del 94,1% de las contribuciones

supone una mayor recaudación de $6.618,1 millones. Para el caso del comercio, que

explica el 15,2% del empleo registrado privado y donde solo el 35% son empleados de

grandes empresas, el aumento del 57,1% supone una recaudación de $1.506,2 millones.

Respecto a los servicios, que representan el 56,4% del empleo registrado y donde el 47,6%

responde a grandes empresas, el aumento del 57,1% de las contribuciones patronales

supone un incremento de la recaudación de $7.608,2 millones. En conjunto se trata de

$15.732,5 millones en que podría incrementarse la recaudación si se retornaran a los

niveles vigentes en 1993. Los datos que avalan este cálculo se presentan en el cuadro

2.

Cuadro 2: Calculo del incremento de

recaudación en el 2010 por retornar las contribuciones patronales a los niveles

vigentes en 1993. En cantidad, porcentajes y millones de pesos.

Fuente: Elaboración propia en base a datos

del Observatorio de Empleo y Dinámica Empresarial del Ministerio de Trabajo en base al

SIJP, Proyecto de Presupuesto 2010 y Recaudación Tributaria de Hacienda del Ministerio

de Economía.

En el contexto actual de crisis fiscal

provincial (cuyo déficit financiero se estima en cerca de $10.000 millones), la restitución de

las contribuciones patronales no puede sino estar articulada con la devolución del 15% que

las provincias destinan de la coparticipación a financiar al sistema previsional. Sobre esta

cuestión, nos explayamos en el punto siguiente.

b) Sobre la

devolución del 15% que se detrae de la coparticipación par financiar al sistema

previsional.

Esta medida está íntimamente vinculada con

la restitución de las contribuciones patronales. En efecto, la puesta en marcha de la

detracción del 15% de la masa de coparticipación reconoce su origen en el mecanismo de

resolución que la estrategia neoliberal de los noventa adoptó para enfrentar la crisis de

financiamiento del sistema previsional. En efecto, durante los noventa, la detracción del

15% de la coparticipación para destinarlo al ANSES en 1992 supuso la respuesta, mala por

cierto, a los problemas que se derivaban de la falta de aportes y contribuciones (por la caída

del empleo y la emergencia de la no registración). A este cuadro agravado se le sumó el

desfinanciamiento que al sistema previsional le supuso precisamente la reducción en 1993

de las contribuciones patronales (que supuestamente iban a resolver los problemas de

empleo). La frutilla del postre vino en 1994 con la privatización del sistema de seguridad

social a través de la puesta en marcha del régimen de AFJPs que terminó por desfinanciar

completamente al sistema previsional. De este modo, las provincias resignaban recursos

para el sistema previsional mientras la Nación desfinanciaba a dicho sistema en una

magnitud mayor, transformando al sistema previsional en un demandante de fondos (que

fue cubierto con deuda pública) y condenándolo a otorgar haberes bajos y dejando afuera al

37% de la población mayor que a finales del 2001 no tenía ninguna cobertura

previsional.

El momento en el que estamos tiene poco que

ver en materia previsional con los noventa. La recuperación del empleo, y dentro de este

del empleo registrado, conjuntamente con la eliminación del sistema de AFJPs le han

devuelto financiamiento genuino al sistema previsional. La propuesta de restituir las

contribuciones patronales para las grandes firmas al nivel de 1993 está en la misma

dirección de aportar financiamiento genuino. Desandar por ende, el camino de los noventa,

debe incluir necesariamente la devolución del 15% de la coparticipación que las provincias

resignaron para financiar al sistema previsional, en un contexto en que este ha recuperado

financiamiento y las provincias presentan problemas fiscales.

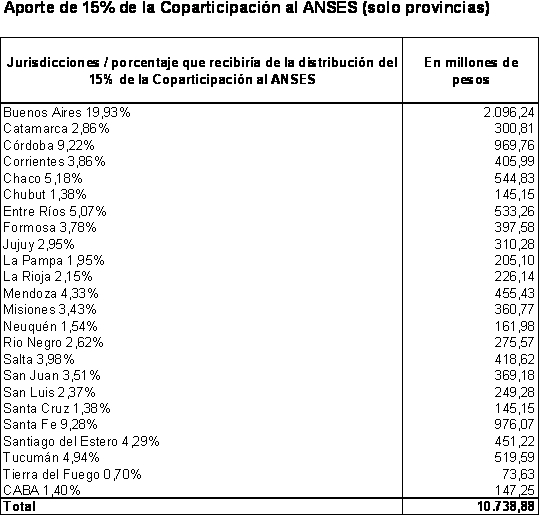

La devolución a las provincias del 15% que se

les detrae de la masa coparticipable permitiría que estas recuperen no menos de $10.700

millones, distribuidos de acuerdo a lo consignado por el cuadro Nº 3.

Cuadro Nº 3

Fuente: Secretaría de Hacienda del Ministerio de

Economía

En realidad el aumento de recursos

provinciales sobre la base de recuperar el 15% que se les detrae de la masa coparticipable,

debe ajustarse en función de los aportes que el Tesoro luego del Compromiso Federal

firmado en 1999, se comprometió a realizar a las provincias con déficits previsionales

globales que no transfirieron sus cajas previsionales al sistema nacional. para cubrir sus

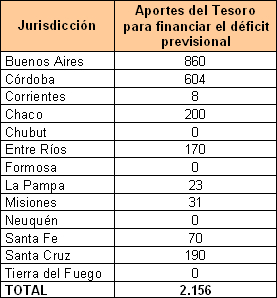

déficits previsionales. Descontado estos aportes, que como se observa en el cuadro Nº 4,

asciende a $2.156 millones para las provincias asistidas, la masa de recursos que el

conjunto de jurisdicciones provinciales podría recuperar ascienden a más de $8.500

millones.

Cuadro Nº 4: Aportes del Tesoro a los

cajas previsionales no transferidas para financiar sus déficit financieros globales. En

millones de pesos. 2009.

Fuente: Secretaría de Hacienda del Ministerio de

Economía

Por lo expuesto, nuestra propuesta supone

impulsar una estrategia que se basa en recuperar financiamiento para las provincias

($8.500) y para el ANSES ($7.200 millones) que quedan luego de retornar las

contribuciones a las grandes firmas a los niveles de 1993 netos de la devolución del 15%

que se detrae de la coparticipación a las provincias. Es decir, la resolución de los

problemas fiscales de las provincias debe asentarse sobre la base de una mayor imposición

a las grandes empresas, no tironeando de una frazada que así como esta, se sabe corta.

Por lo expuesto, nuestra propuesta pretende

abonar el terreno para la construcción de un compromiso entre el Estado Nacional y los

Estados Provinciales a fin de avanzar parlamentariamente en la restitución de las

contribuciones patronales a las grandes firmas. Compromiso que debería ser el punto de

partida de un compromiso mayor a saber: La necesaria articulación que debe operarse entre

el Estado Nacional y los Estados Provinciales para ampliar los grados de coordinación que

en materia tributaria permitan poner en marcha la demorada Reforma Fiscal Progresiva,

armonizando e involucrando al conjunto de los gravámenes nacionales y provinciales; así

como para la construcción del estratégico Padrón de Grandes Contribuyentes Comunes, que

con independencia del lugar de localización geográfica de estos agentes, permita sostener la

ampliación de la recaudación del conjunto de los Estados, tanto Nacional como de las

Provincias. Marco este indispensable para tener una discusión seria sobre la

Coparticipación.

| Firmante | Distrito | Bloque |

|---|---|---|

| LOZANO, CLAUDIO RAUL | CIUDAD de BUENOS AIRES | MOVIMIENTO PROYECTO SUR |

| MACALUSE, EDUARDO GABRIEL | BUENOS AIRES | SI POR LA UNIDAD POPULAR |

| SOLANAS, FERNANDO EZEQUIEL | CIUDAD de BUENOS AIRES | MOVIMIENTO PROYECTO SUR |

| CARDELLI, JORGE JUSTO | CIUDAD de BUENOS AIRES | MOVIMIENTO PROYECTO SUR |

| ARGUMEDO, ALCIRA SUSANA | CIUDAD de BUENOS AIRES | MOVIMIENTO PROYECTO SUR |

| BENAS, VERONICA CLAUDIA | SANTA FE | SI POR LA UNIDAD POPULAR |

| DONDA PEREZ, VICTORIA ANALIA | BUENOS AIRES | LIBRES DEL SUR |

| ITURRASPE, NORA GRACIELA | BUENOS AIRES | SI POR LA UNIDAD POPULAR |

| LINARES, MARIA VIRGINIA | BUENOS AIRES | GEN |

| PARADA, LILIANA BEATRIZ | CIUDAD de BUENOS AIRES | MOVIMIENTO PROYECTO SUR |

Giro a comisiones en Diputados

| Comisión |

|---|

| PREVISION Y SEGURIDAD SOCIAL (Primera Competencia) |

| LEGISLACION DEL TRABAJO |

| PRESUPUESTO Y HACIENDA |