Comisiones »

Permanentes »

Comisión Permanente de Previsión y Seguridad Social »

Comisiones »

Permanentes »

Comisión Permanente de Previsión y Seguridad Social »

PREVISION Y SEGURIDAD SOCIAL

Comisión PermanenteOf. Administrativa: Piso P04 Oficina 430

Jefe SR. AMBOADE FABIO JAVIER

Martes 16.00hs

Of. Administrativa: (054-11) 6075-2424 Internos 2424/25

cpyssocial@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 1759-D-2010

Sumario: ASIGNACIONES FAMILIARES - LEY 24714 - MODIFICACIONES SOBRE BENEFICIOS POR MATERNIDAD PARA TRABAJADORAS INDEPENDIENTES MONOTRIBUTISTAS.

Fecha: 07/04/2010

Publicado en: Trámite Parlamentario N° 28

Beneficio por maternidad para

trabajadoras independientes incluidas en el régimen simplificado para pequeños

contribuyentes (monotributo)

El Senado y la Cámara de

Diputados de la Nación, etc.,

Artículo 1.- Incorpórase como

inciso d) del artículo 1° de la Ley 24.714 y sus modificatorias, el siguiente texto:

d) Un subsistema no contributivo de

beneficio por maternidad para mujeres incorporadas al régimen simplificado

para pequeños contribuyentes, Ley 24.977 y sus modificatorias, siempre que

no trabajen en relación de dependencia.

Artículo 2.- Sustitúyese el

artículo 11 de la Ley 24.714 y sus modificatorias, por el siguiente:

A) La asignación por

maternidad consistirá en el pago de una suma igual a la remuneración que la

trabajadora en relación de dependencia hubiera debido percibir en su empleo,

que se abonará durante el período de licencia legal correspondiente. Para el

goce de esta asignación se requerirá una antigüedad mínima y continuada en

el empleo de tres meses.

B) Las mujeres incorporadas

al régimen simplificado para pequeños contribuyentes Ley 24.977 y sus

modificatorias, que no trabajen en relación de dependencia, durante el período

de embarazo gozarán de un beneficio por el período de tres meses equivalente

a un doceavo del ingreso bruto anual de la categoría correspondiente al

cuatrimestre inmediato anterior al de la fecha presunta de embarazo.

El beneficio establecido en el

párrafo anterior regirá en el mes presunto del parto y en los meses inmediatos

anterior y posterior al mismo.

El beneficio establecido en el

primer párrafo en ningún caso podrá superar mensualmente la doceava parte

del límite anual de facturación para la categoría E ($72.000).

Son requisitos necesarios para

gozar del beneficio del primer párrafo una antigüedad mínima en el régimen de

doce (12) meses a la fecha presunta del embarazo y no adeudar ninguna

obligación derivada del régimen simplificado para pequeños

contribuyentes.

Artículo 3.- Comuníquese al

Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

El presente proyecto tiene como

objetivo fundamental brindar un beneficio por maternidad a todas aquellas

mujeres que trabajen en forma independiente y que tributen sus impuestos

mediante el régimen simplificado para pequeños contribuyentes (monotributo).

Actualmente las mujeres que

trabajan en relación de dependencia gozan de una licencia por maternidad por

90 días, 45 días antes del parto y 45 días posteriores al parto, pudiendo optar

por un período de excedencia (sin goce de haberes) no inferior a 3 meses ni

superior a 6 meses. Durante la licencia la Ley de Contrato de Trabajo garantiza

la estabilidad del empleo para la mujer. La mujer continúa gozando de todas las

asignaciones que le confieren los sistemas de seguridad social. A su vez la Ley

de Asignaciones Familiares dispone una licencia por maternidad equivalente a

la remuneración que la trabajadora hubiere percibido en su empleo.

Existen varios proyectos de ley en la

Honorable Cámara de Diputados de la Nación que buscan extender los plazos

de licencia por maternidad para las madres y padres. Estos proyectos han

alcanzado dictamen de comisión (1) pero aún no han sido tratados en el

recinto.

De esta forma consideramos

necesario equipar los beneficios que hoy gozan las mujeres que trabajan en

relación de dependencia a las mujeres que trabajan en forma independiente y

tributan a través del monotributo.

Cabe señalar que en los últimos

años ha sido eje central del discurso del Gobierno Nacional mejorar la equidad

distributiva del sistema tributario. Lamentablemente poco se ha hecho en este

sentido y si se analizan indicadores económicos se puede observar que las

características regresivas del sistema tributario argentino siguen intactas.

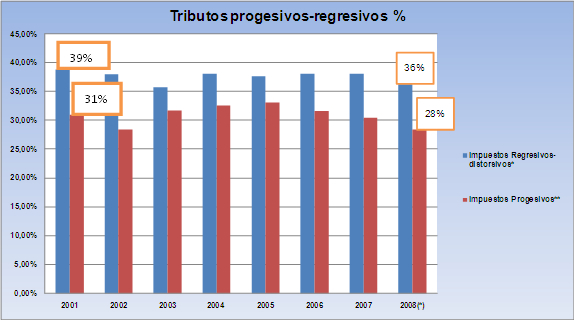

En el siguiente cuadro se puede

observar a grandes rasgos como se compone la recaudación tributaria en

nuestro país. Si clasificamos los tributos en progresivos por un lado (impuesto a

las ganancias- impuestos a la propiedad) y por el otro en regresivos y

distorsivos (impuesto al valor agregado- impuesto al cheque) en función del

total de recursos tributarios puede observarse la significativa participación de

los últimos. En cambio los progresivos en los últimos años vienen perdiendo su

participación sobre el total de recursos tributarios.

Fuente: elaboración propia en base a

información de recaudación brindada por el Ministerio de Economía.

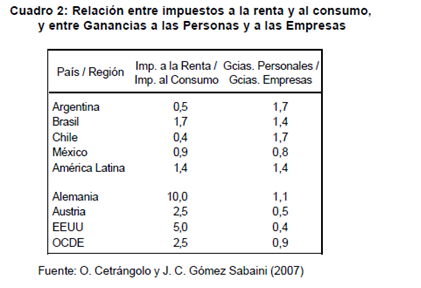

Por otro lado si comparamos la

situación Argentina con otros países y con los estándares establecidos por la

OCDE (Organización para la Cooperación y Desarrollo Económico) se observa

que nuestro sistema tributario aún se encuentra lejos de exteriorizar

características de progresividad. En el siguiente cuadro elaborado por ASAP (2)

se puede observar la escasa participación del impuesto a la renta sobre los

impuestos a los consumos en nuestro país respecto a otros países de la región

como Brasil, en promedio de América Latina y con países desarrollados,

incluso con el estándar que propone la OCDE (Organización para la

Cooperación y el Desarrollo Económico). Sabemos que los impuestos a los

consumos impactan en los sectores de menores recursos que deben destinar

la totalidad de sus ingresos al consumo para poder sustentar a su familia con

escaso o nulo poder de ahorro. Si tenemos en cuenta la participación del

impuesto a las ganancias sobre personas físicas y de empresas, considerando

este tributo sobre personas físicas con mayor progresividad por tener escasa o

nula capacidad de traslación, vemos que nuestro país se encuentra en

desventaja a nivel regional incluso con los estándares de la OCDE.

Es importante mencionar que en la

elaboración de este proyecto nos hemos basado en los estudios realizados por

la Dra. Corina Rodríguez Enríquez y la Lic. Natalia Gherardi (3) .

Estos documentos establecen como

instrumento de análisis presupuestario el estudio de la incidencia del gasto

público por sexo, de tal manera de observar la incidencia de gasto público entre

varones y mujeres.

Para poder aplicar esta herramienta,

explican, se necesita avanzar en al menos tres etapas. En primer lugar,

determinar el gasto neto realizado por el Estado que llega a las personas; esto

es, el monto de la entrega de recursos a los/as beneficiarios/as menos

cualquier pago que ellos/as puedan hacer por el bien o servicio que reciben. En

segundo lugar, establecer la distribución de esos recursos entre varones y

mujeres, para el caso de los beneficios que se distribuyen a título individual. En

tercer lugar, establecer la distribución de esos beneficios o recursos al interior

de los hogares, en caso de los beneficios que se distribuyen de esta manera (a

nivel de los hogares).

Según los informes, los estudios de

incidencia del gasto público habitualmente se realizan teniendo en cuenta la

distribución del gasto entre distintos estratos de ingreso (por ejemplo, quintiles

o deciles). Una posibilidad para agregarle a estos estudios la mirada de género

es clasificar a los hogares de esos estratos de ingreso de acuerdo a ciertas

características relevantes para el análisis de género. Por ejemplo: según sexo

del jefe/a del hogar; según composición del hogar; según presencia de niños y

niñas menores o adultos mayores; según inserción laboral de los miembros

adultos; según tasa de dependencia.

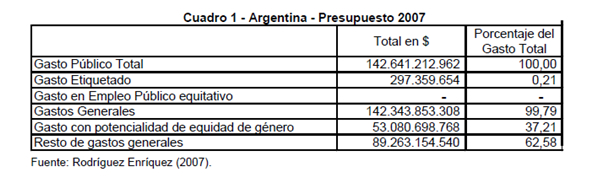

El análisis cuantitativo del gasto

público previsto en el Presupuesto 2007 de la Administración Nacional

argentina, brindó un resultado muy poco alentador desde el punto de vista de la

participación del gasto etiquetado o potencialmente favorable a la equidad de

género en el total del gasto de la Administración Nacional, mencionan los

informes.

Los 296 programas contenidos en

dichos presupuestos contemplan un monto total de $142.641 millones. De ese

total, tal como indica el Cuadro 1, solamente el 0,21% corresponde a gastos

etiquetados para mujeres, es decir, a programas o acciones de política pública

que se dirigen explícitamente a atender derechos o necesidades de las

mujeres.

En la descripción de actividades a

nivel de programas, no se pudo identificar ninguna partida destinada a

promover la equidad de género en el empleo público, en el ámbito de la

Administración Nacional.

Por otro lado el documento

menciona que el estudio de la política tributaria desde la perspectiva de la

equidad de género se propone una serie de objetivos combinados. En primer

lugar, observar si existen discriminaciones explícitas de género en la

conformación de los sistemas de tributación. En segundo lugar, estimar si la

carga impositiva se distribuye de tal forma que castiga relativamente más a

sectores poblaciones relevantes desde el punto de vista de la equidad de

género (por ejemplo, a hogares monoparentales, donde predominan aquellos

liderados por mujeres; o a hogares pobres, comandados mayoritariamente por

mujeres; o a hogares con doble proveedor de ingresos, donde tanto la mujer

como el varón están insertos en el mercado laboral). En tercer lugar, evaluar si

la política tributaria consolida, desafía o deja sin efecto la situación existente de

inequidad de género.

De esta forma, existen al menos

tres espacios donde puede reflejarse el análisis de género de la política y

estructura tributaria: i) la discriminación presente en la legislación tributaria o en

la relación entre la forma de implementación de los tributos y las relaciones de

género imperantes; ii) la incidencia relativa de la carga tributaria; iii) el impacto

de los tributos sobre los comportamientos individuales.

Una manera de explicitar los

impactos de género de los sistemas tributarios es a través de la identificación

de sesgos de género, explican los documentos. Estos sesgos pueden ser

explícitos o implícitos. Se considera que un sistema tributario presenta sesgos

explícitos de género cuando las regulaciones específicas de la legislación

tributaria, identifica y trata de manera diferente a varones y mujeres. Tal sería

el caso, por ejemplo, de un sistema que permita ciertas desgravaciones en la

declaración impositiva de los varones, pero no así de las mujeres.

Los sistemas tributarios también

pueden presentar sesgos implícitos de género. Estos ocurren cuando las

regulaciones establecidas en la legislación impositiva, por efecto de los

arreglos sociales y los comportamientos económicos predominantes, tienen

diferentes implicancias para varones y mujeres.

Los sesgos de género se

manifiestan de manera diferente y a través de distintos mecanismos en los

diferentes tipos de impuestos.

Avanzar sobre el análisis de los

sistemas tributarios para evaluar sus implicancias en términos de equidad de

género es una manera de contribuir en la búsqueda de configuraciones

económicas más justas. No se trata de promover que los varones tributen más

impuestos que las mujeres. De hecho, esto es lo que sucede en la realidad, en

la medida que los varones tienen mayor acceso relativo a la riqueza y los

ingresos, y mayor participación económica en las transacciones sobre las que

los impuestos son cobrados.

De lo que se trata en cambio, es de

visibilizar si existen situaciones que impliquen tratamientos explícitamente

discriminatorios en función del género, o que implícitamente estén castigando

en mayor medida la participación económica de las mujeres respecto de los

varones.

Asimismo, se trata de evaluar en

qué medida las estructuras tributarias, con sus sesgos implícitos y su impacto

sobre los incentivos o desincentivos a la participación económica, están

consolidando o evitando desafiar la estructura de género en la que se sustenta

el funcionamiento de la economía, y que resta posibilidades de igualdad de

oportunidades entre varones y mujeres, y que además restringe la autonomía

económica de estas últimas.

La profundización de este tipo de

estudios, sostienen Rodríguez Enríquez y Gherardi, puede contribuir por un

lado, a eliminar discriminaciones implícitas o explícitas que perjudican la

equidad de género. Y por otro lado, puede ayudar a diseñar, mecanismos que

impliquen tratamientos diferenciales de varones y mujeres frente al fisco, pero

que tengan, justamente, implicancias positivas para la equidad.

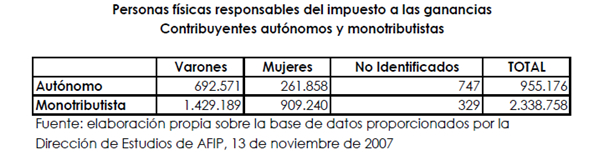

De acuerdo a la información

provista por la AFIP, del total de los contribuyentes registrados frente al

impuesto a las ganancias como autónomos (trabajadores/as independientes de

altos ingresos) los varones representan el 72,5% y las mujeres sólo el 27,40%.

Esta proporción entre varones y mujeres cambia al considerar los pequeños y

medianos contribuyentes del régimen simplificado de monotributo, donde el

porcentaje de varones desciende a 61% y el de mujeres asciende a

38,90%.

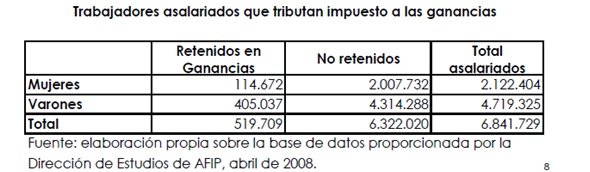

Por otra parte, de acuerdo con

información proporcionada por la AFIP, sólo una pequeña minoría de los

trabajadores asalariados tributan impuesto a las ganancias: el 5,4% de las

trabajadoras mujeres y el 8,6% de los empleados varones. La siguiente tabla

presenta la cantidad de trabajadores asalariados que tributan impuesto a las

ganancias, diferenciado por sexo.

Como se observa, del total de

trabajadores asalariados que tributan impuesto a las ganancias el 77% son

varones frente al 22% que son mujeres.

Los informes mencionan que ni aun

durante la etapa de recuperación económica que experimentó Argentina entre

el 2003 y el 2007 se alcanzaron a revertir los principales rasgos de inequidad

económica de género, expresados principalmente en el mercado laboral. Las

mujeres presentaron en forma sostenida mayores dificultades que los varones

para una plena inserción laboral, lo que se traduce a su tiempo en una

situación de ingresos más vulnerable. Esto cobra importancia adicional, cuando

se recuerda que las mujeres están sobre-representadas en los tipos de

hogares que, por sus propias características, concentran mayores rasgos de

precariedad como es el caso de los hogares monoparentales.

Dado este panorama, toda medida

tendiente a mejorar la equidad de género debe ser promovida. La política

tributaria tiene su parte para contribuir.

Para las mujeres, sobre-

representadas entre los contribuyentes del monotributo, explican Rodríguez

Enríquez y Gherardi, es particularmente relevante la ausencia de cobertura de

licencia por maternidad, que sólo se encuentra disponible para las trabajadoras

asalariadas que durante un período de 90 días (cuarenta y cinco días

anteriores al parto y cuarenta y cinco días posteriores) reciben una asignación

familiar equivalente a su salario bruto, con cargo al sistema de seguridad

social.

No existe un beneficio similar para

los contribuyentes del impuesto a las ganancias registrados como autónomos

ni para los pequeños contribuyentes.

En síntesis, como muy bien señalan

los estudios del CIEPP existen diversos puntos en materia tributaria a mejorar

para lograr y alentar un sistema tributario más equitativo en nuestro país. El

proyecto en cuestión tiene como objetivo lograr un trato igualitario a todas las

mujeres durante el período de maternidad y embarazo, ya sea que trabajen en

relación de dependencia o se desempeñen en forma independiente a través del

régimen de monotributo.

Por todo lo expuesto solicito el

acompañamiento de mis pares para la aprobación del presente proyecto de

ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| REYES, MARIA FERNANDA | CIUDAD de BUENOS AIRES | COALICION CIVICA |

| RE, HILMA LEONOR | ENTRE RIOS | COALICION CIVICA |

| PIEMONTE, HECTOR HORACIO | BUENOS AIRES | COALICION CIVICA |

| PEREZ, ADRIAN | BUENOS AIRES | COALICION CIVICA |

Giro a comisiones en Diputados

| Comisión |

|---|

| PREVISION Y SEGURIDAD SOCIAL (Primera Competencia) |

| LEGISLACION DEL TRABAJO |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | SOLICITUD DE SER ADHERENTE DEL DIPUTADO IGLESIAS (A SUS ANTECEDENTES) | ||

| Diputados | SOLICITUD DE SER ADHERENTE DE LA DIPUTADA GIL LOZANO (A SUS ANTECEDENTES) |