Comisiones »

Permanentes »

Comisión Permanente de Presupuesto y Hacienda »

Comisiones »

Permanentes »

Comisión Permanente de Presupuesto y Hacienda »

PRESUPUESTO Y HACIENDA

Comisión PermanenteOf. Administrativa: Piso P04 Oficina 418

Secretario Administrativo Dr. Seguí Ariel

Martes 17.00hs

Of. Administrativa: (054-11) 6075-2444 Internos 2416/2310

cpyhacienda@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 0784-D-2016

Sumario: IMPUESTO A LAS GANANCIAS - LEY 20628 -. MODIFICACION DE LOS ARTICULOS 23 Y 90, SOBRE ALICUOTAS DE LA 4° CATEGORIA Y ESCALAS, RESPECTIVAMENTE.

Fecha: 18/03/2016

Publicado en: Trámite Parlamentario N° 14

Impuesto a las Ganancias 4ª

Categoría y escala

Artículo 1°: Modificase el artículo 23° de la ley N°

20628, que quedará redactada de la siguiente forma:

"Artículo 23: Las personas de existencia visible

tendrán derecho a deducir de sus ganancias netas:

a) En concepto de ganancias no imponibles, la

suma de SESENTA Y TRES MIL SETECIENTOS CUARENTA Y NUEVE ($ 63.749.-), siempre que

sean residentes en el país;

El Poder Ejecutivo corregirá el valor

establecido en el presente "inciso a)" el 2 de Enero de cada año, con vigencia desde el

inicio de ese año fiscal, en igual proporción al incremento anual de la Remuneración

imponible promedio de los trabajadores estables (RIPTE) publicada por la Secretaría de

Seguridad Social del Ministerio de Trabajo, Empleo y Seguridad Social de la Nación, o el

organismo que lo reemplace, medido entre los valores correspondientes a los meses de

Noviembre del año anterior y del previo a este.

b) En concepto de cargas de familia, siempre

que las personas que se indican sean residentes en el país, estén a cargo del

contribuyente y no tengan en el año entradas netas superiores al valor establecido en el

"inciso a)", cualquiera sea su origen y estén o no sujetas al impuesto:

1) Noventa y cuatro centésimas (0,94)

del importe establecido en el "inciso a)" anuales por el cónyuge o conviviente;

2) Cuarenta y siete centésimas (0,47) del

importe establecido en el "inciso a)" anuales por cada hijo, hija, hijastro o hijastra menor de

VEINTICUATRO (24) años o incapacitado para el trabajo;

3) Cuarenta y siete centésimas (0.47) del

importe establecido en el "inciso a)"anuales por cada descendiente en línea recta (nieto,

nieta, bisnieto o bisnieta) menor de VEINTICUATRO (24) años o incapacitado para el

trabajo; por cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela,

padrastro y madrastra); por cada hermano o hermana menor de VEINTICUATRO (24) años

o incapacitado para el trabajo; por el suegro, por la suegra; por cada yerno o nuera menor

de VEINTICUATRO (24) años o incapacitado para el trabajo.

Las deducciones de este inciso sólo podrán

efectuarlas el o los parientes más cercanos que tengan ganancias imponibles.

c) En concepto de deducción especial:

1) Hasta la suma establecida en el "inciso a)",

cuando se trate de ganancias netas comprendidas en el Artículo 49, siempre que trabajen

personalmente en la actividad o empresa y de ganancias netas incluidas en el Artículo 79.

Es condición indispensable para el cómputo de la

deducción a que se refiere el párrafo anterior, en relación a las rentas y actividad respectiva, el

pago de los aportes que como trabajadores autónomos les corresponda realizar, obligatoriamente,

al Sistema Integrado Previsional Argentino o a las cajas de jubilaciones sustitutivas que

corresponda.

El importe previsto en este inciso se elevará tres coma

ocho (3,8) veces cuando se trate de las ganancias a que se refieren los incisos a), b) y c) del

artículo 79 citado. La reglamentación establecerá el procedimiento a seguir cuando se obtengan

además ganancias no comprendidas en este párrafo.

No obstante lo indicado en el párrafo anterior, el

incremento previsto en el mismo no será de aplicación cuando se trate de remuneraciones

comprendidas en el inciso c) del citado Artículo 79, originadas en regímenes previsionales

especiales que, en función del cargo desempeñado por el beneficiario, concedan un tratamiento

diferencial del haber previsional, de la movilidad de las prestaciones, así como de la edad y

cantidad de años de servicio para obtener el beneficio jubilatorio. Exclúyese de esta definición a los

regímenes diferenciales dispuestos en virtud de actividades penosas o insalubres, determinantes

de vejez o agotamiento prematuros y a los regímenes correspondientes a las actividades docentes,

científicas y tecnológicas y de retiro de las fuerzas armadas y de seguridad.

2) El monto abonado en concepto de Alquiler de única

vivienda, hasta el monto establecido en el "inciso a)".

El importe previsto en este apartado podrá ser

deducido de las ganancias a que se refieren los incisos a), b) y c) del artículo 79° siempre que el

contribuyente no sea propietario de ningún inmueble."

Las deducciones establecidas en los

incisos a), b) y c) del presente Artículo, se incrementarán en un TREINTA POR CIENTO (30%)

cuando se trate de las ganancias a que se refieren los incisos a), b) y c) del Artículo 79 de dicha

Ley, cuyos beneficiarios sean empleados en relación de dependencia que trabajen y jubilados que

viven en las Provincias y, en su caso, Partido a que hace mención el Artículo 1° de la Ley Nº 23.272

y su modificación.

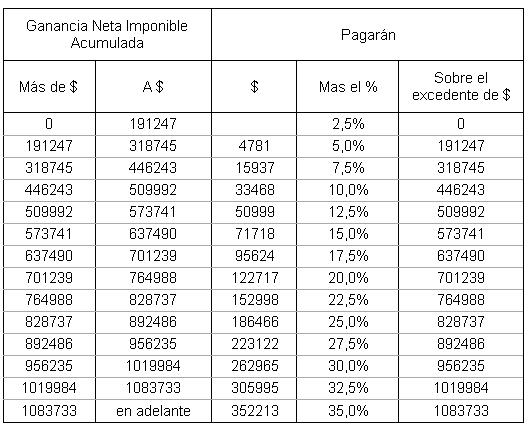

Artículo 2°: Modificase artículo 90° de la ley N°

20628, que quedará redactada de la siguiente forma:

"Artículo 90: Las personas de existencia

visible y las sucesiones indivisas -mientras no exista declaratoria de herederos o

testamento declarado válido que cumpla la misma finalidad- abonarán sobre las ganancias

netas sujetas a impuesto las sumas que resulten de acuerdo con la siguiente escala:

El Poder Ejecutivo corregirá los valores

expresados en la primera, segunda, tercera y quinta columnas el 2 de Enero de cada año,

con vigencia desde el inicio de ese año fiscal, en igual proporción al incremento anual de la

Remuneración imponible promedio de los trabajadores estables (RIPTE) publicada por la

Secretaría de Seguridad Social del Ministerio de Trabajo, Empleo y Seguridad Social de la

Nación,o el organismo que lo reemplace, medido entre los valores correspondientes a los

meses de Noviembre del año anterior y del previo a este.

Cuando la determinación de la ganancia neta

de los sujetos comprendidos en este artículo, incluya resultados provenientes de

operaciones de compraventa, cambio, permuta o disposición de acciones, cuotas y

participaciones sociales, títulos, bonos y demás valores, los mismos quedarán alcanzados

por el impuesto a la alícuota del quince por ciento (15%).

Idéntico tratamiento deberá otorgarse cuando la titularidad de las acciones, cuotas y

participaciones sociales, títulos, bonos y demás valores, corresponda a sociedades,

empresas, establecimientos estables, patrimonios o explotaciones, domiciliados o, en su

caso, radicados en el exterior.

En tal supuesto, dichos sujetos, quedarán alcanzados por las disposiciones contenidas en

el inciso h) del primer párrafo y en el segundo párrafo del artículo 93, a la alícuota

establecida en el segundo párrafo de este artículo.

Asimismo, cuando la titularidad corresponda a un sujeto del exterior, y el adquirente

también sea una persona -física o jurídica- del exterior, el ingreso del impuesto

correspondiente estará a cargo del comprador de las acciones, cuotas y participaciones

sociales y demás valores que se enajenen.

Tratándose de dividendos o utilidades, en dinero o en especie -excepto en acciones o

cuotas partes-, que distribuyan los sujetos mencionados en el inciso a), apartados 1, 2, 3,

6 y 7 e inciso b), del artículo 69, no serán de aplicación la disposición del artículo 46 y la

excepción del artículo 91, primer párrafo y estarán alcanzados por el impuesto a la alícuota

del diez por ciento (10%), con carácter de pago único y definitivo, sin perjuicio de la

retención del treinta y cinco por ciento (35%), que establece el artículo sin número

incorporado a continuación del artículo 69, si correspondiere."

Artículo 3°: De forma.

FUNDAMENTOS

Señor presidente:

Este proyecto de ley tiene por objeto modificar

el Impuesto a las Ganancias que alcanza a los trabajadores y jubilados a fin de:

a) establecer montos de deducciones

compatibles con el verdadero nivel actual de los salarios,

b) instituir un mecanismo cierto y ágil de

adecuación anual automática de esos valores en relación a la evolución de los salarios,

c) incorporar como nueva deducción los

montos pagados por el alquiler de la casa habitación,

d) otorgar a los trabajadores y jubilados que

viven en la Patagonia un valor incremental de las deducciones,

e) modificar las escalas del tributo que se

aplica a las personas físicas para hacerlas progresivas en las alícuotas y la magnitud de

sus escalones,y

f) determinar un mecanismo de automaticidad

anual en su adecuación.

Para cumplir con el cometido, proponemos

modificaciones en los artículos 23° y 90° de la ley 20.628 T.O. 1997 y sus modificatorias, ya

que en el primero de ellos se establecen las deducciones para las personas de existencia

visible, y en el otro, se determina la escala de alícuotas a aplicar.

Para todos los trabajadores en relación de

dependencia y Jubilados, en general, la Ganancia Neta Imponible se obtiene restando del

total anual de sus haberes, los aportes de ley para el sistema previsional y asistencial, y las

deducciones que establece la propia ley en su artículo 23°. Ellas son:

a) Deducción por Ganancia Mínima No

Imponible

b) Deducción por Cargas de Familia (Cónyuge,

hijos, nietos y bisnietos)

c) Deducción especial y su acrecentamiento

(3,8 veces)

Si bien existen otras deducciones, son

particulares y su alcance está relacionado con circunstancias que pueden o no producirse,

tales como tener personal de servicio doméstico, pagar intereses de préstamos

inmobiliarios, tener una cuenta bancaria que tribute impuesto a las transacciones, haber

incurrido en gastos de salud o sepelio.

Por tal razón, el valor que rija para las

deducciones mencionadas, es vital para determinar el Mínimo No Imponible para la

mayoría de los trabajadores en relación de dependencia y para los Jubilados.

Estos valores fueron modificándose en el

tiempo por la legislación, pero esas variaciones no acompañaron la evolución de los

salarios, y por lo tanto, crecientemente, diversas franjas de trabajadores fueron

incorporándose como contribuyentes del Impuesto.

En Diciembre de 2011 se sancionó la ley 26.731

mediante la cual se modificaron los valores de las deducciones, y además, en su artículo

4°, se facultó al Poder Ejecutivo para que incremente los montos previstos en el artículo

23° de la ley del Impuesto a las Ganancias, en un intento por resolver la evidente

disociación de los mismos con la evolución de los salarios.

Utilizando tal atribución, la Presidenta Cristina

Fernández dictó el decreto 1242/13 cuya vigencia se prolongó hasta Diciembre de 2015, y

el Presidente Mauricio Macri, dictó el decreto 394/16 con vigencia desde el 1 de Enero de

2016.

En ambos casos, si bien se incrementaron los

valores de las deducciones, el Mínimo No Imponible no acompañó la evolución de los

salarios.

Haciendo la situación más injusta, la tabla que

determina las escalas de alícuotas que se aplican a la Ganancia Neta Imponible, mantiene

valores establecidos en Diciembre de 1999 por la ley 25.239, lo que produce que los

trabajadores que superan el Mínimo No Imponible que se va estableciendo,

inmediatamente pasan a pagar la máxima tasa del Impuesto, prevista en 35%, por los

montos que exceden ese Mínimo. Simultáneamente, la tabla de escalas estatuida por

aquella ley tiene características regresivas, ya que sus primeros tres escalones tienen una

magnitud de un tercio de los tres subsiguientes, y el incremento de la tasa es superior en la

parte baja de la escala que en los tramos superiores.

Valores en los Montos Mínimos No Imponibles

que no tengan relación con los niveles salariales vigentes, su falta de adecuación

automática, y una escala de imposición de tasas con valores de hace una década y media,

que está construida con características regresivas, desvirtúan la esencia del Impuesto a las

Ganancias como tributo justo y equitativo y progresivo, por el cual deben tributar más

quienes más renta ganen.

Richard Leonardo Amaro Gómez en su trabajo

denominado "El Principio de la Legalidad en el Derecho Tributario" expresa que la

Constitución establece una serie de principios con la finalidad de imponer un límite al poder

tributario del Estado.

Dino Jarach dice que "se deben considerar

como principio de la imposición aquellos postulados que se asumen como limitadores u

orientadores de las decisiones estatales en cuanto a la adopción de determinados impuesto

y su configuración". Por otra parte Jarach también dice que: "en el derecho argentino, la

interpretación de la doctrina y de la jurisprudencia ha sido constante en considerar que los

principios constitucionales son normas positivas cuyos destinatarios son los poderes del

Estado y que ninguno de ellos - legislativo, ejecutivo y judicial- puede infringirlos so pena de

invalides de sus actos. De ahí que dichos principios constituyen límites al ejercicio del

poder fiscal".

Cabe destacar que existen dos límites al poder

tributario que tiene el Estado:

1) Límites directos: está dado por la capacidad

contributiva, es decir, la aptitud económica que tiene el individuo para contribuir a la

cobertura de los gastos públicos y que se manifiesta a través de la renta, el patrimonio, y el

consumo.

2) Límites indirectos: son los establecidos en la

Constitución Nacional.

En definitiva y como dice Adolfo Ziulu: "se

denomina 'principios constitucionales de la imposición al conjunto de pautas básicas e

interrelacionadas consagradas por la Constitución con el propósito de establecer ciertas y

determinadas exigencias para el ejercicio, por parte del Estado, de su poder de

imposición".

El Artículo 4° de la Constitución Nacional dice

que "El Gobierno federal provee a los gastos de la Nación con los fondos del Tesoro

Nacional, formado del producto de derechos de importación y exportación; del de la venta o

locación de tierras de propiedad nacional, de la renta de Correos, de las demás

contribuciones que equitativa y proporcionalmente a la población imponga el Congreso

General, y de los empréstitos y operaciones de crédito que decrete el mismo Congreso

para urgencias de la Nación, o para empresas de utilidad nacional"

Del artículo precedentemente trascripto se

desprenden 3 principios:

Legalidad: el tributo es parido por ley, es decir,

no hay tributo sin ley. Este principio se enunciar en el artículo 17 y además esta reforzado

por el artículo 19 de la Constitución Nacional:

"Artículo 19- Las acciones privadas de los

hombres que de ningún modo ofendan al orden y a la moral pública, ni perjudiquen a un

tercero, están sólo reservadas a Dios, y exentas de la autoridad de los magistrados. Ningún

habitante de la Nación será obligado a hacer lo que no manda la ley, ni privado de lo que

ella no prohíbe".

Según Héctor Villegas "el principio de legalidad

es el límite formal respecto al sistema de producción de normas". "El principio de legalidad

requiere que todo tributo sea sancionado por una ley, entendida ésta como la disposición

que emana del órgano constitucional que tiene la potestad legislativa conforme a los

procesos establecidos por la Constitución para la sanción de leyes". En nuestro país el

órgano constitucional es el Congreso de la Nación o Congresos Provinciales, según el

caso.

El artículo 19 de la Constitución Nacional dice

claramente que nadie puede ser obligado a hacer lo que la ley no manda ni privado de lo

que ella no prohíbe. Por otro lado, el tributo es una detracción de una parte de la riqueza de

los particulares que se hace de manera coercitiva (obligatoria), razón por la cual, el tributo

sólo puede ser creado por una ley y el único poder político con esa potestad según lo

enunciado en el artículo 4º y 17º de la CN es el Congreso de la Nación. Por esa razón todo

tributo es una obligación ex lege (de ley) y el poder tributario que tiene el Estado es una

facultad jurídica. Sólo se puede crear un tributo mediante una ley formalmente sancionada

por el Congreso de la Nación.

Cabe mencionar que cuando la Constitución

Nacional habla de contribuciones debe entenderse tributos, tanto impuestos y tasas como

contribuciones especiales. Que estas últimas se denominan especiales por el simple hecho

de poder distinguirlas de las contribuciones cuando esta palabra se usa como sinónimo de

tributo.

Proporcionalidad: según la Corte Suprema de

Justicia de la Nación, es el tributo que se expresa en una proporción representativa de la

cuota parte de la base imponible y que el Estado toma en forma de impuesto. O sea, los

particulares deben contribuir a la cobertura de los gastos públicos del Estado, tanto como

sea posible, en una medida adecuada o acorde a su capacidad contributiva. Por ende, el

principio de proporcionalidad establece que la medida en que el individuo debe contribuir a

la cobertura de los gastos públicos debe mantener una relación acorde a la capacidad

contributiva que refleja la riqueza del mismo.

Equidad: la Corte Suprema de Justicia de la

Nación estableció que los tributos son equitativos siempre que no violen el derecho de

propiedad individual. Es decir, siempre que no acareen un desapoderamiento significativo

de la riqueza de los particulares. Se relaciona con el principio anteriormente mencionado y

con el de no confiscatoriedad.

Por su parte el Artículo 16° de la CN establece

que "La Nación Argentina no admite prerrogativas de sangre, ni de nacimiento: No hay en

ella fueros personales ni títulos de nobleza. Todos sus habitantes son iguales ante la ley, y

admisibles en los empleos sin otra condición que la idoneidad. La igualdad es la base del

impuesto y de las cargas públicas".

De aquí se desprende el principio de

Igualdad:

Igualdad: según la Corte Suprema de Justicia

significa igualdad de tratamiento para todos los iguales y en iguales condiciones.

Según José María Martín dice que "nuestra

Corte Suprema ha resuelto, siguiendo la doctrina del tribunal norteamericano, que `la

igualdad ante la ley, impuesto por el precepto del art. 16 de la Constitución, comporta la

consecuencia de que todas las personas sujetas a una legislación determinada dentro del

territorio de la Nación sean tratadas del mismo modo, siempre que se hallen en idénticas

circunstancias y condiciones; y en materia impositiva ese principio se cumple cuando las

condiciones análogas se imponen gravámenes iguales a los contribuyentes" (Corte

Suprema de la Nación. Fallos, 149-417).

Por ende, el principio de igualdad exige el

cumplimiento de dos requisitos fundamentales:

a) igual trato en iguales circunstancias, y

b) trato diferencial para circunstancias

desiguales.

La Carta Magna dispone en su Artículo 17° que

"La propiedad es inviolable, y ningún habitante de la Nación puede ser privado de ella, sino

en virtud de sentencia fundada en ley. La expropiación por causa de utilidad pública, debe

ser calificada por ley y previamente indemnizada. Sólo el Congreso impone las

contribuciones que se expresan en el art. 4°. Ningún servicio personal es exigible, sino en

virtud de ley o de sentencia fundada en ley. Todo autor o inventor es propietario exclusivo

de su obra, invento o descubrimiento, por el término que le acuerde la ley. La confiscación

de bienes queda borrada para siempre del Código Penal Argentino. Ningún cuerpo armado

puede hacer requisiciones, ni exigir auxilios de ninguna especie"; y así da origen a los

principios de no confiscatoriedad y abona el de legalidad.

No confiscatoriedad: este principio hace

referencia al derecho de propiedad, ya que como el tributo toma parte del patrimonio o la

riqueza del contribuyente, ese quantum debe mantenerse dentro de ciertos límites

razonables; cuando la parte absorbida es sustancial, se configura una confiscación

institucional.

A su respecto la Corte Suprema de Justicia de

la Nación estableció que para que un impuesto sea confiscatorio debe tratarse de un tributo

directo y no trasladable y que acarree un desapoderamiento de más del 33 % de las

utilidades, renta o beneficio resultante de una explotación o del valor de un capital. Es

decir, dichos en términos más sencillos, es cuando el tributo se lleva una parte significativa

de la riqueza del contribuyente.

Vemos claramente como los actuales valores

establecidos en el artículo 23°, la falta de un mecanismo de adecuación anual automática

de los mismos en relación a su especie, y la existencia de una escala con valores que no

respeta 16 años de variaciones de precios y salarios en la economía nacional, generan una

situación tributaria que no contempla los principios básicos de la tributación.

Es por ello que proponemos que no pague el

Impuesto ningún trabajador o Jubilado cuyos ingresos sean menores o iguales a una vez y

media el promedio de los salarios que se cobran en nuestro país.

Para ello, elegimos las estadísticas que al

respecto procesa la Secretaría de Seguridad Social del Ministerio de Trabajo, Empleo y

Seguridad Social de la Nación, que publica el Índice RIPTE (Remuneraciones Imponibles

Promedio de los Trabajadores Estables) que se utiliza también para calcular la Movilidad

Jubilatoria.

En base a esa información, y considerando un

prudente 20 % de incremento promedio anual para 2016, es que calculamos un Mínimo No

Imponible para trabajadores sin cargas de familia de $ 369.743.-, lo que equivale a un

salario mensual promedio anual de $ 28.442.-., ya deducidos los aportes de ley para los

sistemas previsionales y asistenciales.

En función de esas cifras, obtenemos que la

deducción por Ganancia Mínima No Imponible a establecer en el "inciso a)" del Artículo 23°

debe ser de $ 63.748.-.

Proponemos también que, los valores der las

deducciones de los incisos b) y c) se establezcan en función al valor que se determine

para la deducción del "inciso a)", y que ese valor, sea automáticamente adecuado a

principio de año por el Poder Ejecutivo en igual proporción que la variación que sufra el

índice RIPTE mencionado, a fin de mantener una relación permanente del valor de las

deducciones del impuesto a las Ganancias para las personas de existencia visible con la

evolución de los salarios.

Adicionalmente se propone incorporar, con

estatus de deducción, a los alquileres pagados por la casa habitación con un límite igual al

valor establecido para la deducción del "inciso a)". De esta manera, los trabajadores y

Jubilados que alquilan, tendrán un Mínimo no Imponible más alto, al poder deducir ese

gasto.

Finalmente, proponemos dar jerarquía legal al

acrecentamiento de las deducciones para los trabajadores y jubilados que viven en la

Patagonia, que estableció el decreto 1242/13, derogado por el decreto 394/16. De esta

forma, tendrán acrecentadas las deducciones del Artículo 23° de la ley del Impuesto a las

Ganancias en un 30% quienes trabajen y vivan en la región definida por el Artículo 1° de la

Ley 23.272, que establece que "A los efectos de las leyes, decretos, reglamentaciones,

resoluciones y demás disposiciones legales del orden nacional, considérase a la provincia

de La Pampa juntamente con las provincias de Río Negro, Chubut, Neuquén, Santa Cruz,

Tierra del Fuego, Antártida e Islas del Atlántico Sur y el partido de Patagones de la

provincia de Buenos Aires."

De tal forma, esta modificación pretende poner

en igualdad de condiciones a los trabajadores que tienen como sede laboral la zona

Patagónica, con el resto de los trabajadores que viven en lugares donde el costo de vida es

menor.

Está claro que los "gastos necesarios para

obtenerla (la ganancia) o, en su caso, mantener y conservar la fuente" a que se refiere el

artículo 17º de la ley 20.628 son mayores en las Zona Patagónica que en el resto del País.

Es entonces razonable que los trabajadores que

realizan su trabajo en las Zona Patagónica, y los Jubilados que viven allí, puedan deducir

de sus ganancias sujetas a impuesto, mayores gastos que la generalidad que la ley

permite, es decir, una cifra mayor a las establecida como deducciones en el artículo 23° de

la ley.

Es necesario simultáneamente modificar la tabla

determinada en el Artículo 90° de la ley 20.628, ya que, como se explicó, su diseño actual

es regresivo, y contiene valores definidos en Diciembre de 1999, combinación que produce

que trabajadores que superen el Mínimo No Imponible, inmediatamente pasen a tributar la

máxima tasa del tributo.

Al respecto, proponemos en este proyecto:

a) Actualizar los valores de la escala

Hoy, los primeros tres escalones tienen una

magnitud de $ 10.000, y los tres subsiguientes de $ 30.000.-.

Se propone utilizar como magnitud, el valor que

proponemos para la deducción del ""inciso a)"" es decir $63.748.-

b) Hacer la escala más progresiva

El actual diseño es regresivo: ya que a mayor

Ganancia Imponible Acumulada, el aumento de la tasa de impuesto es menor, y los

escalones se agrandan, es decir, a mayor ganancia se tarda más tiempo en pasar a otra

tasa superior.

Se propone corregir este problema

incorporando dos características nuevas:

1) En lugar de 7 escalones que vayan

del 9% al 35%, establecer 14 escalones que arranquen en una tasa de 2.5% y llegue con

un incremento idéntico al 35%, y

2) Usar como medida de la escala el

valor de la deducción del "inciso a)" es decir $ 63.748.-, pero dándole al primer escalón un

tamaño triple, al segundo y al tercero un tamaño doble, y recién desde el cuarto, un tamaño

igual a la deducción.

De esta manera, los trabajadores solteros que

ganen sueldo netos (deducidas los aportes Jubilatorios y para Obra Social) mayores a $

28.442 hasta $ 43.153.- pagaran como máximo $ 398 mensuales, lo que equivale a una

tasa del 2.5%; quienes ganen hasta $ 52.961.- pagaran como máximo $ 1.328.- mensuales,

lo que equivale a una tasa del 5%; y quienes ganen hasta $ 62.768.- pagarán no más de $

2.789:- por mes, lo que equivale a una tasa del 7.5%.

c) Automatizar la corrección anual de la

escala

Se propone que el Poder Ejecutivo a principio

de cada año, corrija los valores de la escala; salvo las tasas; con la variación anual del

RIPTE.

Si se aplica esta propuesta; la siguiente es una

tabla ejemplo del impacto del impuesto en salarios de trabajadores solteros; donde el

Sueldo Neto es la remuneración bruta mensual menos los aportes para Jubilación y Obra

Social.

Es por todas estas razones que solicitamos el

acompañamiento de este proyecto de Ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| MARTINEZ, DARIO | NEUQUEN | FRENTE PARA LA VICTORIA - PJ |

| GIOJA, JOSE LUIS | SAN JUAN | FRENTE PARA LA VICTORIA - PJ |

| GOMEZ BULL, MAURICIO RICARDO | SANTA CRUZ | FRENTE PARA LA VICTORIA - PJ |

| HORNE, SILVIA RENEE | RIO NEGRO | FRENTE PARA LA VICTORIA - PJ |

| ALVAREZ RODRIGUEZ, MARIA CRISTINA | BUENOS AIRES | FRENTE PARA LA VICTORIA - PJ |

| TOMAS, HECTOR DANIEL | SAN JUAN | FRENTE PARA LA VICTORIA - PJ |

| CASTRO, SANDRA DANIELA | SAN JUAN | FRENTE PARA LA VICTORIA - PJ |

| BARRETO, JORGE RUBEN | ENTRE RIOS | FRENTE PARA LA VICTORIA - PJ |

| LLANOS MASSA, ANA MARIA | CHUBUT | FRENTE PARA LA VICTORIA - PJ |

| SORIA, MARIA EMILIA | RIO NEGRO | FRENTE PARA LA VICTORIA - PJ |

| BARDEGGIA, LUIS MARIA | RIO NEGRO | FRENTE PARA LA VICTORIA - PJ |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Trámite en comisión(Cámara de Diputados)

| Fecha | Movimiento | Resultado |

|---|---|---|

| 29/11/2016 | INICIACIÓN DE ESTUDIO | Aprobado sin modificaciones con dictamen de mayoría y dictamen de minoría |