Comisiones »

Permanentes »

Comisión Permanente de Industria »

Comisiones »

Permanentes »

Comisión Permanente de Industria »

INDUSTRIA

Comisión PermanenteOf. Administrativa: Piso P01 Oficina 106

Miércoles 12.00hs

Of. Administrativa: (054-11) 6075-2107 Internos 2107/06/68

cindustria@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 5252-D-2009

Sumario: REGIMEN DE INCENTIVOS A LA INDUSTRIA DE TECNOLOGIAS DE LA INFORMACION. CREACION CON EL OBJETO DE PROMOCION DE LA PRODUCCION Y DIFUSION PRODUCTOS TECNOLOGICOS; BENEFICIOS FISCALES.

Fecha: 27/10/2009

Publicado en: Trámite Parlamentario N° 146

RÉGIMEN DE INCENTIVOS A LA

INDUSTRIA DE TECNOLOGIAS DE LA INFORMACIÓN

TITULO I: Definición y alcance del

régimen

CAPITULO I: Del Régimen

Art. 1.- Créase el Régimen de

Incentivos a la Industria de Tecnologías de la Información con el objeto de promocionar

la producción y difusión de los productos tecnológicos con alto valor agregado en el

territorio de la República Argentina, para contribuir a la reducción de la brecha digital e

informacional de la población.

CAPITULO II: De los

beneficiarios

Art. 2.- Podrán acceder al presente

régimen las personas físicas domiciliadas en la República Argentina y/o las personas

jurídicas constituidas en ellas, o que se hallen habilitadas para actuar dentro de su

territorio con ajuste a sus leyes, debidamente inscritas conforme a las mismas, que

desempeñen aquellas actividades destinadas a la producción y/o ensamblado de los

bienes terminados que se incluyen en las siguientes bolillas del Nomenclador Común

del Mercosur: 84.56, 84.69, 84.70, 84.71, 85.16, 85.17, 85.18, 85.19, 85.20, 85.21,

85.22, 85.23, 85.24, 85.25, 85.26, 85.27, 85.28, 85.29, 85.42, 85.43.

CAPITULO III: De los requisitos

Art. 3.- Para adherir al presente régimen, las

empresas deberán presentar para su aprobación por la autoridad de aplicación, un plan de

producción quinquenal y un programa de importaciones y exportaciones.

Los beneficiarios deberán acreditar o comprometer

inversiones no inferiores a una suma equivalente a dólares estadounidenses un millón (u$s

1.000.000), en todos o algunos de los siguientes incisos:

a) En activos fijos;

b) En inmuebles e instalaciones directamente

relacionados con el proceso productivo enunciado en el plan;

c) Bienes de capital o su financiación, destinados

al desarrollo de proveedores locales.

Art. 4.- En todos los casos, el plan de

producción propuesto deberá prever un programa progresivo de integración nacional.

Las partes, piezas y componentes importados

podrán representar hasta un cincuenta por ciento (50%) del valor ex fábrica antes de impuestos

de los bienes referidos en el artículo 2 durante el primer año del plan aprobado, según la fórmula

indicada en el artículo 5 de la presente norma.

A partir del segundo año del plan aprobado, el

contenido máximo importado según la fórmula establecida en el artículo 5 de la presente ley,

será de:

Año 2: cuarenta y cinco por ciento (45%).

Año 3: cuarenta por ciento (40%).

Año 4: treinta y cinco por ciento (35%).

Año 5: treinta por ciento (30%).

Los incrementos anuales de integración

nacional que deberán realizarse a raíz de lo estipulado precedentemente deberán

corresponder indefectiblemente a la sustitución de componentes importados por

nacionales.

Art. 5.- El contenido máximo

importado de los productos comprendidos en el artículo 2 de la presente medida,

señalado en el artículo anterior, se medirá de acuerdo a la siguiente fórmula:

Art 6.- La autoridad de aplicación requerirá a

los beneficiarios del presente régimen las facturas de los proveedores de partes locales, siendo

su presentación obligatoria por parte de los beneficiarios con el fin de corroborar el origen

nacional de las partes, piezas y componentes.

TÍTULO II: Beneficios

CAPITULO I: Bono Fiscal

Art 7.- Establécese un beneficio

consistente en la percepción de un bono fiscal sobre el valor de las compras de las

partes, piezas y componentes locales destinados a la producción y/o ensamblado local

de los bienes comprendidos en el artículo 2, que sean adquiridos por las empresas que

adhieran al régimen con arreglo a lo establecido por el título I de la presente ley.

El mencionado bono fiscal será

nominativo e intransferible, y se aplicará al pago de impuestos nacionales, con

excepción de aquellos gravámenes con destino a la seguridad social o de afectación

específica.

En ningún caso el bono fiscal podrá

aplicarse al pago de deudas anteriores a la entrada en vigencia de la presente ley, ni

eventuales saldos a favor darán lugar a reintegros y devoluciones por parte del Estado

nacional. El importe de los bonos recibidos no se computará para la determinación del

impuesto a las ganancias.

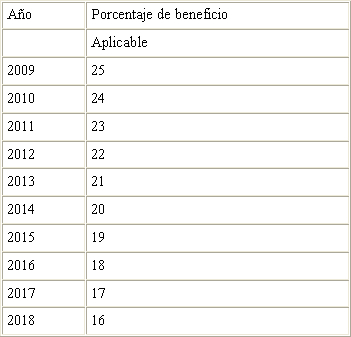

Art 8.- El monto del beneficio

acordado en el artículo precedente será equivalente a un porcentaje del valor ex fábrica

antes de impuesto de los bienes comprendidos en el artículo 2 de la presente, y cumplan

con las condiciones que establezca la autoridad de aplicación. El porcentaje aplicable se

determinará en función del período en el cual se desarrolle el plan de producción

quinquenal objeto del beneficio, conforme el siguiente cronograma:

CAPITULO II: Tratamiento

arancelario

Art. 9.- El tratamiento arancelario

establecido en el presente capítulo consistirá en una reducción del arancel durante los

primeros cinco (5) años del proyecto, conforme la imputación que realice la autoridad

de aplicación, de:

a) El sesenta por ciento (60%) del derecho

de importación intrazona y extrazona para partes, piezas, y componentes destinados a la

producción y/o ensamblado de los bienes comprendidos en el artículo 2 de la presente

ley;

b) Hasta el cuarenta por ciento (40%) del

derecho de importación intrazona y extrazona para "Completely Knocked Down

(CKD)" y "Semi Knocked Down (SKD)" de bienes comprendidos en el artículo 2 de la

presente ley, completos o incompletos;

c) Hasta el veinte por ciento (20%) del

derecho de importación intrazona y extrazona para bienes comprendidos en el artículo 2

de la presente ley completos y armados "Completely Built Up (CBU)".

Art. 10.- El tratamiento acordado en este título

se instrumentará mediante la emisión de los correspondientes certificados para importación con

la desgravación arancelaria prevista en el artículo precedente, de acuerdo a los planes de

producción y los programas de importación y exportación a desarrollar aprobados por la

autoridad de aplicación, según los siguientes criterios:

a) Cuando el destino de la producción establecida

en el plan aprobado sea el mercado local, se emitirán los mencionados certificados para

importaciones de bienes por valor total equivalente hasta el cincuenta por ciento (50%) del valor

ex fábrica antes de impuestos de la producción y/o ensamblado de bienes mencionados en el

artículo 2º de la presente ley terminados el primer año del programa aprobado; hasta el cuarenta

y cinco por ciento (45%) el segundo; hasta el cuarenta por ciento (40%) el tercero; hasta el

treinta y cinco por ciento (35%) el cuarto y hasta el treinta por ciento (30%) el quinto y último

año;

b) Cuando el destino de la producción sea

exclusivamente para el mercado de exportación, se emitirán certificados por un veinte por ciento

(20%) adicional por cada año, a la escala prevista en el inciso a) del presente artículo.

Art. 11.- Los certificados previstos en este

título serán intransferibles y tendrán una validez de un (1) año desde la fecha de su emisión.

La autoridad de aplicación establecerá la

periodicidad con que se emitirán los certificados. No podrán expedirse certificados cuyo valor

exceda el que corresponda a un período de seis (6) meses de producción proyectada, conforme

el plan de producción oportunamente aprobado.

La autoridad de aplicación fijará en la

reglamentación del presente régimen las condiciones causales de revocación de los certificados

emitidos.

TITULO III: Disposiciones

generales

Art. 12.- Fíjase dentro de los cinco (5)

años a partir de la entrada en vigencia de la reglamentación que se dicte para el presente

régimen, el plazo para que las empresas interesadas puedan solicitar su incorporación al

mismo.

Art. 13.- La reglamentación

establecerá las garantías que deberán constituir las empresas interesadas para la

percepción de los beneficios previstos en esta ley y la forma de ejecución de las mismas

en caso de incumplimiento.

Art. 14.- No podrán acogerse al

tratamiento dispuesto por el presente régimen, quienes se hallen en alguna de las

siguientes situaciones:

a) Declarados en quiebra; respecto de los

cuales no se haya dispuesto la continuidad de la explotación, conforme a lo establecido

en las Leyes 19.551 y sus modificaciones, o 24.522, según corresponda;

b) Querellados o denunciados penalmente

por la Dirección General Impositiva, dependiente de la Administración Federal de

Ingresos Públicos, con fundamento en las Leyes 23.771 y sus modificaciones o 24.769,

según corresponda, a cuyo respecto se haya formulado el correspondiente requerimiento

fiscal de elevación a juicio antes de emitirse la disposición aprobatoria del

proyecto;

c) Denunciados formalmente o querellados

penalmente por delitos comunes que tengan conexión con el incumplimiento de sus

obligaciones tributarias o la de terceros, a cuyo respecto se haya formulado el

correspondiente requerimiento fiscal de elevación a juicio antes de emitirse la

disposición aprobatoria del proyecto;

d) Las personas jurídicas en las que, según

corresponda, sus socios, administradores, directores, síndicos, miembros del consejo de

vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido

denunciados formalmente o querellados penalmente por delitos comunes que tengan

conexión con el incumplimiento de sus obligaciones tributarias o la de terceros, a cuyo

respecto se haya formulado el correspondiente requerimiento fiscal de elevación a juicio

antes de emitirse la disposición aprobatoria del proyecto.

El acaecimiento de cualquiera de las

circunstancias mencionadas en el párrafo anterior, producido con posterioridad a la

aprobación del proyecto, excluirá de modo definitivo a los involucrados del presente

régimen.

Los sujetos que resulten beneficiarios del

presente régimen deberán previamente renunciar a la promoción de cualquier

procedimiento judicial o administrativo con relación a las disposiciones del Decreto

1043 de fecha 30 de abril de 2003 o para reclamar con fines impositivos la aplicación de

procedimientos de actualización cuya utilización se encuentra vedada conforme a lo

dispuesto por la Ley 23.928 y sus modificaciones y el artículo 39 de la Ley 24.073 y sus

modificaciones. Aquellos que a la fecha de entrada en vigencia de la presente ley ya

hubieran promovido tales procesos, deberán asimismo desistir de las acciones y

derechos invocados en los mismos.

Art. 15.- Desígnase como autoridad de

aplicación al Ministerio de Industria y Turismo de la Nación.

Dicha autoridad establecerá las normas

complementarias para la operatoria del régimen, de acuerdo a la reglamentación de esta

ley que dicte el Poder Ejecutivo Nacional.

Art. 16.- El cupo fiscal de los

beneficios a otorgarse por el presente régimen será fijado anualmente en la ley de

Presupuesto General de la Administración Nacional.

Art. 17.- Invítase a las provincias, a la

Ciudad Autónoma de Buenos Aires y a los municipios a adherir al criterio promocional

de la presente ley.

Art. 18.- Comuníquese al Poder

Ejecutivo Nacional.

FUNDAMENTOS

Señor presidente:

A contramano de lo que viene sucediendo

en otras regiones del mundo, el gobierno argentino busca elevar la tributación sobre las

tecnologías de la información, encareciendo los productos a fabricar, importar o

ensamblar y, en consecuencia, elevando los costos de toda una serie de servicios que

con ellos se prestan. Entre estos se encuentra el servicio de acceso a la información, que

desde hace años es internacionalmente reconocido como un derecho fundamental de los

ciudadanos por el que todo mandatario debe velar.

Si bien en otras oportunidades el gobierno

nacional se ha comprometido con legislación y procesos que buscaban reducir al

máximo la brecha digital entre los argentinos y los habitantes de otros países, hoy

estamos ante el peligro de dejar atrás estos avances, y encima profundizar la brecha

digital entre provincias y regiones de nuestro propio país, a partir de una iniciativa

legislativa equivocada, que al mismo tiempo se advierte como poco eficaz en tanto

instrumento recaudatorio del fisco nacional.

Nuestro compromiso con la reducción de

la brecha digital e informacional de la mano de los desarrollos de la ciencia aplicada en

tecnologías para el consumo se ve en parte plasmado en este proyecto de ley. Esta

iniciativa busca conceder una serie de incentivos para concretar proyectos de

producción de bienes tecnológicos presentados por empresas argentinas o radicadas en

el país. En particular, este proyecto busca promover el sector tecnológico a través de

distintos beneficios fiscales y arancelarios, todo ello en un marco de un plan progresivo

de integración nacional de las mercaderías acogidas bajo este régimen.

Creemos que el régimen de promoción de

motopartes en la órbita de la Secretaría de Industria de la Nación es un buen modelo a

seguir para promocionar las tecnologías de la información y los electrodomésticos que

usan tecnología de punta. Con la instrumentación de un bono fiscal, el beneficio para el

empresario nacional irá complementándose hasta lograr la máxima integración nacional

de sus productos, partiendo de la base de que muchos de los insumos en esta industria

son adquiridos hoy por hoy en el exterior. En un plazo de cinco años de iniciado este

régimen, las empresas interesadas deberán presentar sus proyectos a la autoridad de

aplicación la cual emitirá los correspondientes certificados con desgravación

arancelaria, dependiendo de los requisitos que se cumplan.

Por otro lado, es importante remarcar la

cuestión de la integración nacional que prevé el presente proyecto. La fuerte

concentración de actividad económica que caracteriza a provincias como Buenos Aires,

en comparación con el resto del país, es altamente perjudicial para el desarrollo

económico del resto de los distritos, al concentrarse en la primera las principales

actividades industriales. Esto, sin duda, va en detrimento de un principio básico que

sostiene nuestra Constitución Nacional, la cual busca promover el 'crecimiento

armónico de la nación'. Este proyecto, entonces, busca promover el progreso

equilibrado de las distintas regiones de nuestro país, al fomentar los distintos sectores

que componen la industria de la tecnología en numerosos puntos de la nación.

Por las razones expuestas, solicitamos la

aprobación del presente proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| BULLRICH, ESTEBAN JOSE | CIUDAD de BUENOS AIRES | PRO |

Giro a comisiones en Diputados

| Comisión |

|---|

| INDUSTRIA (Primera Competencia) |

| COMUNICACIONES E INFORMATICA |

| PRESUPUESTO Y HACIENDA |