Comisiones »

Permanentes »

Comisión Permanente de Industria »

Comisiones »

Permanentes »

Comisión Permanente de Industria »

INDUSTRIA

Comisión PermanenteOf. Administrativa: Piso P01 Oficina 106

Miércoles 12.00hs

Of. Administrativa: (054-11) 6075-2107 Internos 2107/06/68

cindustria@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 4825-D-2007

Sumario: CREACION DEL BANCO DE FOMENTO INDUSTRIAL DE LA REPUBLICA ARGENTINA (BAFIRA): CAPITAL SOCIAL, ACCIONES CLASE A Y B, MODIFICACION DEL ARTICULO 33 DE LA LEY 24144 CARTA ORGANICA DEL BCRA.

Fecha: 04/10/2007

Publicado en: Trámite Parlamentario N° 137

CREACIÓN DEL BANCO DE

FOMENTO INDUSTRIAL

DE LA REPÚBLICA ARGENTINA

Título I : Creación, naturaleza y

objeto.

Artículo 1º: Crease el BANCO DE FOMENTO

INDUSTRIAL DE LA REPUBLICA ARGENTINA (BaFIRA) como entidad autárquica del Estado que integra

el sistema bancario oficial en un todo de acuerdo con las disposiciones de la Ley 21.526 y modificatorias, y

las disposiciones emanadas de la presente ley. La Nación Argentina responde por las operaciones del

Banco.

Artículo 2°- El BaFIRA tiene por objeto contribuir

al proceso de desarrollo económico social del país en concordancia con las directivas, planes y programas

que en materia económica y financiera dicte el Gobierno Nacional, mediante la promoción, orientación,

participación y financiamiento de programas y proyectos que contribuyan a la creación, expansión y

modernización de actividades productivas industriales de interés social.

Artículo 3°- A fin de dar cumplimiento a los

objetivos establecidos en el art. 2 el Banco podrá otorgar créditos por sí, por intermedio de terceros o

asociado a terceros, para la inversión en bienes de capital y equipamiento de industrias en general. Estos

créditos se otorgarán previa selección por parte del Banco de los proyectos de inversión a financiar, según

criterios propios de éste, a tasas sensiblemente menores que las que cada proyecto según sus

características podría obtener en entidades privadas del mercado financiero .

Asimismo, el BaFIRA podrá por sí, por intermedio de terceros o

asociado a terceros, brindar todos los servicios financieros que emanan del Título II, Capítulo III de la Ley

21.526 a fin de captar fondos para desarrollar su objetivo principal.

Artículo 4° En el proceso de selección de los

proyectos de inversión o ramas industriales específicas a las que el Banco prestará asistencia financiera

deberán tenerse en cuenta las siguientes metas:

a) Orientar la producción industrial hacia ramas que brinden

mayor interés social, con especial énfasis en la ampliación de la capacidad productiva destinada a:

i. Satisfacer las necesidades crecientes del consumo interno

y en especial de la canasta básica.

ii. Incrementar las exportaciones argentinas en todas sus

ramas y principalmente en las que incorporan mayor valor agregado.

iii. Sustituir importaciones a fin de integrar cadenas de valor

de la industria local.

b) Promover la innovación y el cambio tecnológico para

incrementar la producción en todas las ramas industriales, entre las que deben incluirse, con carácter no

exhaustivo, las listadas en el Anexo 1.

c) Desarrollar actividades industriales inexistentes en el país

que puedan ser rentables en un mediano plazo.

d) Desarrollar o fortalecer actividades industriales que

puedan concatenarse con otras producciones que no se realizan en el país, tienen alto desarrollo

tecnológico y podrían ser desarrolladas nacionalmente a partir de ciertas condiciones.

e) Promover la generación de nuevos y mejores puestos de

trabajo.

Artículo 5° - Queda explícitamente vedado al

Banco otorgar créditos con las siguientes características:

f) Créditos para infraestructura en general: red vial,

ferroviaria u otras.

g) Créditos a organismos estatales, nacionales, provinciales

o municipales para el pago de sueldos, desarrollo de infraestructura, salud o educación.

h) Créditos a empresas para su funcionamiento corriente,

excluido excepcionalmente hasta un 50% del capital de giro inicial.

Título II : Capital y recursos

Artículo 6° - - El Capital Social inicial del Banco

se conformará con $1.500.000.000 (pesos mil quinientos millones) que serán en su totalidad aportados por

el Estado Nacional y con $3.000.000.000 aportados por el Banco Central de la República Argentina, estos

últimos mediante la compra de acciones Clase B, y en concordancia con el Artículo 4, inciso c de la Ley

24.144 y modificatorias.

Autorízase al Poder Ejecutivo Nacional a realizar las

adecuaciones presupuestarias necesarias para suscribir e integrar el Capital Social.

Autorízase al Banco Central de la República Argentina a adquirir

acciones Clase B adicionales a las mencionadas en el primer párrafo del presente, por un valor de hasta

$3.000.000.000 en un lapso de cinco años.

Se emitirán acciones de dos tipos:

1) Acciones Clase A: Serán ordinarias, intransferibles, con

derecho a voto y propiedad del Estado Nacional.

2) Acciones Clase B: Serán ordinarias, sin derecho a voto y

de oferta pública.

Artículo 7° .- El capital del Banco podrá ser

incrementado por el Directorio con los aportes provenientes de:

a) Utilidades y reservas propias;

b) Recursos asignados por la Nación;

c) Venta de acciones de Clase B (sin

representación en el Directorio)

Artículo 8° .- Los recursos del Banco provendrán

de las siguientes fuentes:

a) Su propio capital y reservas.

b) Los fondos que le asigne el Estado nacional y/o los

estados provinciales para sus programas generales o con destino al financiamiento de líneas de crédito

específicas;

c) Los recursos que le asigne el Banco Central de la

República Argentina por vía de adelantos, redescuentos u otras operaciones.

d) Los recursos de las operatorias establecidas en el Título II,

Capítulo III de la Ley 21.526.

e) Los recursos transferidos por el Estado Nacional

originados en la disposición emanada del artículo 11° de la presente ley.

f) Los recursos obtenidos por la venta de acciones clase B.

Título III: Gobierno y administración.

Artículo 9° La Dirección y Administración estarán

a cargo de un Directorio integrado por SIETE (7) Directores/as titulares, designados/as por el Poder

Ejecutivo Nacional, los que deberán poseer reconocida trayectoria en la materia. Los Ministerios de

Economía y Producción; de Planificación Federal, Inversión Pública y Servicios y de Trabajo, Empleo y

Seguridad Social propondrán UN/a (1) Director/a Titular cada uno, mientras que los/as restantes CUATRO

(4) Directores/as Titulares serán designados/as por la Presidencia, guardando debida representación del

mundo del trabajo y de la industria. El Poder Ejecutivo Nacional, en todos los casos, deberá explicitar

públicamente los criterios de su elección.

Uno/a de los/as siete Directores/as Titulares será el

Presidente/a del Banco, quien asumirá la representación de la Institución.

Artículo 10. - En un plazo no mayor de

SESENTA (60) días de promulgada la presente, el Poder Ejecutivo nacional, deberá establecer el Estatuto

Social del Banco con sujeción a las pautas previstas en la presente ley y realizar todos los actos necesarios

para la constitución y puesta en funcionamiento de la Sociedad, pudiendo delegar expresamente esta

facultad en el Ministerio de Economía. .

Título IV: Disposiciones

complementarias y/o transitorias

Artículo 11: Créase el Fondo para la

capitalización del Banco de Fomento Industrial de la República Argentina. Este fondo tendrá por ingreso el

0,5% de la recaudación fiscal correspondiente al Impuesto a las Ganancias, que serán ingresados en forma

mensual por un período de CINCO (5) años a partir de la aprobación de la presente ley. Contará también

con el ingreso correspondiente al 1% del total de impuestos, tasas o derechos pagados por la importación

de bienes en general, durante el mismo lapso de tiempo.

El fondo tendrá por único objetivo incrementar el capital social

del Banco, mediante transferencias sin contraprestación del total de los aportes recibidos.

Artículo 12: Modifíquese el artículo 33 de la Ley

24.144 y modificatorias, Carta orgánica del Banco Central de la República Argentina el que quedará

redactado:

Artículo 33: El Banco podrá mantener una parte de sus

activos externos en depósitos u otras operaciones a interés, en instituciones bancarias del exterior, en

papeles de reconocida solvencia y liquidez pagaderos en oro o en moneda extranjera, o en acciones de

entidades financieras públicas que así lo autoricen.

Artículo 13: De forma.

FUNDAMENTOS

Señor presidente:

Se eleva el presente proyecto con la convicción de su

relevancia para el proceso de reindustrialización del país. La importancia del tema de fondo nos lleva a un

pormenorizado estudio, que incluye tanto aspectos técnicos como políticos.

El proyecto de ley ha sido elaborado considerando que deben

existir dos normas centrales que determinen la creación y el funcionamiento del Banco de Fomento

Industrial:

a)La primera de ellas, es la ley que se propone, que promulga la

creación del Banco y fija su naturaleza, objetivos, acciones, capital inicial, carácter del Banco y

lineamientos generales sobre su Gobierno.

b) La segunda norma es la carta orgánica

del Banco que, en el sentido determinado por la ley propuesta debe establecer en forma

más detallada toda la operatoria del Banco. El artículo 10 del presente proyecto de ley

establece un plazo de 60 días a partir de su promulgación para la elaboración de dicha

carta orgánica.

1. El contexto económico

general y la situación de la industria.

1.1. El escenario económico general.

La recuperación del Producto Bruto Interno iniciada a partir del

segundo trimestre de 2002, presenta ya diez trimestres consecutivos de crecimiento real. El incremento del

8% en la producción durante el año 2004 muestra que el ritmo de la recuperación es sostenido, y ha

logrado incluso superar diversos escollos producto de cuellos de botella que surgen con el crecimiento.

Tras la caída de 2001 la producción industrial acumula ya un

incremento del 41% entre el primer trimestre de 2002 y enero de 2005. El ritmo anual promedio de

crecimiento sectorial se ubica en el 12,5%.

De la misma manera, la inversión se recuperó fuertemente a

partir del último trimestre de 2002, acumulando ocho trimestres de crecimiento con una tasa que llega en

los últimos trimestres a superar el 30% anual.

Los datos son sencillos y contundentes. Sin embargo, la

recuperación señalada no debe obstaculizar la solución de profundos problemas que persisten; y más aún,

la superación de limitaciones y falencias que tiene la economía argentina - en muchos casos resultado de

décadas de retroceso y debacle. Una de ellas, sin ninguna duda, tiene que ver con la situación del sector

industrial.

1.2. El desarrollo industrial

La recuperación económica que se muestra en los últimos años

ha mejorado la situación industrial del país. Sin embargo, el nivel del que se parte es lamentablemente

demasiado bajo. La industria sufrió desde mediados de los años 70` profundos cambios que dieron lugar a

lo que se ha llamado un verdadero "proceso de desindustrialización" de la Argentina, que con una violenta

etapa inicial durante la dictadura, siguió esa misma tendencia general hasta la grave crisis del 2001. Este

proceso de desindustrialización acumuló 27 años de una transformación en la cual el país se fue sumiendo

en una cada vez más profunda y generalizada pobreza.

El inicio de la desindustrialización a mediados de los setenta,

proclamado de viva voz como el camino hacia una economía que se liberaba de las ineficiencias del

pasado, sólo pudo hacerse a sangre y fuego por la dictadura militar más sangrienta de la historia. En medio

de la más cruenta represión a las organizaciones populares, fue que se pudo imponer el inicio de la

desindustrialización.

Décadas de esfuerzo que fue plasmando en logros persistentes,

fueron dilapidadas en apenas unos años. Una industria diversificada que podía vender maquinaria a Brasil

y a otros países de Latinoamérica fue prácticamente aniquilada. La rápida apertura externa indiscriminada

de los mercados junto con una sobrevaluación del peso fue el mecanismo para dar por tierra con la

industria que en esos momentos exportaba a la región una amplia variedad de productos. La frase del

momento, "para la argentina es lo mismo producir caramelos que acero", que hacía alusión a una aparente

dicotomía entre producciones de origen agrarias y producciones propiamente industriales pronto se

convirtió en la triste realidad de que en el país sólo se produjera lo primero. En los años posteriores al

golpe militar, se cerraron más de veinte mil establecimientos fabriles, el producto bruto del sector cayó

alrededor de un 20% entre los años 1976 y 1983. La participación de la actividad manufacturera en el total

del producto del país se redujo en una cuarta parte, pasó de representar el 28% a sólo el 22%. El cambio

no sólo fue cuantitativo: la industria, dejó de ser el núcleo dinamizador de la economía.

El deterioro de la industria, no pudo ser revertido en los

siguientes gobiernos democráticos. No sólo eso, sino que muchas de las ramas que habían liderado el

desarrollo industrial sustitutivo, siguieron francamente en picada. Entre ellas, la producción local de

maquinaria y equipo se redujo el 45,5% en los años ochenta.

En los noventa, la sobrevaluación del peso le dio otro fuerte

golpe a la industria, o a lo que quedaba de ella. La avalancha de productos importados más baratos -

posible en primer instancia por el dólar barato, y por una diferencia tecnológica cada vez más amplia- barrió

con ramas enteras de la producción industrial local, acentuando el proceso de desindustrialización en

curso. Exceptuando las ramas primarias, las industrias intensivas en el uso de productos primarios y las

industrias subsidiadas que perduraron, el resto de la economía mostraba un franco retroceso. Si se

considera la década de los noventa de punta a punta, en realidad en esos diez años prácticamente no hubo

crecimiento económico. La situación real, a veces tapada por efectos meramente propagandísticos que

hasta se vanagloriaba de todas las importaciones que se realizaban, estaba caracterizada en cambio por la

destrucción casi total de la producción nacional.

La economía argentina, que algunos querían mostrar como si

estuviera especializándose en la producción de modernos y valiosos servicios, en realidad sólo se alimentaba

del ingreso de divisas, el incremento del endeudamiento, y el remate del patrimonio de todos los argentinos.

La recesión que alcanzó la economía a finales de la década

pasada fue creciendo en forma exponencial, en gran medida alimentada por las propias políticas del

Gobierno, que se empecinaba en mantener un ajuste estructural como única forma de enfrentar la crisis. La

reiteración de las "recetas" liberales, no hizo sino acelerar el proceso de crisis. Eran momentos en que la

preocupación del Gobierno -en forma errada- pasaba por el riesgo país, por cuánto se le pagaría a los

organismos internacionales y no, por cómo reindustrializar el país, para hacerlo viable económicamente

para todos los millones de argentinos. La rápida salida de grandes masas de capitales desde inicios del

año 2001 y la persistencia de la crisis, desembocó en el denominado corralito y la posterior devaluación.

Es necesario remontarse estos últimos treinta años de historia,

para comprender la verdadera gravedad de la crisis argentina, para comprender el lugar cierto que hoy

tiene la industria radicada en el país y sus posibilidades. Antes del golpe militar de 1976, Argentina tenía

una industria que le permitía exportar diversos productos incluyendo maquinaria a los países de América

del Sur. Hoy, la competencia en productos industriales con Brasil se realiza sistemáticamente en una

situación de desventaja, excepto en algunas ramas industriales muy particulares, que pudieron gozar de

regímenes de protección aún en plena ofensiva liberal, tal como el sector automotriz.

La producción industrial en Argentina se ha visto no sólo

deteriorada en volúmenes, sino también en cuanto al nivel tecnológico que utiliza en relación a otros

países. Este retroceso tecnológico relativo no sólo se produjo en relación a los países más desarrollados

y/o de mayor auge, sino también con respecto a países más semejantes a Argentina como podría ser el

caso de Brasil.

En efecto, el proceso de desindustrialización tuvo su correlato

en la innovación productiva. La crisis de 2001, además de representar una grave caída de la producción

industrial, implicó también la continuidad del alejamiento con respecto a otros países en materia de

innovación.

Una encuesta llevada adelante por el Ministerio de Economía de

la Nación, mostró que los gastos en Actividades de Innovación de las empresas fueron casi un 50% menor

en el período 1998-2001 que en el período 1992- 1996. De esta forma, los recursos destinados por las

empresas a actividades de innovación oscilaron entre el 2,5% de la facturación en 1998 y el 2,0% en 2001,

presentando un claro retroceso en este aspecto respecto a lo relevado en la primera encuesta 92/96,

donde se registraron gastos equivalentes al 3,48% de la facturación.

La causa principal de este cambio parece radicar en la caída

registrada en la adquisición de bienes de capital que representó apenas entre el 1,7% y el 1.1% de la

facturación en los años 1998-2001, mientras que en 1996 fue del 4,49%.

Los gastos totales en I+D también disminuyeron

considerablemente (de 0,33% de la facturación en 1996 a 0,28% en 98/2001). Estos valores se encuentran

muy lejos todavía de los presentados por los países de la Unión Europea (1,61%) y el promedio de la

OECD (1,89%). La brecha tecnológica sigue ampliándose.

Una conclusión similar puede obtenerse al analizar la

importación de bienes de capital de los últimos años. Dada la inexistencia, en muchos casos, de la

fabricación de nuevas maquinarias en el país, la importación de bienes de capital es un buen indicador del

grado de cambio tecnológico y de renovación del parque industrial. El cuadro QZ evidencia que las

importaciones de bienes de capital destinados a la industria manufacturera se redujo prácticamente a la

tercera parte entre el año 2001 y el 2002. De los 1.367 se cayó a 459. La recuperación posterior ha

incrementado nuevamente las importaciones de bienes de capital para la industria, sin embargo se

mantiene por debajo aún de los niveles pre crisis. Comparado con niveles de 1997 y 1998, los valores

actuales no alcanzan la mitad. Es cierto que la maquinaria importada es relativamente más cara tras la

devaluación. No se analiza eso aquí, sino que, precisamente por ser más cara - entre otras razones- ha

caído su compra, y con ella el ritmo de renovación y cambio tecnológico. Merece señalarse, sin embargo,

que la devaluación ha permitido en algunos casos sustituir producciones importadas por industriales. Sin

embargo, no pareciera ser éste el caso principal de la industria con respecto a los bienes de capital, toda

vez que, en general, aún hay una persistente faltante de maquinarias para la industria fabricada

localmente. Desde ya, distinto es el caso de la maquinaria para la producción agraria, que se encuentra en

franco crecimiento gracias a la pujante demanda y a la posibilidad de abastecerla esencialmente con

producción local.

Cuadro 1: Importaciones de bienes de capital por sector

Se han señalado ya los efectos bondadosos de la recuperación

económica sobre el nivel de renovación técnica. El análisis de los últimos 12 años del Producto bruto

interno y de la Inversión Bruta Interna Fija, permite obtener interesantes conclusiones sobre el proceso que

se vivió en los noventas y después de la devaluación.

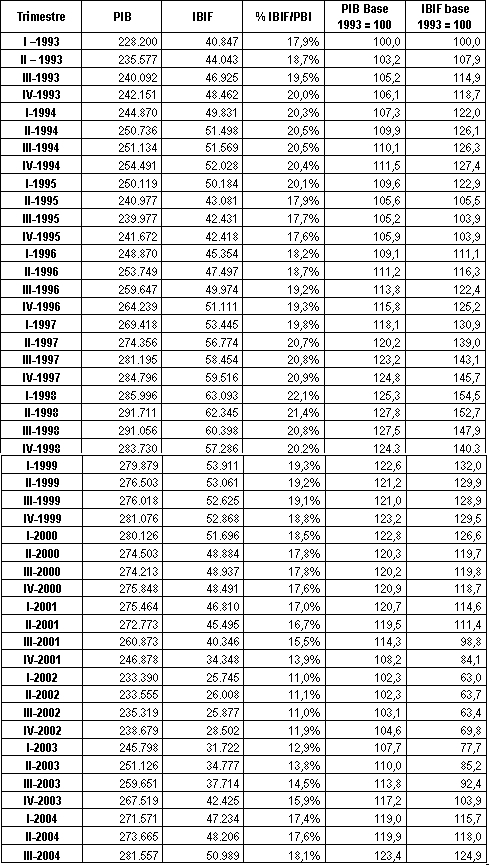

El Cuadro 2 indica precisamente la Inversión Bruta interna fija

(IBIF) que se ha dado desde 1993 hasta la actualidad. Puede observarse allí que la IBIF como porcentaje

del PBI era en el primer trimestre de 1993 del 17,9% del PBI. Para el tercer trimestre de 2004 ese

porcentaje ya era superior, alcanzando el 18,1%. La IBIF, que ha tenido pisos del 17,6% en 1995, se

derrumbó con la crisis de 2001 hasta alcanza el 11 %. Desde ese valor se ha recuperado ya hasta superar

el 18%.

Cuadro 2: Inversión Bruta Interna Fija

Fuente: Ministerio de Economía, Dirección de Cuentas

Nacionales.

Sin embargo, el problema de inversión que queda, es aún muy

grande. Porque no sólo se trata de procurar superar el 20% del PBI, lo que permitiría asegurar un cierto

nivel aceptable de inversiones, sino que además, en realidad, es necesario recuperar los montos de las

inversiones que no se realizaron. EL haber llegado a tasas de inversión del 11% del PBI señala que,

durante varios períodos, la inversión fue sustancialmente inferior a la requerida para asegurar un recambio

tecnológico que permita al país mantener el ritmo de progreso del resto de los países. Por ello, no sólo se

debe fijar como meta una inversión del 20% del PBI, sino que debe superarlo a fin de permitir recuperar

encadenamientos tecnológicos perdidos.

El problema es más grave cuando se analiza la composición de

dicha inversión. No sólo se trata de problemas por falta de inversión, sin además por inversiones que no

generan los encadenamientos económicos que permitan articular mejoras generales.

El fuerte proceso de desindustrialización que se dio en la

mayoría de las ramas productivas condujo a una reprimarización de las exportaciones que se realizan

desde Argentina. El auge de las materias primas -mayormente sin procesar o casi sin procesar- deja en

realidad entrever la debilidad de la estructura industrial. Las particulares propiedades de fertilidad de las

tierras pampeana por un lado y por el otro los yacimientos de hidrocarburos son los pilares sobre los cuales

se sostienen las exportaciones.

El fin de la convertibilidad de la moneda a una paridad

sobrevaluada, ha permitido también dejar al descubierto esta verdadera estructura de la producción

argentina. Ambas producciones estratégicas para la obtención de divisas, son sin embargo débiles para

crear en forma masiva nuevos y mejores puestos de trabajo.

No se plantea aquí una contraposición inútil entre la producción

industrial y la explotación de recursos naturales, por el contrario, se entiende que los mismos deben

complementarse a fin de crear una red productiva adecuada.

Lamentablemente, el proceso de desindustrialización ha

implicado en muchísimos casos la pérdida de la capacidad de creación de nuevas tecnologías y nos ha

llevado como nación a un lugar mucho más retrasado - relativamente hablando- en materia de innovación

y desarrollo tecnológico. El corolario lógico de ello, es el escaso desarrollo de tecnología y el aumento de la

brecha tecnológica con respecto a los países más avanzados en la materia, o en términos relativos, como

nuestros socios del Mercosur.

1.2.1. La desindustrialización y sus consecuencias

sobre las condiciones de vida de la población.

El proceso de reindustrialización descripto implicó en forma

directa peores condiciones de vida de la mayoría de la población. El achicamiento en el nivel de empleo y

la caída de los salarios reales son las dos formas concretas en que este deterioro se fue dando en los

diversos períodos. Pero no fueron las únicas formas. A ella se le agregaron, entre otras, una mayor

existencia de trabajos inestables y no registrados, que atentaron contra las posibilidades de acceso a los

sistemas de salud y demás prestaciones sociales.

El impacto inicial del proceso de desindustrialización sobre las

condiciones de vida fue contundente: la debacle de los salarios durante el primer año de

desindustrialización -1976- cayendo casi un 35% en términos reales pretendía también modifica de raíz las

características del mercado interno, y con ello retroalimentar las tendencias que se impulsarían en lo que

se denominó reconversión industrial.

Tras la caída inicial de salarios, producida en general por

incrementos de los precios al consumidor sin que hubiera ajustes salariales correspondientes, no hubo

recuperación salarial posible. La represión por un lado, y la crisis económica por el otro, generaron una

verdadera pinzas sobre los salarios.

El achicamiento industrial de dicho período, pronto comenzó a

mostrar los primeros incrementos serios en la tasa de desocupados. El puntapié inicial ya estaba dado.

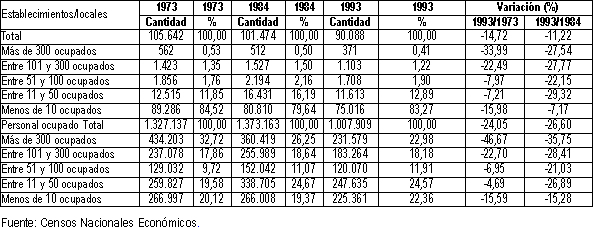

Los Censos Industriales que realizó el INDEC en 1973, 1984 y

1993 permiten observar los cambios que se dieron en el sector en una perspectiva de más largo plazo. El

proceso de desindustrialización se evidencia en que en el período de veinte años comprendidos entre 1973

y 1993, la cantidad de establecimientos industriales no sólo no se incrementa al ritmo de la población, sino

que disminuyen en términos absolutos. Así, de 105.600 establecimientos se pasa a 90.100 reduciéndose

un 15%. Pero los resultados con respecto a la fuerza de trabajo son aún peores. Mientras que la población

creció en el período de veinte años entre 1973 y 1993 un 35%, la reducción en términos absolutos de

puestos de trabajos industriales fue del 25%. Las consecuencias sobre el desempleo son evidentes.

Aún cuando el Censo de 1993 se realiza en un año de buen

desempeño económico con respecto a los inmediatos posteriores o anteriores, el tamaño de la industria en

cuanto a cantidad de establecimientos y a trabajadores contratados, es similar al existente en 1946, con la

gran diferencia que en esos casi 50 años la población económicamente activa se duplicó.

Cuadro 3: Evolución intercensal de las plantas

fabriles y la ocupación industrial, 1973-1993 (valores absolutos y porcentajes)

La etapa que se abre en 1991 y que en este cuadro casi no se

abarca, por cuanto los últimos datos censales son de 1993, muestra que el tejido productivo continuó

destruyéndose a la par que se continuaba expulsando fuerza de trabajo, sosteniendo salarios bajos y

facilitando la desarticulación social en que quedó subsumida la mayor parte de la clase obrera argentina.

Ése fue el verdadero contenido de la etapa de convertibilidad fija con sobrevaluación. Parecía ser una

época de crecimiento y modernización cuando, a excepción de lo ocurrido con algunos sectores

favorecidos, se trataba de un período de pauperización y estancamiento.

1.3. El sistema financiero

El sistema financiero ha tenido importantes cambios en los

últimos cambios. Por supuesto, sobresale entre ellos los efectos de la crisis de 2001. Pero para

comprender sus efectos es necesario remontarse a la etapa previa.

Durante toda la década de los noventa continuando una

tendencia que se dio desde varias década atrás, se produjo un fuerte proceso de concentración de la

actividad financiera. Desde sus defensores liberales, se sostenía que el cierre de algunos bancos y la

concentración económica le daba mayor eficiencia al sistema financiero. Los primeros procesos se

produjeron, lo de la eficiencia es evidente que no.

En un mercado crecientemente oligopolizado, las políticas

contribuían a ello ya que se procuraba que los bancos estatales- ya sea nacional o provinciales- no

intervinieran a fin de no alterar el funcionamiento del mercado.

La oligopolización implicó mayores tasas de interés que

debieron pagar todos los que solicitaban créditos. Durante gran parte de los años noventa, casi sin

inflación, algunas tasas de interés trepaban el 2 o 3% mensual (léase entre 24% y 36% anual). Con esas

altas tasas de interés las posibilidades de financiar inversiones productivas se veían sumamente

restringidas. Evidentemente no era esa la principal actividad de los bancos.

La sobrevaluación del peso generaba un negocio que brindaba

enormes ganancias para todos aquellos que pudieran realizarlo. El cambio de $1 por U$S 1 en el Banco

Central, -cuando el valor del peso era netamente inferior - permitía plasmar ganancias rápidamente

mediante el sencillo procedimiento de vender pesos, comprar dólares y llevarlos a resguardo. El resguardo

implicaba, generalmente, la salida del país.

Por ello, los principales grupos económicos que operan en el

país -tanto de origen nacional como extranjeros- giraron ingentes sumas de dinero al exterior, como forma

última de cristalizar las enormes ganancias que tenían localmente.

La operatoria financiera principal, el crédito limitado y las tasas

excluyentemente altas fueron todos factores que contribuyeron al proceso de desindustrialización en curso.

Los Bancos estatales, que por su naturaleza podrían haber tenido una orientación de sus operaciones con

mayor sentido social, se amoldaron en cambio a la características y las prácticas del conjunto del sistema

financiero.

En el primer trimestre de 2001, la salida de divisas fue tan

grande que cualquiera podía prever el final de la convertibilidad. El denominado corralito, la pesificación,

de los depósitos son todos eventos de la historia reciente del sistema financiero en Argentina muy

conocidos.

SI bien muchos bancos se salvaron de quebrar por las diversas

disposiciones específicas tomadas, se quebró toda confianza en el sistema financiero privado. La

recuperación de ésta, y con ella de los depósitos, es un proceso de largo alcance temporal. En la

actualidad se está empezando a dar los primeros pasos en ese sentido, pero la situación está lejos de ser

revertida. La carencia de depósitos implicó también una carencia de créditos otorgados.

Con escasa liquidez para brindar préstamos y en un mercado

crecientemente concentrado la tasa de interés tiende a ser alta. En este sentido, poco han cambiado las

características que tiene el sistema financiero desde hace ya más de una década. Las altas tasas de

interés y su segmentación siguen definiendo este mercado concentrado.

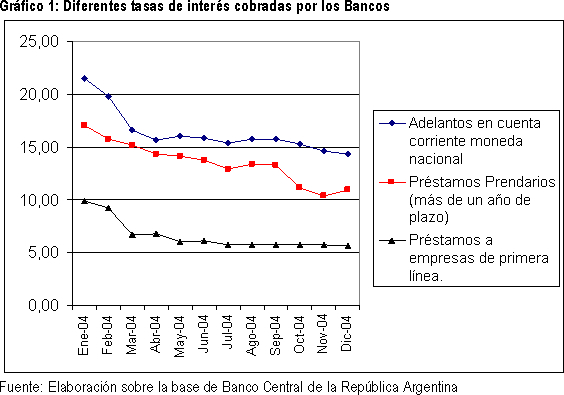

Si bien durante el año 2004 las tasas de interés tendieron a

bajar en todo el período, los niveles observados siguen siendo altos, y su segmentación implica que las

empresas con menores garantías deban pagar una tasa de interés que alcanza el triple del valor que pagan

las empresas de primera línea.

El gráfico 1 muestra las tasas de interés durante el año 2004

de tres tipos de líneas de crédito distintas. Como puede observarse a simple vista, el diferencial de tasas

existente entre las distintas líneas de crédito es muy elevado. Las líneas de crédito más caras,

corresponden a aquellos mecanismos que involucran menores garantías y a los que pueden acceder la

mayor cantidad de empresas. El diferencial es tan elevado, que unas tasas llegan a ser más del triple del

valor de las otras.

La segmentación del mercado basada en la alta disponibilidad

de información sobre sus clientes que poseen los bancos, permite la continuidad de estas tasas de interés

diferenciales. Esta es para la mayoría de las empresas locales, la razón máxima de que las tasas de

interés que deben pagar sea relativamente alta.

1.4. El sistema financiero y la

industria local.

No hay duda de que el adecuado funcionamiento del sistema

financiero es una condición necesaria para el fortalecimiento del crecimiento de la actividad económica. De

la misma manera, el desarrollo industrial requiere de un sector financiero que pueda brindar recursos a fin

de motorizar el incremento de la producción.

Si bien no son pocas las empresas y los proyectos que se

financian con recursos propios, muchas lo hacen mediante la solicitud de créditos. La expansión industrial y

el cambio tecnológico requieren de líneas de crédito acordes a estas demandas.

Las características de estos créditos, por otra parte, suelen ser

un poco especiales por cuanto se trata de créditos a mediano y largo plazo. Efectivamente as inversiones

en bienes de capital conllevan plazos de devolución mayores que aquellos relacionaos, por ejemplo, con la

actividad corriente de la empresa. El requerimiento de plazos más largos implica una fuerte necesidad de

previsibilidad, por cuanto de lo contrario, la tasa de interés a cobrar podría alcanzar cifras siderales. Sin

ninguna duda que un marco macroeconómico general de crecimiento brinda esta mayor previsibilidad. El

reciente logro del canje de la deuda en default por nuevos bonos, es otro paso importante en la búsqueda

de mayor previsibilidad y alienta la continuidad de una baja de las tasas de interés, principalmente de

aquellas referidas a plazos más largos.

Sin embargo, merece destacarse que la mayor previsibilidad no

es la solución absoluta para el descenso de las tasas de interés. En efecto, persisten otros problemas. La

alta concentración financiera y la alta segmentación del crédito son dos factores que atentan contra la baja

de la tasas de interés que se cobra a la masa de empresas industriales.

Así como se ha señalado que existen tasas de interés de hasta

el 300% de lo que pagan las empresas de primera línea, merece considerarse qué empresas adquieren

esos créditos, y con qué destinos. El descubierto en cuenta corriente es en muchos casos la forma de

crédito más habitual. En el sector agrario durante los años noventa, ésta fue en muchos casos la forma en

que accedieron al crédito numerosos productores agrarios a fin de modernizar su equipamiento. La altísima

tasa de interés, sin embargo hizo que en muchos casos esas deudas se volvieran imposibles de saldar

para los productores. En el sector industrial, la situación es distinta, porque si bien existen numerosísimas

empresas que recurren a esta forma de crédito, habitualmente lo hacen para sus operaciones corrientes y

no para inversiones de capital. La razón es sencilla y radica en que a esa tasa de interés - que se ubica en

el 15% anual- las inversiones dejan de ser una alternativa rentable y se prefiere postergarla.

Dicho de otra manera, mientras que en algunas actividades

específicas ligadas al agro, existieron inversiones financiadas con las altas tasas de interés del descubierto

en cuenta corriente, en realidad esas elevadas tasas desalientan el crédito para la inversión.

La otra tasa de interés señalada, la correspondiente a

préstamos prendarios a más de un año de plazo, muestra niveles promedios superiores al 11% anual,

también con una alta variabilidad al interior de dicho promedio, por cuanto existen significativas diferencias

en las tasas dependiendo de las características de la empresa y de la prenda. Si bien esta es una tasa

menor a la antes señalada, debe remarcarse que no todas las empresas pueden acceder a estas líneas,

dependiendo de su historia crediticia, de su situación patrimonial, etc Aún así, son tasas de interés que

dificultan seriamente el emplazamiento de nuevos proyectos de inversión. La necesidad de que dicho

proyecto supere una rentabilidad del 11% anual, brinda una restricción muy fuerte al proceso de inversión.

Una comparación sencilla y contundente, muestra que la tasa de interés de estos préstamos es del doble

de la que pagan las empresas de primera línea. En definitiva, las tasas de interés vigentes y relevantes

para la mayoría de las empresas industriales es demasiado elevada para justificar el endeudamiento con

destino a inversión de capital.

El problema de la alta concentración financiera y la elevación

consiguiente de la tasa de interés y la limitación de tomadores de crédito sólo puede ser afrontado desde la

política pública. El crédito público, en este sentido, debe procurar brindar tasas de interés más acordes a

las necesidades de la inversión productiva. Nuevamente aquí, el canje de los bonos de deuda en default, y

la consiguiente salida de dicha situación abre nuevas y buenas perspectivas. "El objetivo central de la

gestión de deuda pública y la política de financiamiento del Estado Nacional para el año 2005, es continuar

con el restablecimiento del crédito público afectado por la crisis desatada a partir del año 2001"

(Mensaje de elevación del presupuesto 2005, p.2)

2. Necesidad de impulsar

el desarrollo industrial.

2.1. ¿Desarrollo económico vs.

Extracción de renta?

De diversas maneras se han enfatizado aquí las consecuencias

nefastas de un proceso de desindustrialización de casi 30 años. No fue un proceso que tuvo sólo sujetos

pasivos y víctimas: de hecho fue impulsado a conciencia por diversos sectores sociales. El proyecto de la

desindustrialización del país -si bien fue pocas veces explicitado en toda su amplitud- fue defendido

insistentemente por numerosos ministros de economía.

La desindustrialización se funda en los cambios productivos

existentes a escala mundial, pero también en el incremento de las ganancias rentísticas de la economía.

Por antonomasia dicha renta en la Argentina es la renta agraria, en la actualidad complementada con la

renta que se obtiene de la extracción de hidrocarburos. El proyecto desindustrializador planteó que toda

actividad que no conllevara la obtención de rentas debía ser suprimida por ineficiente.

Frente a ello, se presenta en la actualidad la alternativa cierta

de una reindustrialización del país. No surge de la nada esta alternativa, sino que en realidad mucho debe

su resurgir al contundente fracaso que la política de desindustrialización mostró. La crisis de 2001 es una

crisis del plan de convertibilidad, es cierto, pero es además la crisis de la política de desindustrialización de

más larga data que arrastró a la enorme mayoría de la población a una situación de empobrecimiento.

El proyecto de la desindustrialización es un proyecto excluyente,

que concentra las ganancias en unas pocas manos y sume en la pobreza a millones de argentinos. Es un

proyecto autoritario por su naturaleza, y su forma concreta de expresión suele ser autoritaria. Entre sus

muchas consecuencias, fomenta la corrupción pues concentra las ganancias y vuelca a los gobernantes en

contra de sus representados.

Enfrente está el proyecto de la industrialización, de la

generación de nuevos y mejores puestos de trabajo, de una inserción inteligente en el mundo, que permita

acelerar el proceso de desarrollo económico y social en el país. La reindustrialización, sin embargo, no

implica necesariamente mejora de las condiciones de vida para la mayoría de la población. Sólo será ello,

si el proceso se encamina en esa dirección deseada. La reindustrialización es una condición necesaria

para mejorar en forma sostenible el empleo y los salarios pero no es por sí sola la garantía de que ello

ocurra.

La reindustrialización, por otra parte, no brota sola del suelo ni

cae como maná del cielo. Es necesario orientar ese proceso, canalizarlo hacia su meta. Sin ninguna duda

que un tipo de cambio no sobrevaluado favorece el resurgir de la industria. Esto se ha observado, una vez

más, en los últimos años tras la devaluación.

Sin embargo la reindustrialización sui generis o silvestre que se

ha dado en muchos sectores gracias al nuevo tipo de cambio que la promueve, debe ser reforzada y

complementada con el desarrollo de determinados sectores que, por sus encadenamientos tecnológicos y

productivos, puedan servir de pilares para el desarrollo económico.

El objetivo de mejorar las condiciones generales de vida de la

población, requiere la creación de una creciente cantidad de puestos de trabajo, que brinden condiciones

salariales y laborales mejores a las actuales medias. Para ello, se requiere incentivar aquellas actividades

que mejoren as condiciones de trabajo, tanto porque implican nuevos puestos laborales como por que

implican mejores calidades del trabajo, incluyendo en ello mayores salarios directos e indirectos. Frente a

la abundancia de actividades productivas que descalifican el trabajo, se requiere hacer hincapié en

aquellas que requieren estratos laborales calificados.

Por todo lo expuesto debe definirse una estrategia de desarrollo

que analice las ramas más convenientes para su crecimiento y fomento y que garantice de esa forma, su

sustentabilidad en el tiempo, a la par que una adecuada incidencia social por medio de la generación de

puestos de trabajo. No puede dejarse que esta estrategia requerida la decidan los mecanismos de

mercado. En última instancia, ésa ha sido la política del proyecto desindustrializador y su consecuencias

bien conocidas: caída de puestos de trabajo, caída de salarios, deterioro de condiciones laborales y

sumisión de grandes masas de la población en la pobreza e indigencia. En cambio, "Argentina necesita de

una estrategia de desarrollo productivo de la que careció durante los últimos treinta años." (tal como afirma

el actual Secretario de Programación Económica Tangelson y Bordón, "Recomendaciones para una

estrategia nacional de desarrollo", www.mecon.gov.ar) que la saque de esa lógica de achicamiento

económico y deterioro social. Esa estrategia debe ser definida por el Estado, asumiendo así su rol de

impulsor del bienestar general.

2.2. Herramientas para impulsar la

industria

El fomento de determinadas producciones estratégicas, la

promoción de la incorporación y el desarrollo de nuevas tecnologías, el incentivo de producciones locales

en áreas de vacancia, son eslabones necesarios de un plan de desarrollo industrial.

Este plan integral debe tener como objetivo intermedio impulsar

la reindustrialización del país. Esta reindustrialización debe ser entendida y configurada de entrada a fin de

que implique directa y paralelamente la mejora de las condiciones de vida de la población. Sólo esta

dinámica en paralelo permitirá paulatinamente ir superando la desarticulación que tiene la industria actual.

En particular, se debe superar la tendencia actual a la separación de toda vinculación entre la demanda

interna y la producción local. Sólo un modelo más integrado permite una real mejora en las condiciones

generales de vida.

El desarrollo de este plan reindustrializador requiere de

numerosos y variados instrumentos de política económica. Ya se ha señalado que procurar que la moneda

local no se sobrevalúe es uno de los instrumentos. Debe ser complementado con otras herramientas que,

dada la reindustrialización que fomenta la actual situación macroeconómica, permita orientarla hacia

inversiones que fructifiquen en un mayor interés social. Se entiende que una de estas herramientas, de

vital importancia, es la concreción de un Banco de Fomento Industrial.

2.2.1. El Banco de Fomento

Industrial.

Se concibe por tanto al Banco de Fomento Industrial, como una

más de las herramientas que, en forma conjunta con otras que ya se encuentran en aplicación y otras que

puedan agregarse, van a contribuir al desarrollo industrial del país, y con éste a la mejora en las

condiciones de vida de la población.

La llegada de numerosas ramas industriales a niveles

considerablemente altos de capacidad utilizada indican que, para incrementar ciertas producciones es

necesario realizar inversiones en esos sectores. La situación actual existente en el mercado financiero,

donde el crédito resulta caro para la mayoría de las empresas que quieren invertir constituye una verdadera

traba en este aspecto.

La creación del Banco de Fomento Industrial pretende modificar

el mercado financiero permitiendo que ciertas inversiones productivas puedan adquirir créditos a tasas

significativamente más bajas que las vigentes. El arribo de un nuevo competidor al mercado financiero, con

tasas más bajas, permitirá de esta forma incrementar las inversiones, y con ello mejorar las perspectivas

de crecimiento de la producción industrial.

Pero la creación del Banco de Fomento Industrial no sólo

apunta a incrementar las inversiones productivas, sino también a facilitar aquellas que, por sus

encadenamientos productivos, desarrollo de tecnologías u otros factores, mejor incidencia tenga sobre la

creación de puestos de trabajo, y en definitiva de las condiciones de vida de la población. En este sentido,

el Banco no sólo será un impulsor de mayores inversiones, sino que también permitirá que una mayor parte

de las mismas se dirijan a sectores estratégicos según los objetivos planteados.

De esta manera, se conseguirán mejores inversiones, objetivo

que sólo la creación de un Banco industrial puede plasmar. En efecto, esto es así ya que el Banco

industrial tiene la potestad de estudiar cada proyecto de inversión, estimar su impacto sobre los aspectos

relevantes de incrementos de producción y empleo directos e indirectos, y en base a dicha información

disponer el financiamiento a tasas abaratadas.

Dado que se considera al Banco industrial como parte de una

política general tendiente a una reindustrialización del país, es decir, como una herramienta de política

económica, el mismo debe ser de carácter estatal nacional. Esta característica está explicitada en los

Artículos 1, 2, 6 y 7 del proyecto de ley.

3. Banco de Fomento

Industrial: Evaluación de sus antecedentes

La creación de un Banco industrial no es un proyecto que ha

surgido de la nada, y sobre el cual no existan antecedentes. Hay una profusa cantidad de casos, tanto

nacionales como extranjeros, de Bancos creados para impulsar el desarrollo industrial. Por brevedad, nos

concentramos aquí en el estudio de los antecedentes en el país, y las conclusiones a las cuales esos

antecedentes nos llevan.

3.1. Antecedentes históricos en

Argentina.

Los antecedentes históricos acerca de un Banco tendiente a financiar la industria local son de antigua data.

En 1944 se creó el Banco Industrial de la República Argentina (BIRA) con el objetivo de brindar créditos a

mediano y largo plazo al sector manufacturero. Este Banco industrial, sin embargo, se debatió entre el

objetivo explícito de fomentar la industria y una acción más concreta que generalmente priorizaba créditos

de corto plazo para sostener el desenvolvimiento cotidiano de las empresas. De esta manera los subsidios

implícitos en las tasas de interés reducidos, no conformaban el impulso para nuevas inversiones.

Hacia los años sesenta comienza a criticarse este accionar, y se

impulsa la vuelta del BIRA a sus objetivos. Sin embargo, en esos años, la controversia radica en las

características que deben tener los beneficiarios de los créditos del Banco. Se señala para la época, la

coexistencia de dos criterios claramente diferenciados: por un lado, los préstamos -siempre a tasas

subsidiadas- a grandes empresas que se orientaban a las ventas a organismos estatales, - que

generalmente implicaban escasas inversiones- y que contribuyeron a la creación de la denominada patria

contratista. Por otro lado, pero en menor medida, préstamos que efectivamente se destinaban a

inversiones fijas, y en general otorgados a empresas más pequeñas. El discurso eficientista de finales de la

década del sesenta, que promovía la concentración industrial como sinónimo de eficiencia, era el paraguas

teórico para que la mayoría de los créditos fueran otorgados a estas grandes empresas que, sin embargo,

no desarrollaban una política industrializadora ni exportadora, sino más bien se dedicaban a vender al

Estado.

En definitiva, si bien hacia fines de los sesenta había modificado

considerablemente las características de los préstamos, pasando de préstamos de corto plazo a medianos

o largos plazos, - mucho más acordes con los objetivos de promover la inversión- el BIRA se debatía entre

promover efectivamente nuevas inversiones fijas que contribuyeran al desarrollo, y subsidiar empresas

contratistas del Estado cuya única perspectiva era permanecer como empresas permanentemente

subsidiadas.

Pese a la convivencia de estos dos criterios el BIRA había

avanzado en diversos aspectos: brindaba créditos de mediano y largo plazo con el fin de financiar

inversiones fijas de las empresas e hizo un amplio uso de avales y líneas de crédito del exterior. De esta

forma, el BIRA logró canalizar créditos externos hacia fines productivos que de otra manera no hubieran

sido obtenidos.

Estos logros parciales y sus falencias generaban la convicción

de que el BIRA debía reformularse pero no abandonarse como idea. Por ello, comienza a surgir con mayor

fuerza la idea de que debía transformarse en un "verdadero banco de desarrollo".

Hacia fines de 1970 en el marco del Plan de Desarrollo y

Seguridad (PDyS) se creó el Banco Nacional de Desarrollo, sobre la base del anterior BIRA.

El BANADE fue creado como entidad autárquica cuyo objetivo

principal era captar recursos para concretar proyectos de interés nacional y regional, de acuerdo con el

PDyS elaborado por el gobierno militar. Sin embargo, el cambio sustancial con respecto al BIRA lo

constituyó la ampliación de sus objetivos y la asignación de canales específicos para cada uno de ellos. En

este sentido, el Banade amplió su actividad con la incorporación en su carta orgánica de 5 Institutos

específicos:

1.- de Crédito industrial,

2.- de Crédito y Fomento Minero,

3.- de Financiación de Proyectos de Infraestructura,

4.- de Industrias de Base y

5.- de Reconversión y rehabilitación (de empresas).

La amplitud de objetivos a los que se les brindaba créditos

subsidiados demandó en forma casi inmediata una magnitud de recursos que el mismo banco no disponía.

En junio de 1971 el presidente del Banade escribe que "este banco ha venido desarrollando sus funciones

crediticias dentro de una precariedad de medios que ha conspirado contra la eficacia de su acción(...) en

virtud de la ley de su creación, se han asignado al Banade funciones muy amplias". Resulta claro que, los

montos requeridos para los objetivos planteados (resaltando que la tasa de interés era subsidiada) eran

enormes con respecto a las posibilidades de captación de fondos.

Pese a ello, hasta el año 1974 el Banco presenta un

desempeño adecuado, en parte aliviada su situación por la existencia de recursos fiscales.

Con la dictadura iniciada en 1976 el Banco pasa explícitamente

a un segundo plano, al abandonarse desde el Estado las políticas de desarrollo industrial. No sólo eso, sino

que sus objetivos y actividades son completamente desvirtuados, pasando a cumplir un rol totalmente

distinto al de fomentar el desarrollo económico. El Banco siguió funcionando brindando créditos aún

subsidiados pero ya no para promoción de la inversión, sino como mero mecanismo de transferencia de

recursos del Estado hacia los sectores económicos más concentrados. En los hechos el Banco beneficiaba

a los grandes grupos económicos locales sin ningún tipo de contraparte seria. Como Banco de Desarrollo,

había ya dejado de existir.

Tras un periplo zigzagueante durante el gobierno radical,

finalmente en 1991 se decreta la privatización del banco, acorde a las políticas de esa época. El

desmantelamiento del Banade, sin embargo, hay que buscarlo necesariamente antes, en la segunda mitad

de los setenta cuando se abandona todo proyecto industrializador. Su defunción explícita se ubica en 1992,

cuando el Congreso convalida el decreto privatizador del Banco. Hoy, apenas subsiste un club con el

nombre de "Banade".

3.2. Algunos comentarios sobre la evolución

histórica

El periplo histórico de un Banco destinado a financiar la

industrialización está sin duda atado a la evolución misma de la economía argentina. Su desarticulación y

desvirtuación de sus objetivos, a mediados de los setenta, coincide con la instauración en el país de un

proyecto desindustrializador del país, que procuró concentrar las ganancias en las producciones que

brindaban una renta extraordinaria.

Más allá eso, es cierto que el desarrollo del Banco se topó en

numerosas ocasiones con ciertas controversias que no siempre fueron solucionadas de la forma más

adecuada. La multiplicidad de funciones que en algunas etapas se le dio fue contraproducente para que

pudiera cumplir su rol fundamental, esto es, desarrollar la industria. Es por ello que en el proyecto de ley

que se presenta, se excluyen explícitamente la posibilidad de brindar créditos para ciertos fines (artículo 5).

El objetivo de esta explicitación, escomo se ha señalado, no distraer fondos para otros fines que el

considerado principal.

El estudio de la evolución histórica, por otra parte, permite

ubicar la creación del Banco industrial en esa perspectiva. Con ese o con otro nombre, con más o menos

falencias, hubo siempre en el período 1944- 1975 un Banco dedicado a promover la industria, en la

certidumbre de que el crecimiento y desarrollo de dicha actividad redunda en mejores condiciones de vida

para toda la población. El golpe militar de 1976 comienza a desvirtuar por completo el rol de dicho Banco,

en consonancia con un proyecto que quiso hacerle creer a los argentinos que la producción industrial era

ineficiente, por el mero hecho de no tener las ganancias extraordinarias que tiene el agro pampeano.

Según ese discurso, la industria tenía que ser eliminada por ineficiente. El Banco dejó de tener su rol de

verdadero dinamizador de la industria, para convertirse en una forma más de obtener ganancias rentísticas,

como se quiso imponer en toda la economía. La década del noventa no vino más que a hacer explícito, en

este aspecto, lo que la dictadura había realizado en los hechos, y no se había animado a explicitar. La

eliminación del Banco de desarrollo como tal, a inicios de los noventa no es más que la culminación de los

programas neoliberales impuestos en la argentina en el marco de un proceso de desindustrialización

creciente.

Los planes liberales impuestos en la década de los noventa

llevaron inexorablemente a un incremento de la crisis y la pobreza de grandísimos sectores de la población.

Ya en 1995, la cifra de desocupados trepaba a ritmos alarmantes e inéditos en toda la historia del país,

mientras en las esferas oficiales se seguía celebrando los ingresos obtenidos de las privatizaciones. El

incremento de la exclusión social, de la pobreza y de la miseria, estalla en el año 2001 en hechos por

todos conocidos.

El fracaso estrepitoso de las políticas neoliberales obliga a

pensar una forma distinta de desarrollo del país, y de inserción mundial. Se requiere la reindustrialización

para incorporar a esos millones de argentinos que hoy carecen de un futuro. Es en este marco histórico,

que se propone la creación del Banco industrial, a fin de reforzar institucionalmente el camino emprendido,

y a fin de brindarle a éste un nuevo impulso.

4. Objetivo y

Características que debe tener un Banco de Fomento Industrial.

Se señalan a continuación las características que tendría el

Banco creado mediante el presente proyecto de ley:

4.1. Objetivo Principal de Banco:

En el artículo 2 del proyecto de ley se establece el objetivo

principal del Banco, esto es, contribuir al desarrollo económico social del país en concordancia con las

directivas, planes y programas que en materia económica y financiera dicte el Gobierno Nacional, mediante

la promoción, orientación, participación y financiamiento de programas y proyectos que contribuyan a la

creación, expansión y modernización de actividades productivas industriales de interés social.

4.2. Constitución formal

El proyecto propone la creación de un nuevo Banco,

concentrado en el crédito industrial, que no realiza la mayoría de las operaciones de los Bancos

comerciales a fin de no diversificar su tarea. Brinda los créditos en forma indirecta a través de aquellos

bancos que estén interesados en actuar como intermediarios. Se trata, entonces, de un Banco de

Operación indirecta.

El Banco industrial sería por tanto un operador indirecto en el

sistema financiero, que obtiene préstamos y brinda créditos a través de las entidades bancarias que

quieran actuar como intermediarias. Este modelo de Banco ha sido profusamente utilizado por el Banco

Hipotecario con muy buenos resultados.

La decisión sobre las asignaciones de crédito queda en manos

del Banco industrial. Los intermediarios solamente asesoran a los potenciales clientes, gestionan las

solicitudes y cobran por ello una comisión.

Se asume por otra parte como sumamente factible la posibilidad

de lograr acuerdos con el Banco Nación para que éste actúe como nexo entre el banco industrial y los

potenciales interesados. De todas formas, no sería el Nación el único banco intermediario.

Las ventaja que brinda el hecho de que el Banco propuesto sea

de Operación indirecta son múltiples:

- En comparación con un Banco comercial común, la forma indirecta

de operar evita costos innecesarios en el mantenimiento de una amplia estructura de sucursales

- Permite concentrar los gastos en aquellos directamente vinculados

con la asignación de créditos.

- El mecanismo es ideal para aquellas entidades financieras que

quieren especializarse en ciertas líneas de créditos y no abarcar la totalidad de los servicios financieros.

4.3. Características generales de los

créditos y su asignación.

4.3.1. Desarrollo de préstamos a tasas abaratadas

para la industria local.

Las tasas que se cobran en la actualidad en préstamos para adquisición de capital dificulta seriamente la

misma. Esta alta tasa de interés se debe fundamentalmente a dos factores: una alta concentración del

sistema financiero y alta segmentación de los créditos, cobrándose un diferencial de tasa de interés muy

alto según el sujeto al que se le presta.

El artículo 3 del proyecto de ley, plantea que los créditos se

otorgarán "a tasas sensiblemente menores que las que cada proyecto según sus características podría

obtener en entidades privadas del mercado financiero". Dado que un aspecto fundamental del

encarecimiento de la tasa de interés cobrada en el mercado financiero, radica en la segmentación del

crédito según el sujeto, se considera un punto clave que los créditos que brinda el Banco sean a tasas

mucho más uniformes, pudiendo de esta manera otorgar préstamos a tasas menores.

Se considera que el presente proyecto de ley debe definir los

lineamientos generales en cuanto a valor de la tasa de interés de los créditos, dejando para la Carta

orgánica del mismo y para la política propia del Banco una mayor definición al respecto.

Con el objetivo de explicitar la opinión del legislador, se

considera adecuado que el Banco brinde préstamos a tasas reales positivas, no muy alejadas de las tasas

reales (en dólares) LIBOR. En fórmula, podría sugerirse que el Banco pueda brindar créditos a una tasa

real que sea aproximadamente la mitad de la tasa LIBOR en pesos. En fórmula:

Tasa Crédito = Inflación + 0,5 x LIBOR.

Sin embargo, es necesario analizar con mayor detalle si dicha

tasa es factible dada la estructura que debe montarse, -sus costos-, los montos de los créditos, y el costo

de adquirir dinero. También podría ser factible disminuirla. Otro indicador adecuado alrededor del cual la

tasa del crédito podría fluctuar es:

Tasa Crédito = Tasa encuesta BCRA créditos a empresas de

primera línea.

Para comprender los valores incorporados, puede señalarse:

La tasa para 2004: inflación + LIBOR (180 días)= 6,1 + 0,5x

3,11 = 7,65% anual.

Tasa de interés a empresas de primera línea para diciembre de

2004 = 5,78% anual.

A fin de evitar grandes distorsiones en la solicitud de créditos, debiera procurarse que la tasa de interés del

crédito sea positiva en términos reales. Aún en esta situación puede ser entendida como una tasa

subsidiada si se la compara con la que tendría que pagar la industria en caso de no existir este Banco.

Si desea destacar aquí, por lo tanto, que el proyecto de ley no

define un nivel de tasa de interés a otorgar, pero fija como requisito que ésta sea sensiblemente menor a la

que podría obtenerse en el mercado financiero local.

Si bien no es objetivo del Banco obtener grandes ganancias, sí

lo es tener un balance no negativo. En este sentido, el aporte del Banco, esto es, otorgar créditos a tasas

abaratadas, sólo puede sostenerse si el funcionamiento de éste es sustentable.

Con respecto a las tasas sugeridas ut supra, pueden

compararse con las tasas que generalmente pagan algunas de estas empresas, si bien al ser muy variable

depende de cada caso. Se presentan algunas de las tasas que reflejan las que efectivamente toman la

mayoría de las empresas:

Tasa promedio ponderada por montos de préstamos prendarios

con plazo mayor a un año: 17, 06% anual.

Adelantos en cuenta corriente: 21,52% anual

Hipotecarios hasta 5 años: 13, 50% anual.

4.3.2. Selección de proyectos sobre la base de

criterios generales de interés.

Se ha señalado ya que el Banco industrial es considerado una herramienta que coadyuda al desarrollo

industrial del país.

Como tal, debe inscribirse en dicho plan de desarrollo, que debe

contemplar la elección de ramas industriales que deben ser fomentadas - política que se entiende debe ser

definida esencialmente a nivel ministerial, pero con la cual el Banco podría interactuar o colaborar a fin de

delimitar más claramente dichas ramas. Se considera que la delimitación de dichas ramas excede este

proyecto de ley, pero se entiende también que es aconsejable sugerir la necesidad de la selección de estas

ramas y los criterios a aplicarse. Por ello, el artículo 4 del proyecto de ley establece que en la selección de

proyectos deben considerarse como metas:

a) Orientar la producción industrial hacia ramas que brinden

mayor interés social.

b) Promover la innovación y el cambio tecnológico para

incrementar la producción en todas las ramas industriales, entre las que deben incluirse, con carácter no

exhaustivo, las listadas en el Anexo 1.

c) Desarrollar actividades industriales inexistentes en el país

que puedan ser rentables en un mediano plazo.

d) Desarrollar o fortalecer actividades industriales que

puedan concatenarse con otras producciones que no se realizan en el país, tienen alto desarrollo

tecnológico y podrían ser desarrolladas nacionalmente a partir de ciertas condiciones.

e) Promover la generación de nuevos y mejores puestos de

trabajo.

4.3.3. Capital inicial

El capital inicial del Banco tiene que ser tal que le permita

comenzar sus operatorias en un volumen adecuado, a fin de evitar incurrir en gastos proporcionalmente

excesivos para los fines planteados.

En este sentido, hay una restricción importante en el proyecto,

en cuanto a que si el capital inicial es pequeño sus posibilidades de funcionamiento y de éxito son

reducidas.

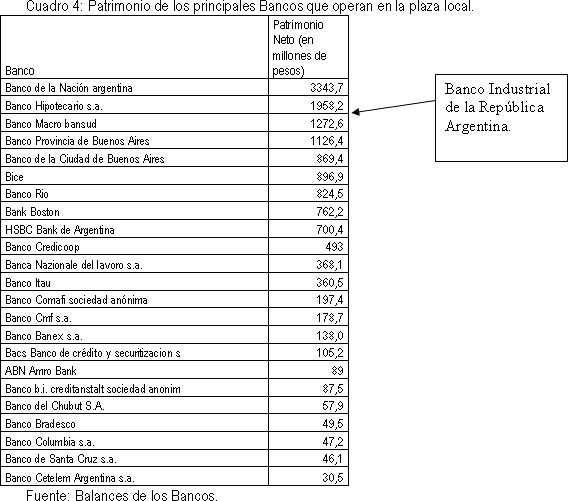

El capital del Banco, por otra parte, tiene que ser tal que le

permita competir con otros Bancos ya existentes en el mercado. Por ello, se presenta la siguiente tabla que

expresa el patrimonio neto de cada banco a fines de 2004.

Estimando que se trata de un banco de operación indirecta, es

decir que su patrimonio estaría concentrado en activos líquidos que puede prestar, se calcula que un

patrimonio neto mínimo inicial de 1.500 millones de pesos permitirá brindar la solvencia y la operatividad

que el Banco requiere. En comparación al resto de los Bancos, en cuanto al patrimonio neto se ubicaría en

el tramo mayor de los mismos. El artículo 6 del proyecto de ley establece como nivel mínimo de capital

social inicial el mencionado de 1.500 millones de pesos.

Este capital inicial será incrementado en los cinco primeros

años mediante ingresos específicos provenientes del Estado nacional, descriptos en el artículo 11 del

proyecto de ley.

1) Con el 0,5% de lo recaudado mediante el impuesto a las

ganancias durante cinco años, capitalizados en forma mensual. Esto no implicaría mayor carga impositiva

ni mayores ingresos fiscales sino que solamente, por ley, se habilitaría para que una parte del impuesto a

las ganancias vaya a consolidar el patrimonio del Banco.

2) Con el 1% de todos los impuestos, tasas y derechos en

general que se paguen por la importación de bienes. Al igual que el punto uno, esta disposición no

involucra incremento alguno en los pagos que se realizan actualmente por la importación de bienes, sino la

transferencia de un porcentaje de esos pagos al Banco.

Cualquiera sea la manera de conformar este fondo la idea es

que éste constituya parte del patrimonio del Banco, quedando vedada la posibilidad de financiar gastos

operativos del Banco.

La ventaja de preveer el incremento en forma relativamente

importante durante un plazo de cinco años del capital social radica en que el Banco podrá ir acrecentando

su operatoria durante ese lapso de forma de perfeccionar sus circuitos administrativos.

4.3.4. Carácter público nacional

El capital inicial del Banco será del Estado Nacional (Artículo 6) y del Banco Central de la República

Argentina. El objeto principal del Banco y su concepción general tienen un carácter nacional: fomentar el

desarrollo de la industria nacional tiene este carácter (Artículo 2). Desde ya que el criterio nacional tiene en

cuenta los distintos regionalismos.

Más allá de ello, los gobiernos provinciales estarán facultados

para asignarle al Banco industrial fondos para su administración y entrega en forma de créditos con fines

específicos determinados. (Artículo 8, inciso b) El Banco decidirá en cada caso la conveniencia y viabilidad

de las funciones asignadas.

4.3.5. Formas de financiamiento genuino.

Una gran dificultad para un banco que pretende cobrar una menor tasa de interés que la de mercado, es

conseguir los fondos para realizar los préstamos. Las dificultades en las experiencias previas, como se

señaló en el punto 3.1 radicaron en una excesiva cartera de potenciales créditos sin fondos para prestar.

Se aspira a que el Banco, una vez constituido su capital social y

consolidada si situación en el mercado, tenga un balance no negativo que le permita continuar en forma

permanente con su operatoria, sin requerir de transferencias del Estado nacional o de otra fuente.

Los mecanismos de financiamiento principales que tendrá el

Banco una vez en funcionamiento son: recupero de préstamos (artículo 8,d) depósitos a plazo fijo (artículo

8,d), fondo de desarrollo industrial (artículo 8,e), presupuesto nacional(artículo 8,b), redescuentos del

BCRA (artículo 8,c), cobro de cuentas vinculadas(artículo 8,d).

Ya se han descripto algunos de estos mecanismos con

anterioridad. Además de los ya mencionado, se prevée dentro de cierto período de lanzamiento del Banco

Industrial, que el BCRA tendrá particular tratamiento en las líneas de redescuento hacia el nuevo Banco. .

Por otra parte, se prevé -aunque en forma limitada en sus

inicios- la captación de fondos por medio de plazos fijos en la plaza local, a plazos y tasas similares a los

vigentes en los mercados, compitiendo con otros bancos por la captación de depósitos.

Otra operatoria que brindará cierta liquidez al Banco, consiste

en la vinculación del crédito otorgado a la apertura de cuentas en el mismo banco, a fin de realizar las

diversas operatorias de la empresa.

Por último, el monto que se prevé tenga mayor importancia a

partir del tercer año de funcionamiento, es el recupero de préstamos.

4.4. Qué no es un Banco

industrial:

Explícitamente, se considera apropiado señalar que el Banco industrial no desarrollará ciertas actividades.

La razón de esta restricción tiene que buscarse esencialmente en las experiencias previas, en las cuales, o

bien se le asignaba al Banco de desarrollo demasiadas actividades o bien se le incorporaban actividades

que no estaban vinculadas a su objetivo principal, desvirtuando con este proceder su verdadera razón de

ser. En virtud de ello, a fin de cumplimentar con los objetivos propuestos, el artículo 5 establece

explícitamente actividades que el Banco industrial no puede realizar: brindar

a) Créditos para infraestructura en general: red vial,

ferroviaria u otras.

b) Créditos a organismos estatales, nacionales, provinciales

o municipales para el pago de sueldos, desarrollo de infraestructura, salud o educación.

c) Créditos a empresas para su funcionamiento corriente

Por todo lo expresado, y con el convencimiento de la necesidad

de la creación de un Banco industrial, se propone el presente proyecto de ley.

ANEXO

Nómina de industrias y ramas industriales, no exhaustiva, a que hace referencia el Artículo 4 inciso b.

Industria del Software (con énfasis en la exportación)

Energía Nuclear y Solar. Producción y equipos exportables.

Industrias Químicas.

Industria Naval y Náutica.

Producción para la Defensa Nacional.

Producción de Fármacos.

Industria de Bienes de Capital.

Industria de Maquinaria Agraria (con énfasis en la

exportación)

Producción de Fertilizantes.

Industria Cultural (con énfasis en la exportación)

Desarrollo de Biotecnologías.

Energía Eólica.

Industria Metalmecánica.

Industria Autopartista.

Industria Automovilística para la exportación.

Producción de Energía Eléctrica (Ciclo combinado)

Industrias Agroalimentarias.

Industria Textil y de Confecciones.

Producción de derivados agropecuarios no tradicionales.

(Aceite de Palma, Tung; etc; Biocombustibles)

| Firmante | Distrito | Bloque |

|---|---|---|

| BONASSO, MIGUEL LUIS | CIUDAD de BUENOS AIRES | DIALOGO POR BUENOS AIRES |

Giro a comisiones en Diputados

| Comisión |

|---|

| FINANZAS (Primera Competencia) |

| INDUSTRIA |

| PRESUPUESTO Y HACIENDA |