Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 8628-D-2012

Sumario: IMPUESTO A LAS GANANCIAS (LEY 20628): MODIFICACIONES DE LOS ARTICULOS 23 Y 90 SOBRE DEDUCCION DE GANANCIAS A PERSONAS DE EXISTENCIA VISIBLE.

Fecha: 04/02/2013

Publicado en: Trámite Parlamentario N° 184

El Senado y Cámara de Diputados...

Artículo 1º: Sustitúyase el

artículo 23 de la Ley de Impuesto a las Ganancias Nº 20.628 -texto ordenado por el

Decreto Nº 649/97 y sus modificatorias- por el siguiente:

"Artículo 23º: Las personas de

existencia visible tendrán derecho a deducir de sus ganancias netas:

a) En concepto de ganancias no

imponibles la suma de PESOS VEINTICINCO MIL NOVECIENTOS VIENTE ($ 25.920)

siempre que sean residentes en el país;

b) En concepto de cargas de familia,

siempre que las personas que se indican sean residentes en el país, estén a cargo

del contribuyente y no tengan en el año entradas netas superiores a PESOS

VEINTICINCO MIL NOVECIENTOS VIENTE ($ 25.920) cualquiera sea su origen y

estén o no sujetas al impuesto:

1. PESOS VEINTIOCHO MIL

OCHOCIENTOS ($ 28.800) anuales por cónyuge;

2. PESOS CATORCE MIL

CUATROCIENTOS ($ 14.400) anuales por cada hijo, hija, hijastro o hijastra menor de

veinticuatro (24) años o incapacitado para el trabajo;

3. PESOS DIEZ MIL OCHOCIENTOS ($

10.800) anuales por cada descendiente en línea recta (nieto, nieta, bisnieto, bisnieta)

menor de veinticuatro (24) años o incapacitado para el trabajo; por cada ascendiente

(padre, madre, abuelo, abuela, bisabuelo, bisabuela, padrastro y madrastra); por

cada hermano o hermana menos de veinticuatro (24) años o incapacitado para el

trabajo; por el suegro, por la suegra; por cada yerno o nuera menor de veinticuatro

(24) años o incapacitado para el trabajo.

Las deducciones de este inciso sólo

podrán efectuarlas el o los parientes más cercanos que tengan ganancias

imponibles.

c) En concepto de deducción especial,

hasta la suma de PESOS VEINTICINCO MIL NOVECIENTOS VIENTE ($ 25.920)

cuando se trate de ganancias netas comprendidas en el artículo 49, siempre que

trabajen personalmente en la actividad o empresa y de ganancias netas incluidas en

el artículo 79.

Es condición indispensable para el

cómputo de la deducción a que se refiere el párrafo anterior, en relación a las rentas

y actividad respectiva, el pago de los aportes que como trabajadores autónomos les

corresponda realizar obligatoriamente, al Sistema Integrado Provisional Argentino o a

las cajas de jubilaciones sustitutivas que corresponda.

El importe previsto en este inciso se

elevará en tres coma ocho (3,8) veces cuando se trate de las ganancias a que se

refiere el artículo 79. La reglamentación establecerá el procedimiento a seguir

cuando se obtengan además ganancias no comprendidas en este párrafo.

Los montos citados en los incisos a),

b) y c) del presente artículo se ajustarán de manera automática y general según la

variación que experimente el índice RIPTE (Remuneraciones Imponibles Promedio de

los Trabajadores Estables) que publica el Ministerio de Trabajo, Empleo y Seguridad

Social entre los meses de abril y octubre de cada año,

Artículo 2º: Sustitúyase el

artículo 90 de la Ley de Impuesto a las Ganancias Nº 20.628 -texto ordenado por el

Decreto Nº 649/97 y sus modificatorias- por el siguiente:

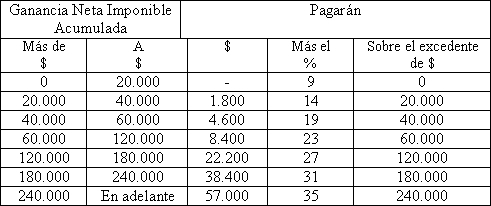

"Artículo 90º: Las personas de

existencia visible y las sucesiones indivisas -mientras no exista declaratoria de

herederos o testamento declarado válido que cumpla la misma finalidad- abonarán

sobre las ganancias netas sujetas a impuesto las sumas que resultaren de acuerdo a

la siguiente escala:

Cuando la determinación de la

ganancia neta de los sujetos comprendidos en este artículo, incluya resultados

provenientes de operaciones de compraventa, cambio, permuta o disposición de

acciones, por las cuales pudiera acreditarse una permanencia en el patrimonio no

inferior a DOCE (12) meses, los mismos quedarán alcanzados por el impuesto hasta

el límite del incremento de la obligación fiscal originado por la incorporación de

dichas rentas, que resulte de aplicar sobre las mismas la alícuota del QUINCE POR

CIENTO (15%).

Cuando los resultados de las

operaciones mencionadas en el párrafo anterior, cualquiera sea el plazo de

permanencia de los títulos en el patrimonio de que se trate, sean obtenidos por los

sujetos comprendidos en el segundo párrafo del inciso w), del primer párrafo del

artículo 20, no obstante ser considerados a estos efectos como obtenidos por

personas físicas residentes en el país, quedarán alcanzados por las disposiciones

contenidas en el inciso g) del artículo 93 y en el segundo párrafo del mismo

artículo.

Los montos correspondientes a la

ganancia neta imponible acumulada prevista en la escala establecida en el presente

artículo se ajustarán de manera automática y general según la variación que

experimente el índice RIPTE (Remuneraciones Imponibles Promedio de los

Trabajadores Estables) que publica el Ministerio de Trabajo, Empleo y Seguridad

Social entre los meses de abril y octubre de cada año.

Artículo 3º: Los ingresos

brutos anuales establecidos en el artículo 8º y el impuesto integrado que por cada

categoría debe ingresarse mensualmente según lo establecido por el artículo 11º de

la Ley Nº 24.997 -Régimen Simplificado para Pequeños Contribuyentes- se ajustarán

de manera automática y general según la variación que experimente el índice RIPTE

(Remuneraciones Imponibles Promedio de los Trabajadores Estables) que publica el

Ministerio de Trabajo, Empleo y Seguridad Social entre los meses de abril y octubre

de cada año.

Artículo 4º: El Ministerio de

Economía y Finanzas Públicas dictará las resoluciones pertinentes fijando los nuevos

valores y lapso de vigencia.

Artículo 5º: Comuníquese al

Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

Es por todos conocidos que en los

últimos años el Sector Público Nacional ha apelado abusivamente al método

subrepticio de elevar la presión del impuesto a las ganancias de la 4ta categoría

mediante el artilugio de diferir los ajustes de los parámetros de cálculo del impuesto

a las ganancias, o bien, ajustarlos por montos inferiores a la tasa de inflación. De

esta manera, los aumentos de salarios nominales que los trabajadores obtienen en

compensación al aumento del nivel general de precios son reducidos por aplicación

del impuesto a las ganancias. Este cobro del impuesto sobre el aumento del salario

es espurio porque no se realiza sobre un incremento del salario real sino sobre un

aumento compensatorio de la inflación, que, por tal, no implica incremento de la

capacidad adquisitiva del trabajador y por lo tanto no debe generar incremento de la

imposición fiscal. El cobro del tributo se produce sólo por la falta de actualización o la

imperfecta actualización de los parámetros de cálculo del impuesto.

Es por esto que el presente proyecto de

ley busca subsanar esta situación estableciendo:

a) Un incremento por única vez del

100% en las deducciones del impuesto a las ganancias y en los montos de ganancias

netas sujetas a impuesto que determinan las alícuota aplicables.

b) La igualación de los deducibles de

los trabajados autónomos al deducible de los trabajadores asalariados.

c) La actualización automática de los

deducibles y de los montos de ganancias netas sujetas al impuesto que determinan

la alícuota por aplicación del índice RIPTE (Remuneraciones Imponibles Promedio de

los Trabajadores Estables) que publica el Ministerio de Trabajo, Empleo y Seguridad

Social; cabe aclarar que dicho índice mide la evolución mensual de los salarios

nominales registrados sobre los que se tributa al impuesto a las ganancias de 4ta

categoría.

d) Finalmente se estipula que es el

Ministerio de Economía y Finanzas quién tiene la responsabilidad de dictar la

correspondiente resolución para ejecutar el ajuste anual.

| Firmante | Distrito | Bloque |

|---|---|---|

| FORTUNA, FRANCISCO JOSE | CORDOBA | CORDOBA FEDERAL |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Dictamen

| Cámara | Dictamen | Texto | Fecha |

|---|---|---|---|

| Diputados | Orden del Dia 2355/2013 | ESTE EXPEDIENTE HA SIDO TENIDO A LA VISTA EN EL O/D 2355/13 | 04/09/2013 |