PROYECTO DE TP

Expediente 6896-D-2008

Sumario: REGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES, LEY 24977, MODIFICADO POR LEY 25865: MODIFICACION DE LOS INCISOS A), B) Y D) DEL ARTICULO 2 (ACTUALIZACION DE TABLAS Y CATEGORIAS).

Fecha: 22/12/2008

Publicado en: Trámite Parlamentario N° 184

El Senado y Cámara de Diputados...

ARTÍCULO 1º- Modifíquese el artículo 2º

incisos a) b) y d) del Anexo de la Ley 24.977, el que quedara redactado de la siguiente

manera:

ARTICULO 2° -

"...a) Que por locaciones y/o prestaciones

de servicios hayan obtenido en el año calendario inmediato anterior al período fiscal de

que se trata, ingresos brutos inferiores o iguales al importe de pesos ciento cuarenta y

cuatro mil ($144.000).

b) Que por el resto de las actividades

enunciadas, incluida la actividad primaria, hayan obtenido en el año calendario

inmediato anterior al período fiscal de que se trata, ingresos brutos inferiores o iguales

al importe de pesos doscientos ochenta y ocho mil ($ 288.000).

d) Que el precio máximo unitario de

venta, sólo en los casos de venta de cosas muebles, no supere la suma de pesos un mil

setecientos cuarenta ($ 1.740)."

ARTÍCULO 2º- Modifíquese el artículo 3º,

tercer y cuarto párrafo del Anexo de la Ley 24.977, el que quedara redactado de la

siguiente manera:

ARTICULO 3° -

"...Si la actividad principal del

contribuyente queda encuadrada en el referido inciso a) quedará excluido del régimen si

al sumarse los ingresos brutos obtenidos por actividades comprendidas por el citado

inciso b), superare el límite de pesos ciento cuarenta y cuatro mil ($ 144.000).

En el supuesto que la actividad principal

del contribuyente quede encuadrada en el inciso b) del artículo anterior quedará

excluido del régimen si al sumarle los ingresos brutos obtenidos por actividades

comprendidas por el inciso a) de dicho artículo, superare el límite de pesos doscientos

ochenta y ocho mil ($ 288.000)."

ARTÍCULO 3º- Modifíquese el artículo 8º

del Anexo de la Ley 24.977, el que quedara redactado de la siguiente manera:

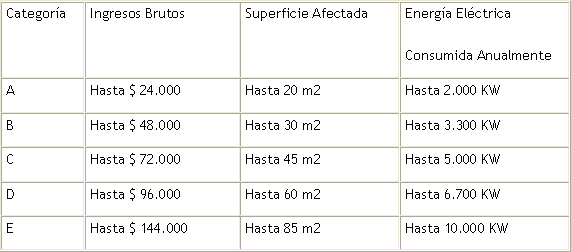

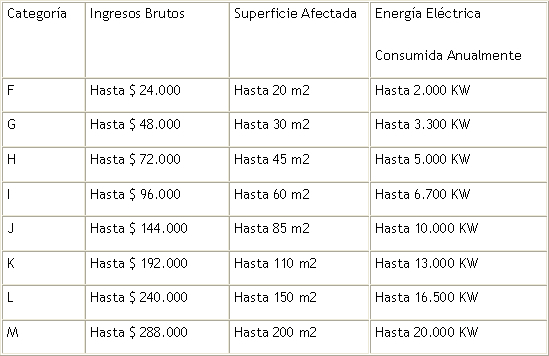

"ARTICULO 8° - Se establecen las

siguientes categorías de contribuyentes -según el tipo de actividad desarrollada o el

origen de sus ingresos- de acuerdo con los ingresos brutos anuales y las magnitudes

físicas, que se indican a continuación:

a) Locaciones y/o prestaciones de

servicios:

b) Resto de las actividades:

ARTÍCULO 4º- Modifíquese el artículo 33º

primer y último párrafo del Anexo de la Ley 24.977, el que quedara redactado de la

siguiente manera:

ARTICULO 33. - "Se consideran pequeños

contribuyentes eventuales a las personas físicas mayores de dieciocho (18) años, cuya

actividad, por la característica, modo de prestación u oportunidad, se desarrolle en

forma eventual u ocasional, que hayan obtenido en el año calendario inmediato anterior

ingresos brutos inferiores o iguales a pesos veinticuatro mil ($24.000) y que además

cumplan con las siguientes condiciones en forma concurrente:

...Serán considerados también pequeños

contribuyentes eventuales, los sujetos dedicados a la explotación agropecuaria, que

hayan obtenido en el año calendario inmediato anterior ingresos brutos inferiores o

iguales a pesos veinticuatro mil ($ 24.000), y que además cumplan con las condiciones

establecidas en los incisos a) y d) precedentes."

ARTÍCULO 5º- Modifíquese el artículo 48º

segundo y cuarto párrafo del Anexo de la Ley 24.977, el que quedara redactado de la

siguiente manera:

ARTICULO 48-

"...Los sujetos cuyos ingresos brutos

anuales no superen la suma de pesos veinticuatro mil ($ 24.000) sólo estarán obligados a

ingresar las cotizaciones previsionales previstas en el artículo 40 y, en su caso, la del

artículo 41, encontrándose exentos de ingresar suma alguna por el impuesto

integrado."

"...Los sujetos asociados a Cooperativas

de Trabajo inscriptas en el Registro Nacional de Efectores de Desarrollo Local y

Economía Social del Ministerio de Desarrollo Social cuyos ingresos brutos anuales no

superen la suma de pesos veinticuatro mil ($24.000) estarán exentos de ingresar el

impuesto integrado y el aporte previsional mensual establecido en inciso a) del artículo

40 durante el término de veinticuatro (24) meses contados a partir de su inscripción en

el mencionado registro. Asimismo, los aportes de los incisos b) y c) del referido artículo

los ingresará con una disminución del cincuenta por ciento (50%) y por el mismo término.

Transcurrido dicho plazo se aplicará lo dispuesto en el segundo párrafo del presente

artículo."

ARTÍCULO 6º- De forma.

FUNDAMENTOS

Señor presidente:

Como es sabido el Régimen simplificado para

pequeños contribuyentes esta vigente en nuestro país desde el año 1998. La mayor

modificación que sufrió el régimen fue en el año 2004 con la Ley 25.865 mediante la cual

se aceptó introducir algunas modificaciones que no cambiaron en esencia el espíritu del

régimen.

El monotributo es un régimen especial que

se puso en práctica para incluir a los pequeños contribuyentes, régimen que simplificaba

en una cuota mensual el pago del IVA, Ganancias, el aporte a la Seguridad Social y la

Contribución de Salud. La modificación del año 2004 contempló la posibilidad de que los

monotributistas puedan elegir cualquier obra social y traspasarse una vez al año como el

resto de los trabajadores, estableció además que las cuotas mensuales aumentaban 2

pesos para la mayoría de las categorías por la suba de 20 a 22 pesos de la cuota de

salud. Además, la iniciativa garantizaba la estabilidad de las cuotas mensuales, a la vez

que ratificaba la recategorización para aquellas actividades vinculadas a los servicios y

contemplaba dos sistemas, uno para los locadores y prestadores en cinco categorías con

un tope máximo de facturación de 72 mil pesos anuales y otro que con ocho categorías

de hasta 144 mil pesos anuales para el resto de las actividades.

Ahora bien, diez años después de su

creación, la ley no tuvo ningún tipo de modificación en las tablas que determinan

parámetros, en particular la tabla de Ingresos Brutos que si requería contemplar los

cambios transcurridos en este tiempo fundamentalmente después de la devaluación,

tanto para las prestaciones de servicio como para el resto de las actividades, porque

todos sabemos que han variado tanto los precios de los honorarios, como los precios de

los servicios, los precios de los bienes en general, e incluso el valor de los salarios en

general. Este conjunto de variaciones jamás fue considerado para modificar la tabla del

parámetro Ingresos Brutos que aun contempla los valores definidos en el año 1998,

tornando los mismos en valores completamente desactualizados, obsoletos y que nada

tienen que ver con la realidad de los precios actuales. Ejemplificando si consideramos

las variaciones en los salarios anuales fueron en el año 2004 del 9.30%, en el año 2005

del 22.86%, en el 2006 del 19.36%, 22.62% en el 2007 y a octubre del 2008 del 20.39%, la

variación acumulada desde el año 2004 a la fecha es del 94.53%, según los datos del

Indec, mientras que la variación acumulada desde el año 1996 al 2006 para los precios

del resto de bienes y servicios es del 67.23%. Sin perjuicio de estas variaciones los

contribuyentes contenidos en el régimen simplificado, siguen siendo pequeños

considerando el incremento que por ejemplo sufrió el mínimo exento de Bienes

Personales cuya modificación en el año 2007 incremento el mínimo de $102.500 a

$305.000, variación que representa un 197,56% adicional.

Consideramos necesaria la

actualización de la tabla de parámetro Ingresos Brutos en una variación

incremental del 100% de los valores originalmente previstos, para que se

mantenga el espíritu de la ley de régimen simplificado para pequeños

contribuyentes y permita equidad y justicia sin distorsiones para los contribuyentes

del presente régimen.

| Firmante | Distrito | Bloque |

|---|---|---|

| POGGI, CLAUDIO JAVIER | SAN LUIS | FRENTE JUSTICIA UNION Y LIBERTAD - FREJULI |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |