Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 5390-D-2013

Sumario: IMPUESTO A LAS GANANCIAS (LEY 20628): MODIFICACIONES SOBRE ELEVACION DEL MINIMO NO IMPONIBLE, ELIMINACION DE LAS EXENCIONES DE LA LEY A LA RENTA FINANCIERA, BENEFICIOS PARA LA CAPITALIZACION DE MICRO, PEQUEÑAS Y MEDIANAS EMPRESAS, Y ACTUALIZACION DE LAS ESCALAS DEL REGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES.

Fecha: 22/07/2013

Publicado en: Trámite Parlamentario N° 94

El Senado y Cámara de Diputados...

ELEVACIÓN DEL MÍNIMO NO IMPONIBLE,

ELIMINACIÓN DE LAS EXENCIONES DE LA LEY DE IMPUESTO A LAS GANANCIAS RESPECTO

DE LA RENTA FINANCIERA, BENEFICIOS PARA LA CAPITALIZACIÓN DE MICRO, PEQUEÑAS y

MEDIANAS EMPRESAS y ACTUALIZACIÓN DE LAS ESCALAS DEL RÉGIMEN SIMPLIFICADO

PARA PEQUEÑOS CONTRIBUYENTES.

RENTA DERIVADA DE ACCIONES, TÍTULOS Y

COLOCACIONES FINANCIERAS

ARTÍCULO 1°: Sustitúyase el inciso 3 del artículo

2 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el

siguiente texto:

"3) Se consideran ganancias a los efectos del

Impuesto a las Ganancias (Ley N° 20.628 t.o. 1997 y modificatorias) a los resultados

obtenidos por la enajenación de acciones, títulos, bonos y demás títulos valores, que coticen

o no en bolsas o mercados de valores cualquiera fuera el sujeto que las obtenga."

ARTÍCULO 2°: Sustitúyase el inciso h) del

artículo 20 de la Ley N° 20.268 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el

siguiente texto:

"h) Los intereses originados por

los siguientes depósitos efectuados en instituciones sujetas al régimen del Decreto Ley

18061/69 de entidades financieras:

1. Caja de ahorro.

2. Cuentas especiales de

ahorro.

3. A plazo fijo, siempre que el

total de las sumas depositadas por una persona no supere la suma de DOSCIENTOS

CINCUENTA MIL PESOS ($250.000) o que sea consecuencia de indemnizaciones laborales,

indemnizaciones por causa de accidentes de trabajo o enfermedad, de juicios previsionales o

que correspondan a inversiones de sumas de dinero depositadas judicialmente.

4. A plazo fijo en cuentas

judiciales.

5. Los depósitos de terceros u

otras formas de captación de fondos del público conforme lo determine el Banco Central de la

República Argentina en virtud de la ley Nº 20.520.

Los intereses producidos por las

sumas que las empresas acrediten o paguen a sus empleados sobre depósitos o préstamos

hasta la suma de tres mil pesos ($ 3.000).

Lo dispuesto precedentemente no

obsta la plena vigencia de las leyes especiales que establecen exenciones de igual o mayor

alcance;"

ARTÍCULO 3°: Derógase el inciso k) del artículo

20 de la Ley N° 20.268 de Impuesto a las Ganancias (t.o. 1997 y modificatorias).

ARTÍCULO 4°: Sustitúyase el inciso w) del

artículo 20 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el

siguiente texto:

"w) Los resultados provenientes

de operaciones de compraventa, cambio, permuta o disposición de acciones obtenidos por

personas físicas o sucesiones indivisas, en tanto no resulten comprendidas en las previsiones

del inciso c) del artículo 49, cuando dichas operaciones se realicen en un plazo superior a los

12 (doce) meses contados a partir de la fecha de adquisición o suscripción."

ARTÍCULO 5°: Incorpórese como inciso z) del

artículo 20 de la Ley N° 20.628 de Impuesto a las Ganancias:

"z) Las ganancias obtenidas por la

tenencia y/o venta de acciones y títulos emitidos por la empresa YPF SOCIEDAD

ANÓNIMA."

ARTÍCULO 6°: Sustitúyase el inciso k) del

artículo 45 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el

siguiente:

"k) Los resultados provenientes

de la compraventa, cambio, permuta o disposición de acciones, títulos, bonos y demás títulos

valores, que coticen o no en bolsas o mercados de valores."

ARTÍCULO 7°: Incorpórese como inciso l) del

artículo 45 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) al

siguiente:

"l) Los intereses derivados de

depósitos a plazo fijo efectuados en instituciones sujetas al régimen legal de entidades

financieras."

ARTÍCULO 8°: Sustitúyase el segundo párrafo

del artículo 90 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias)

por el siguiente:

"Cuando la determinación de la

ganancia neta de los sujetos comprendidos en este artículo, incluya resultados alcanzados

por el impuesto de esta ley provenientes de operaciones de compraventa, cambio, permuta o

disposición de acciones, títulos, bonos y demás títulos valores y de intereses originados por

depósitos a plazo fijo, los mismos quedarán alcanzados por el impuesto hasta el límite del

incremento de la obligación fiscal originado por la incorporación de dichas rentas, que resulte

de aplicar sobre las mismas las siguientes alícuotas:

-Hasta el 31 de diciembre de

2013: QUINCE POR CIENTO (15%)

-Durante el año 2014: VEINTE

POR CIENTO (20%)

-Durante el año 2015:

VEINTICINCO POR CIENTO (25%)

-A partir del año 2016: TREINTA

POR CIENTO (30%)

Cuando se trate de dividendos se

aplicará la alícuota del DIEZ POR CIENTO (10%).

ARTÍCULO 9°: Sustitúyase el inciso a) del

artículo 97 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias por el

siguiente:

"a) No les serán de aplicación las

exenciones establecidas en los incisos h), k) y v), del artículo 20. Les será de aplicación la

exención establecida en el inciso z) del artículo 20."

ARTÍCULO 10: Derógase el artículo 78 del

Decreto 2284 del 31 de octubre de 1991.

ARTÍCULO 11: Sustitúyase el artículo 36 bis de la

Ley N° 23.576 por el siguiente:

"Art. 36 bis: El tratamiento

impositivo a que se refiere el primer párrafo del artículo anterior será el siguiente:

Quedan exentas del impuesto al

valor agregado, las operaciones financieras y prestaciones relativas a la emisión, suscripción,

colocación, transferencia, amortización, intereses y cancelaciones de las obligaciones

negociables y sus garantías.

Igual tratamiento impositivo se

aplicará a los títulos públicos.

A los fines de facilitar el acceso de

las pequeñas y medianas empresas al presente régimen, la Comisión Nacional de Valores

establecerá requisitos diferenciales por categorías definidas por la magnitud de la emisión y

el tamaño de la empresa emisora. Cuando la emisora se ajuste a lo previsto en el artículo 13,

la reglamentación podrá limitar las exigencias de intervención en la Comisión Nacional de

Valores, sin perjuicio de mantener los beneficios del tratamiento fiscal establecido en el

presente artículo."

DIVIDENDOS Y UTILIDADES

ARTÍCULO 12: Sustitúyase el artículo 46 de la

Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el siguiente

texto:

"Los dividendos deberán ser

incorporados por sus beneficiarios en la determinación de su ganancia neta. Igual

tratamiento tendrán las utilidades que los sujetos comprendidos en los apartados 2, 3, 6 y 7

del inciso a) del artículo 69, distribuyan a sus socios o integrantes. No serán incorporadas las

distribuciones en acciones provenientes de revalúos o ajustes contables."

CAPITALIZACIÓN DE PEQUEÑAS Y MEDIANAS

EMPRESAS Y PROYECTOS DE INVERSIÓN

ARTÍCULO 13: Las ganancias que obtengan los

sujetos comprendidos en los incisos a), b) y último párrafo del artículo 49 de la Ley N° 20.628

de Impuesto a las Ganancias (t.o. 1997 y modificatorias) que cumplan con los requisitos

previstos por el artículo 1 de la Ley N° 25.300 y normativa complementaria, para ser

calificadas como Micro, Pequeñas y Medianas Empresas, que se reinviertan afectándose a la

adquisición de bienes de capital e inversión en innovación tecnológica para afectar a la

explotación, serán pasibles de la aplicación de una alícuota del CERO POR CIENTO (0%) en el

Impuesto a las Ganancias y siempre que la afectación comience a realizarse en el mismo

período fiscal en que se generaron las ganancias. Esta previsión tendrá vigencia hasta el

vencimiento establecido en el artículo 3 de la Ley 26.545.

Los bienes de capital indicados en el párrafo

anterior son aquellos que se destinen a la ampliación y/o mejora de la capacidad productiva.

Se considerará inversión en innovación tecnológica toda aquélla que involucre tecnología de

acuerdo a las definiciones de la Ley N° 22.426 y su reglamentación.

ARTÍCULO 14: Las obligaciones negociables

vinculadas a nuevos proyectos de inversión del sector privado estarán exentas del Impuesto

a las ganancias durante los TRES (3) años contados a partir de la entrada en vigencia de la

presente ley y durante CINCO (5) años para los sujetos comprendidos en los incisos a), b) y

último párrafo del artículo 49 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y

modificatorias) que cumplan con los requisitos previstos por el artículo 1 de la Ley N° 25.300

y normativa complementaria, para ser calificadas como Micro, Pequeñas y Medianas

Empresas.

MÍNIMO NO IMPONIBLE Y DEDUCCIONES

PERSONALES

ARTÍCULO 15: Sustitúyanse los incisos a) y b) y

el primer párrafo del inciso c) del artículo 23 de la Ley N° 20.628 de Impuesto a las Ganancias

(t.o. 1997 y modificatorias), por los siguientes:

"a) en concepto de ganancias no

imponibles, la suma de PESOS VEINTITRES MIL NOVECIENTOS OCHENTA Y DOS CON SETENTA

Y SEIS CENTAVOS ($ 23.982,76.-), siempre que sean residentes en el país.

b) en concepto de cargas de

familia, siempre que las personas que se indican sean residentes en el país, estén a cargo del

contribuyente y no tengan en el año entradas netas superiores a PESOS VEINTITRES MIL

NOVECIENTOS OCHENTA Y DOS CON SETENTA Y SEIS CENTAVOS ($ 23.982,76.-), cualquiera

sea su origen y estén o no sujetas al impuesto.

1. PESOS VEINTISEIS MIL

SEICIENTOS UNO CON VEINTIDOS CENTAVOS ($ 26.601,22.-) anuales por el cónyuge;

2. PESOS TRECE MIL TRECIENTOS

CON SESENTA Y UN CENTAVOS ($ 13.300,61.-) anuales por cada hijo, hija, hijastro o hijastra

menor de VEINTICUATRO (24) años o incapacitado para el trabajo;

3. PESOS DIEZ MIL QUINIENTOS

CUARENTA Y SIETE CON NOVENTA Y SEIS CENTAVOS ($ 10.547,96.-) anuales por cada

descendiente en línea recta (nieto, nieta, bisnieto o bisnieta) menor de VEINTICUATRO (24)

años o incapacitado para el trabajo; por cada ascendiente (padre, madre, abuelo, abuela,

bisabuelo, bisabuela, padrastro, madrastra); por cada hermano o hermana menor de

VEINTICUATRO (24) años o incapacitado para el trabajo; por el suegro, por la suegra; por

cada yerno o nuera menor de VEINTICUATRO (24) años o incapacitado para el trabajo.

Las deducciones de este inciso

sólo podrán efectuarlas el o los parientes más cercanos que tengan ganancias

imponibles.

c) en concepto de deducción

especial, hasta la suma de PESOS VEINTITRES MIL NOVECIENTOS OCHENTA Y DOS CON

SETENTA Y SEIS CENTAVOS ($ 23.982,76.-) cuando se trate de ganancias netas comprendidas

en el artículo 49, siempre que trabajen personalmente en la actividad o empresa y de

ganancias netas incluidas en el artículo 79.

ARTÍCULO 16: Sustitúyase el tercer párrafo del

artículo 25 de la Ley N° 20.628 de Impuesto a las Ganancias (t.o. 1997 y modificatorias) por el

siguiente:

Los importes a que se refiere el

artículo 23 serán fijados anualmente considerando la suma de los respectivos importes

actualizados obtenidos mediante la aplicación del índice de REMUNERACIÓN IMPONIBLE

PROMEDIO DE LOS TRABAJADORES ESTABLES (RIPTE).

RÉGIMEN SIMPLIFICADO PARA PEQUEÑOS

CONTRIBUYENTES

ARTÍCULO 17: Sustitúyase el inciso a) del

artículo 2º del Anexo de la Ley N° 24.977, por el siguiente:

"a) Hubieran obtenido en los doce

(12) meses calendario inmediatos, anteriores a la fecha de adhesión, ingresos brutos

provenientes de las actividades a ser incluidas en el presente régimen, inferiores o iguales a la

suma de pesos TRESCIENTOS MIL ($ 300.000) o, de tratarse de ventas de cosas muebles, que

habiendo superado dicha suma y hasta la de pesos CUATROCIENTOS CINCUENTA MIL ($

450.000), cumplan el requisito de cantidad mínima de personal previsto, para cada caso, en

el tercer párrafo del art. 8."

ARTÍCULO 18: Sustitúyase el artículo 8° del

Anexo de la Ley N° 24.977, por el siguiente:

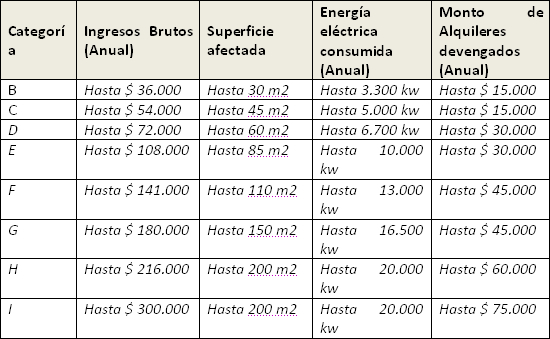

"Art. 8 - Se establecen las

siguientes categorías de contribuyentes de acuerdo con los ingresos brutos anuales -

correspondientes a la o las actividades mencionadas en el primer párrafo del art. 2-, las

magnitudes físicas y el monto de los alquileres devengados anualmente, que se fijan a

continuación:

En la medida en que no se

superen los parámetros máximos de superficie afectada a la actividad y de energía eléctrica

consumida anual, así como de los alquileres devengados dispuestos para la categoría I, los

contribuyentes con ingresos brutos de hasta pesos CUATROCIENTOS CINCUENTA MIL ($

450.000) anuales podrán permanecer adheridos al presente régimen, siempre que dichos

ingresos provengan exclusivamente de venta de bienes muebles.

En tal situación se encuadrarán

en la categoría que les corresponda -conforme se indica en el siguiente cuadro- de acuerdo

con la cantidad mínima de trabajadores en relación de dependencia que posean y siempre

que los ingresos brutos no superen los montos que, para cada caso, se establecen:

ARTÍCULO 19°: Derogase el decreto 244/2013.

ARTÍCULO 20°: Las disposiciones de la presente

Ley entrarán en vigencia para todos los ejercicios cerrados a partir de su publicación en el

Boletín Oficial. Los resultados obtenidos de operaciones concluidas o devengados con

anterioridad a la entrada en vigencia no serán alcanzadas por los nuevos hechos imponibles

dispuestos por esta Ley. Las disposiciones de los artículos 13 y 14 entrarán en vigencia a

partir del 1° de enero de 2014.

FUNDAMENTOS

Señor presidente:

Con la presenta iniciativa se tiende a alcanzar con

el Impuesto a las Ganancias la compraventa de acciones, títulos públicos y privados, y plazos

fijos de más de $250.000.- a los fines de evitar la especulación financiera y de igualar en su

tratamiento al resto de los sectores.

Asimismo se conserva la exclusión de este

Impuesto de las indemnizaciones laborales, juicios previsionales y juicios por accidentes de

trabajo. El mismo se realiza de forma gradual, en un plazo de 4 años, con alícuotas que

varían del 15% al 30%.

Se alcanza con el gravamen al retorno de la

inversión realizada por los socios o accionistas de sociedades comerciales.

En beneficio de las PYMES y los proyectos de

inversión serán alcanzadas por la alícuota del cero por ciento (0%) por un tiempo

determinado a los fines de adquirir competitividad en el mercado.

Se establece la reinversión de utilidades en

PYMES industriales, comerciales y agropecuarias, generando un estímulo a la inversión, a la

productividad y modernización del parque productivo, generando asimismo puestos de

trabajo.

El sistema tributario argentino presenta una

estructura consolidada desde hace largo tiempo y, a pesar de haber sufrido diversas

modificaciones a lo largo del tiempo, no ha logrado satisfacer simultáneamente los objetivos

de equidad, inversión, empleo y por supuesto, una recaudación que permita sustentar el

Presupuesto Nacional de cada año.

Además del Impuesto al Valor Agregado (IVA), el

principal tributo en nuestro esquema fiscal es el Impuesto a las Ganancias, que ha venido

mostrando un incremento inusual dentro de la recaudación. Buena parte de ese crecimiento

se deriva del aporte de los asalariados, ello a consecuencia de la insuficiente actualización

del mínimo no imponible y al congelamiento

total del resto de los gastos necesarios para la

obtención de la renta. Esto ha llevado que año tras año afecte mayor cantidad de

trabajadores activos y jubilados.

Los efectos de la pérdida del poder adquisitivo,

genera que las paritarias negocien incrementos de recomposición salarial. Asimismo, los

mismos terminan resultando perjudiciales para los trabajadores, en el sentido que dichos

aumentos siempre van detrás de la variación de los precios de los bienes y servicios, y por

otro lado, pierdan parte de sus ingresos, afectándolos a la carga fiscal del tributo.

A los fines de beneficiar el ingreso de los

trabajadores, de la clase media y de los jubilados se eleva el mínimo no imponible y las

cargas de familia, quedando alcanzado con el tributo quienes tengan ingresos netos iguales o

superiores a $10.700,00.- para el caso de solteros y de $14.792,50.-para aquel casado con

dos hijos.

Esta medida beneficia a más de un millón de

trabajadores activos y jubilados.

Para el caso de los pequeños contribuyentes se

actualiza la tabla referida a los ingresos, las que afectan a un millón y medio de

monotributistas.

Por lo expresado, solicitamos que se ponga a

consideración de esta Honorable Cámara de Diputados de la Nación la siguiente iniciativa

legislativa.

| Firmante | Distrito | Bloque |

|---|---|---|

| SOLA, FELIPE CARLOS | BUENOS AIRES | UNION PERONISTA |

| CAMAÑO, GRACIELA | BUENOS AIRES | FRENTE PERONISTA |

| ROBERTI, ALBERTO OSCAR | BUENOS AIRES | FRENTE RENOVADOR PERONISTA |

| LEDESMA, JULIO RUBEN | BUENOS AIRES | CORRIENTE DE PENSAMIENTO FEDERAL |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Dictamen

| Cámara | Dictamen | Texto | Fecha |

|---|---|---|---|

| Diputados | Orden del Dia 2355/2013 | ESTE EXPEDIENTE HA SIDO TENIDO A LA VISTA EN EL O/D 2355/13 | 04/09/2013 |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | SOLICITUD DE SER COFIRMANTE DEL DIPUTADO LEDESMA JULIO RUBEN (A SUS ANTECEDENTES) | ||

| Diputados | CITACION SESION ESPECIAL | 14/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 14/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 21/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 03/06/2014 |