Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 4496-D-2012

Sumario: "IMPUESTO A LOS INGRESOS": SUSTITUCION DE LA ACTUAL DENOMINACION DE LA LEY 20628 - TEXTO ORDENADO 1997 Y MODIFICATORIAS - DE IMPUESTO A LAS GANANCIAS Y MODIFICACIONES, SOBRE: ALICUOTAS, ESTABLECIMIENTO DE UNA ALICUOTA ESPECIAL A LOS DIVIDENDOS DE LAS EMPRESAS - RENTA FINANCIERA, DISTRIBUCION DE UTILIDADES, MINERIA, JUEGOS DE AZAR Y RENTA DEL TRABAJO -.

Fecha: 29/06/2012

Publicado en: Trámite Parlamentario N° 79

El Senado y Cámara de Diputados...

MODIFICACIONES A LA LEY 20.628

DE IMPUESTO A LAS GANANCIAS

TASAS DEL IMPUESTO

PARA LAS PERSONAS DE EXISTENCIA VISIBLE Y SUCESIONES

INDIVISAS

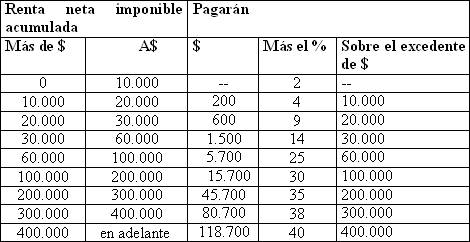

Artículo 1.- Sustitúyase en la

Ley 20628 la denominación "Impuesto a las Ganancias" por "Impuesto a los

Ingresos".

Artículo 2º: Modificase la

escala del artículo. 90 de la Ley 20.628 (t.o. 1997), la cual quedará establecida de

la siguiente forma:

RENTA

FINANCIERA

Artículo 3º: Sustitúyase el

inciso k) del Art. 20 de la Ley del Impuesto a las Ganancias, t.o. 1997 y sus

modificaciones, por el siguiente:

k) El OCHENTA COMA SETENTA Y

CINCO POR CIENTO (80,75%) de las ganancias derivadas de títulos, acciones,

cédulas, letras, obligaciones y demás valores emitidos o que se emitan en el futuro

por entidades oficiales cuando exista una ley general o especial que así lo disponga

o cuando lo resuelva el PODER EJECUTIVO.

Artículo 4º: Sustitúyase el

inciso w) del Art. 20 de la Ley del Impuesto a las Ganancias, t.o. 1997 y sus

modificaciones, por el siguiente:

w) El CINCUENTA POR CIENTO

(50%) de los resultados provenientes de operaciones de compraventa, cambio,

permuta, o disposición de acciones, títulos, bonos y demás títulos valores,

obtenidos por personas físicas y sucesiones indivisas, en tanto no resulten

comprendidas en las previsiones del inciso c), del artículo 49, excluidos los

originados en las citadas operaciones, que tengan por objeto acciones que no

coticen en bolsas o mercados de valores, cuando los referidos sujetos sean

residentes en el país.

Artículo 5.- Sustitúyase el

inciso h) del Art. 20 de la Ley 20.628 (t.o. 1997), por el siguiente:

h) Los intereses originados por

depósitos menores a TRESCIENTOS MIL PESOS ($300.000), efectuados en

instituciones sujetas al régimen del Decreto Ley 18061/69 de entidades

financieras, bajo la modalidad de:

1. Caja de ahorro.

2. Cuentas especiales de ahorro.

3. A plazo fijo.

4. Los depósitos de terceros u otras

formas de captación de fondos del público conforme lo determine el Banco Central

de la República Argentina en virtud de la ley Nº 20.520.

DISTRIBUCIÓN DE

UTILIDADES

Artículo 6.- Sustitúyase el

Art. 46 de la Ley 20.628 de (t.o. 1997), por el siguiente:

"El OCHENTA COMA SETENTA Y

CINCO (80,75%) de los dividendos, así como las distribuciones en acciones

provenientes de revalúos o ajustes contables, no serán incorporados por sus

beneficiarios en la determinación de su ganancia neta. Igual tratamiento tendrán

las utilidades que los sujetos comprendidos en los apartados 2, 3, 6 y 7 del inciso

a) del artículo 69, distribuyan a sus socios o integrantes"

Artículo 7.- Sustitúyase el

Artículo 5 de la Ley 21.382 de Inversiones Extranjeras (t.o. 1993) por el

siguiente:

Los inversores extranjeros sujetos a la

normativa expuesta en la presente ley podrán transferir al exterior las utilidades

líquidas y realizadas provenientes de sus inversiones, así como repatriar su

inversión, previo pago de una tasa equivalente al SIETE COMA SIETE POR CIENTO

(7,7%) de la suma de dinero a transferir, efectivizándose el pago conforme lo

establezca la reglamentación.

Facúltase al PODER EJECUTIVO a

elevar la tasa dispuesta en el párrafo precedente.

MINERIA Y JUEGOS DE

AZAR

Artículo 8.- Sustitúyase el

inciso b) del Art. 69 de la Ley 20.628 (t.o. 1997), por el siguiente:

b) Al treinta y cinco por ciento

(35%):

Los establecimientos comerciales,

industriales, agropecuarios o de cualquier otro tipo, organizados en forma de

empresa estable, pertenecientes a asociaciones, sociedades o empresas,

cualquiera sea su naturaleza, constituidas en el extranjero o a personas físicas

residentes en el exterior.

No están comprendidas en este inciso

las sociedades constituidas en el país, sin perjuicio de la aplicación de las

disposiciones del artículo 14, sus correlativos y concordantes.

Artículo 9.- Inclúyanse como incisos

c) y d) en el Art. 69 de la Ley 20.628 (t.o. 1997) el siguiente:

c) Al treinta y siete por ciento

(37%):

Los establecimientos mineros,

pertenecientes a asociaciones, sociedades o empresas, cualquiera sea su

naturaleza, constituidas en el país o en el extranjero.

d) Al cuarenta por ciento

(40%):

Los establecimientos dedicados a los

juegos de azar, carreras de caballos y actividades similares pertenecientes a

asociaciones, sociedades o empresas, cualquiera sea su naturaleza, constituidas en

el país o en el extranjero.

Artículo 10.- Deróguese el

artículo 8 de la Ley de Inversión Minera 24.196.

RENTA DEL TRABAJO

Artículo 11.- Sustituyese el

inciso a) del artículo 79 de la Ley 20.628 (t.o. Decreto 649/97) por el siguiente

texto:

"a) Del desempeño de cargos

públicos nacionales, provinciales, municipales y de la Ciudad Autónoma de Buenos

Aires sin excepción, incluidos los cargos electivos de los Poderes Ejecutivos y

Legislativos y los cargos del Poder Judicial.¨

Artículo 12.- Sustituyese el

inciso c) del artículo 79 de la Ley 20628 (t.o. Decreto 649/97) por el siguiente

texto:

"c) De las jubilaciones,

pensiones, retiros o subsidios de cualquier especie en cuanto tengan su origen en

el trabajo personal sin excepción, incluido el desempeño de las funciones

mencionadas en el inciso a), y de los consejeros de las sociedades

cooperativas."

FUNDAMENTOS

Señor presidente:

Nuestro proyecto propone un

conjunto de modificaciones a la Ley de Impuesto a las Ganancias.

En primer término, cambiar la

denominación del impuesto por la de "Impuesto a los Ingresos" porque

consideramos que esa es su verdadera naturaleza; un tributo que apunta a

mejorar la distribución personal del ingreso.

El resto de las modificaciones

propuestas cumplen con un doble objetivo. En primer lugar se busca compensar la

pérdida de ingresos que implicaría para el fisco la justa actualización de las

deducciones, descriptas en el artículo 23, y de la escala que acompaña el artículo

90 para la cuarta categoría de ganancias. Ambas están contempladas en la

propuesta del compañero Diputado Facundo Moyano bajo el expediente 4307-D-

2012.

La lógica entonces es proveer al

Estado de nuevas y más progresivas fuentes de recaudación, que compensen los

ingresos dejados de percibir por la elevación del mínimo no imponible del impuesto

a las ganancias para la cuarta categoría.

En segundo lugar, consideramos que

es una oportunidad para promover que este impuesto se ajuste mejor a las

necesidades de redistribución personal y funcional del ingreso en nuestro país. Se

reformula parte de la normativa vigente entendiendo que la estructura del sistema

tributario tiene una clara incidencia sobre las condiciones en las que se desarrolla

la matriz productiva del país.

Por todo lo dicho, se proponen 4

grandes modificaciones:

1. La modificación estructural de la

tabla que establece los porcentajes de alícuotas para las personas físicas. Sobre la

base de una comparación con la estructura de impuestos directos de distintos

países, se propone una escala más progresiva, que reduzca las alícuotas para

personas de ingresos medios y aumente las de personas con ingresos altos.

Entendiendo que la tributación sobre las ganancias de personas físicas de altos

ingresos no tiene efectos regresivos sobre el nivel de actividad ni lesiona en modo

alguno los indicadores sociales básicos de la población argentina, reconocemos

que semejante aumento puede ser un enorme paso adelante en la configuración

de una estructura tributaria más justa.

2. La instalación indirecta de una

alícuota especial del Impuesto a los Ingresos que grave los dividendos distribuidos

por las empresas. Actualmente, los dividendos están exentos del pago del

impuesto a las ganancias porque podría sostenerse que hay doble imposición: los

dividendos distribuidos son las ganancias de las empresas menos el impuesto a las

ganancias que tales empresas pagan. Sin embargo, si se aumenta el máximo del

impuesto a las ganancias de personas físicas, para que el accionista pague también

40% se debe aplicar un impuesto del 7,7% a los dividendos, de modo que se

paguen 35% por ganancias de la empresa y el restante 5% (7,7% del resto) lo

paguen los accionistas, fomentando así la reinversión de utilidades. De esta

manera, se establece una discriminación entre las ganancias retenidas y las

ganancias distribuidas a favor de las primeras, lo que acarrea un incentivo a la

reinversión de las utilidades, contribuyendo favorablemente a la actividad

económica y el empleo.

A su vez, esto requiere la aplicación

de un impuesto específico que grave la remisión de utilidades al exterior, con un

mínimo del 7,7 por ciento, pero con posibilidad de establecer tasas mayores.

Se incorpora también, en forma

indirecta una alícuota del 7,7 por ciento sobre los ingresos que las personas físicas

reciben de tenencias de acciones y demás activos financieros y de títulos públicos

(estos últimos con posibilidad de sustituir tal tasa a cargo del Poder Ejecutivo), de

modo de evitar que se eluda el pago del impuesto mediante la distribución de

dividendos vía activos financieros.

Por otro lado, en el caso de los

resultados por compraventa de acciones, la alícuota se eleva indirectamente al

17.5%, entendiendo que se trata de una renta que claramente debe ser gravada.

También se gravan aquí los ingresos producidos por intereses generados por

depósitos de alto monto. Ambas medidas van en búsqueda de que la renta

financiera no quede fuera del circuito del impuesto.

3. Se incorpora una alícuota más alta

para las actividades mineras y de juegos de azar, entendiendo que se trata de dos

rubros que, aunque con características muy distintas, presentan muchas veces

efectos contradictorios sobre el desarrollo de la matriz productiva local.

Para poder modificar la tasa que

tributa la actividad minera se vuelve necesario derogar la estabilidad fiscal de la

que las hace gozar la Ley de Inversión Minera 24.196.

4. En búsqueda de la equidad

tributaria, y recogiendo el trabajo previo de compañeros y compañeras del cuerpo

legislativo, proponemos incluir a todos los funcionarios públicos en el pago del

impuesto a las ganancias.

En síntesis, se trata de un conjunto

de reformas que, por supuesto, no agotan la discusión sobre la necesidad de una

profunda reforma tributaria en el país, pero que, consideramos, ayudarán a hacer

de Argentina un país económica y socialmente más justo y equitativo.

Por estas razones, Sr. Presidente, es

que presentamos el presente proyecto de ley y solicitamos su tratamiento en el

Honorable Congreso de la Nación.

| Firmante | Distrito | Bloque |

|---|---|---|

| RECALDE, HECTOR PEDRO | BUENOS AIRES | FRENTE PARA LA VICTORIA - PJ |

| PLAINI, FRANCISCO OMAR | BUENOS AIRES | FRENTE PARA LA VICTORIA - PJ |

| MOYANO, JUAN FACUNDO | BUENOS AIRES | FRENTE PARA LA VICTORIA - PJ |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |