Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 4163-D-2008

Sumario: ACTIVIDAD MINERA - LEYES 24196, 24296, 24228, 24402, 25161 Y 25429 Y SUS MODIFICATORIAS -. DEROGACION.

Fecha: 01/08/2008

Publicado en: Trámite Parlamentario N° 97

El Senado y Cámara de Diputados...

Art. 1º.- Deróganse las leyes

24.196, 24.296, 24.228, 24.402, 25.161 y 25.429 y sus modificatorias. Déjanse sin

efecto todas sus disposiciones reglamentarias y complementarias.

Art. 2º.- Comuníquese al Poder

Ejecutivo.

FUNDAMENTOS

Señor presidente:

La actividad minera es, sin dudas, una

de las actividades productivas que más ha sido beneficiada e incentivada por la

legislación de nuestro país.

A partir de la Reforma del Estado, en

1989, los organismos internacionales de crédito como el Banco Mundial,

promueven un marco institucional tendiente a favorecer el desarrollo de la

minería a gran escala, actividad que requiere una importante inversión energética

y un exhaustivo cuidado ambiental. Es por esta razón que se produce el

corrimiento de esta actividad económica desde los países centrales a los

periféricos.

En 1993 se sanciona la Ley de

Inversiones Mineras Nº 24196 con la que se incrementaron las inversiones,

pasando de un nivel anual inferior a 10 millones de dólares en los '90 a más de 80

millones de la misma moneda en los primeros años de este milenio (1) , y llegando

a 1700 millones en el 2007 (2) .

El marco normativo para las

inversiones mineras en la Argentina, se caracteriza por los favores de la

legislación con carácter "promocional" : (i) serie de beneficios comerciales,

tributarios, financieros y cambiarios que hacen de esta actividad una de las más

rentables del mercado e (ii) inexigibilidad en el cumplimiento de requisitos y la

permeabilidad en los controles del Estado (no contemplan restricción alguna a

la participación de empresas extranjeras en la posesión de derechos para la

concesión y explotación de los recursos mineros (3) ).

Tanto es así, que en

1995 nuestro país fue calificado por la Internacional Investment Conference como

uno de los lugares más interesantes para realizar inversiones de riesgo en

minería, considerando la legislación vigente, los incentivos existentes y la

estabilidad política y económica como elementos decisorios a ser tomados en

cuenta por los inversores del sector.

Por otro lado, el creciente valor de los

metales a nivel mundial, la demanda que genera China y el hecho de que los

recursos mineros de nuestro país, fueron explorados en apenas un 25%, hace que

existan verdaderas posibilidades de expansión de la actividad y constituyen los

principales móviles que despiertan el interés de los grupos económicos en el

sector minero

Así, se puso en marcha, el "Plan de

Desarrollo Minero", verdadera obra maestra de la entrega y de la liviandad

administrativa en el manejo de la cosa pública, cuya política continuó vigente en

la gestión de Néstor Kirchner y sigue con la actual administración a cargo de

su esposa, Cristina Fernández.

Las principales características de

nuestro ordenamiento, pueden resumirse en: (i) presencia de beneficios

exclusivos, (ii) el negocio de las regalías y (iii) una Legislación Tributaria que

comparada con otros países de Latino América ofrece mayores ventajas

tributarias.

I- Beneficios

Exclusivos

El régimen jurídico aplicable a la

minería cuenta con un tratamiento impositivo y financiero diferencial con

beneficios exclusivos para el sector. Esto queda de manifiesto con las

diferencias que el régimen establece sobre la estabilidad de las normas

mientras dure el proyecto y las extraordinarias ventajas sobre operaciones

cambiarias que, si bien se originan con el gobierno de Menem, permanecen y se

consolidan a lo largo de la actual gestión kirchnerista.

Es por esto que muchos empresarios

del sector sostienen que las condiciones actuales son sustantivamente superiores

a las de la década del '90, no sólo por el histórico valor alcanzado por los metales,

sino por la baja en los costos de energía y mano de obra que han sido pesificados

mientras sus ganancias continúan cotizando en dólares.

Así, el régimen fiscal y tributario está

compuesto de la siguiente manera:

- Régimen de Estabilidad fiscal

En el año 1993 entra en vigencia la ley

24.196 de Inversiones Mineras, esta ley con posterioridad es modificada por las

leyes 24.296, 25.161 y 25.429.

Las actividades comprendidas en este

Régimen se encuentran en el Art. 5 de la ley 24196:

a) Prospección, exploración, desarrollo,

preparación y extracción de sustancias minerales comprendidas en el Código de

Minería.

b) Los procesos de trituración,

molienda, beneficio, pelletización, sinterización, briqueteo, elaboración primaria,

calcinación, función, refinación, aserrado, tallado, pulido y lustrado, siempre que

estos procesos sean realizados por una misma unidad económica e integrados

regionalmente con las actividades descriptas en el inciso a) de este artículo en

función de la disponibilidad de la infraestructura necesaria.

Esta ley establece un Régimen de

Estabilidad Fiscal por el término de 30 años, a partir de la fecha de presentación

del estudio de factibilidad del proyecto. Esto significa que todos los beneficios,

exenciones, desgravaciones, incentivos no pueden modificarse por el término de

30 años. Este Régimen alcanza a los impuestos directos, tasas y contribuciones

impositivas, derechos aduaneros, y derechos de importación y exportación.

En otras palabras, el Régimen de

Estabilidad Fiscal impide que la carga tributaria total de los sujetos alcanzados por

estos beneficios pueda incrementarse por el término de 30 años, a nivel Nacional,

Provincial y Municipal.

De esta manera se ha tergiversado el

termino "seguridad jurídica" para otorgar "seguridad económica", cambiando la

calidad de inversión de riesgo por inversión segura, es decir que, paradójicamente,

en este marco el riesgo es que se invierta.

- Deducciones en el Impuesto a las

Ganancias

El Art. 12 de la Ley 24.196 considera

que los sujetos alcanzados por el Régimen de esta ley podrán deducir el 100% de

los montos invertidos en gastos de prospección, exploración, estudios especiales,

ensayos mineralúrgicos, metalúrgicos, de planta piloto, de investigación aplicada y

demás trabajos destinados a determinar la factibilidad técnico-económica de los

mismos. Además, agrega que esta deducción podrá realizarse sin perjuicio del

tratamiento otorgado por el Impuesto a las Ganancias, como gasto o inversión

amortizable.

Cabe resaltar que este artículo se

traduce a una doble deducción de estos gastos. Se otorga la posibilidad de

deducir el 100% de estos gastos "sin perjuicio" de su tratamiento en el Impuesto a

las Ganancias, en este último caso se deducirá como gasto o vía amortización si

resulta un gasto activable.

- Amortización Acelerada en el

Impuesto a las Ganancias

Las inversiones de capital efectuadas

por los sujetos beneficiados por el Régimen podrán realizarse de acuerdo a lo

establecido en el Impuesto a las ganancias o según lo establecido en el Art.13 de

la ley 24.196, la opción de esta ley consiste en los siguientes beneficios:

Las inversiones que se realicen en

equipamiento, obras civiles y construcciones para proporcionar la infraestructura

necesaria para la operación se amortizará en un 60% en año fiscal de habilitación

y el 40% restante en partes iguales en los 2 años siguientes.

Las inversiones que se realicen en

adquisición de maquinarias, equipos, vehículos e instalaciones, no comprendidas

en el apartado anterior, se amortizarán en 3 años a partir de su puesta en

funcionamiento.

La amortización significa reconocer el

desgaste o pérdida de valor de un bien. El beneficio de "Amortización acelerada"

consiste en diferir el pago del Impuesto a las Ganancias. La amortización es un

monto que va restar las ganancias gravadas, por lo tanto reducir el impuesto

determinado, este beneficio significa deducir fuertemente esas inversiones en los

primeros años. Para tomar como referencia: una Compañía que no goza de este

beneficio y compra una máquina deduce por lo general en 10 años el valor total de

la compra.

- Exención en el Impuesto a las

Ganancias- Impuesto de Sellos

Otro beneficio relacionado con este

impuesto es la exención para aquellas utilidades provenientes de aportes en el

Capital Social de las empresas incluidas en el Régimen Minero. Para gozar de

este beneficio el aportante y la empresa receptora de tales bienes deben mantener

el aporte por el término de 5 años. Este beneficio lo establece el Art.14 de la Ley

24.196.

La ampliación del capital y emisión de

acciones a que diere lugar la capitalización de los aportes mencionados en el

párrafo anterior estarán exentas del impuesto de sellos.

- Impuesto a la Ganancia Mínima

Presunta

Este impuesto alcanza el patrimonio

(Activo) de las personas jurídicas en nuestro país. El Art. 17 establece que los

sujetos inscriptos en este Régimen estarán exentos del impuesto a los

"Activos".

- Impuesto al Valor Agregado

Respecto a este Impuesto, se pueden

destacar dos beneficios. El Art. 14 Bis de la Ley 24.196 establece que el Crédito

Fiscal proveniente de la adquisición o importación de maquinarias podrá ser

objeto de devolución si en el período de 12 meses desde su adquisición no fuere

compensado con Débito Fiscal, es decir puede ser devuelto si le genera saldo a

favor al adquirente por doce meses seguidos desde el mes de adquisición.

Asimismo, se encuentra la ley 24.404,

qua aquí se pretender derogar, de financiamiento de IVA, que otorga la posibilidad

de financiar el monto correspondiente al Crédito Fiscal en la adquisición o

importación de bienes de capital nuevos o en inversiones de obras e

infraestructura en la actividad minera. Las entidades financieras de la Ley 21.526

serán quienes financien estos créditos. El Estado Nacional compensará a estas

entidades con un interés de hasta el 12% de tasa efectiva anual. En otras

palabras, este beneficio consiste en que la compañía que invierte no se perjudica

financieramente por el Crédito Fiscal contenido en el bien, una entidad financiera

lo asiste y los intereses son pagados por el Estado Nacional.

- Avalúo de reservas

El Art.15 de la ley 24.196 establece

que el avalúo de mineral económicamente explotable certificado por un profesional

podrá ser capitalizado hasta en un 50%, este punto de la ley solo tiene efectos

contables, consiste en un aumento del Activo contable, no se desprende un

beneficio impositivo de este Artículo. La ventaja que puede tener esta aplicación

es el fortalecimiento del Capital de la empresa y poder lograr así la obtención de

préstamos.

- Acuerdo Federal Minero

En 1993 la Cámara de Diputados y el

Senado sancionan la Ley 24.228, que por la presente pretendemos derogar,

ratificando el denominado "Acuerdo Federal Minero" celebrado entre el Poder

Ejecutivo y las provincias.

Los beneficios acordados en el mismo

son los siguientes:

Eliminación de gravámenes y tasas

municipales que afecten directamente la actividad minera.

Eliminación del Impuesto de Sellos en

todos los actos jurídicos relacionados con la prospección, exploración, explotación

y beneficio de sustancias minerales, con excepción de hidrocarburos sólidos,

líquidos y gaseosos.

Evitar todo tipo de "distorsiones" en las

tarifas de luz, gas, combustibles y transportes que pudieren afectar la actividad

minera.

El Estado Nacional y las Provincias se

comprometen a promocionar el uso de rocas ornamentales y minerales en las

obras públicas.

- Impuesto a los Débitos y Créditos

Bancarios

Este impuesto, más conocido como

"Impuesto al cheque", grava los débitos y créditos bancarios con una tasa general

del 0,6%. El Decreto 613/2001 modificatorio del decreto 380/2001 (reglamentario

de la denominada ley de Competitividad) establece la exención de este impuesto a

las Cías. Incorporadas al Régimen de Estabilidad Fiscal de la Ley 24.196 con

anterioridad a la vigencia de la Ley de Competitividad Nº 25.413.

- Gastos relacionados con el Medio

Ambiente

El Art.23 de la ley 24.196 establece

que las empresas deberán constituir previsiones a efectos de prevenir y subsanar

las alteraciones del medio ambiente. La empresa fijará a su criterio el importe

anual, esta previsión resulta deducible en el Impuesto a las Ganancias hasta el 5%

de los costos operativos. Los montos no utilizados de la previsión deberán ser

restituidos al balance impositivo.

Este beneficio refleja una gran

flexibilidad para este tipo de empresas, las empresas no alcanzadas por este

Régimen solo pueden deducir previsiones por incobrabilidad luego de cumplir con

determinados índices. Este incentivo le

permite deducir como gasto en el

Impuesto a las Ganancias un monto que la empresa considera que incurrirá

durante el proceso productivo para subsanar alteraciones en el medio

ambiente.

- Regalías

El Art.22 de la Ley 24.196 establece

que las provincias que adhieran al Régimen no podrán cobrar un porcentaje

superior al 3% sobre el valor "boca mina" del mineral extraído. Se considera

"mineral boca mina" el mineral extraído, transportado y/o acumulado previo a

cualquier proceso de transformación. Se define como valor "boca mina" la

diferencia entre el valor recibido en la primer etapa de comercialización y los

costos directos y/u operativos (sin tener en cuenta los costos directos o indirectos

de extracción, son ejemplos de costos que se tienen en cuenta los gastos de

transporte, de trituración, de molienda, etc.). En todos los casos si el valor

calculado es inferior al precio nacional o internacional, se tomará como referencia

este último valor.

Para el caso de Regalías, hay falta de

controles en la determinación del costo sobre la cual se aplica la alícuota vigente,

debería existir una forma más transparente aplicando por ejemplo una alícuota

determinada sobre el valor de venta.

Otro punto interesante es que las

regalías se aplican sobre minerales que se extraen de minas denunciadas y

tipificadas, se aplican regalías sobre los minerales que las empresas "argumentan"

extraer. Deberían existir adecuados controles para que las regalías sean aplicadas

sobre todos los minerales que extraen las empresas.

- Derechos de Importación

De acuerdo a lo establecido en el

Art.21 de la Ley 24.196 los sujetos incorporados al Régimen estarán exentos del

pago de derechos a la importación y de todo otro derecho, impuesto especial,

gravamen correlativo o tasa estadística, con exclusión de las demás tasas

retributivas de servicios, por la introducción de bienes de capital y todo insumo

relacionado con la ejecución de sus actividades.

- Derechos de exportación

A pesar de la fuerte crisis económica

del 2001, la Ley de Emergencia Económica (25.561) protegió las empresas cuyos

proyectos habían sido aprobados con anterioridad, a partir de ese momento se

comienzan aplicar retenciones a las exportaciones a los nuevos proyectos

presentados, la Resolución 11/2002 del Ministerio de Economía pone en vigencia

este nuevo Régimen de Retenciones. Sin embargo, se estableció un criterio

absolutamente discrecional que permitió dejar afuera del cobro de estos derechos

a los proyectos mineros más importantes.

A fines del año 2007 el Gobierno

comienza a estudiar un nuevo Régimen de retenciones a las exportaciones que

abarcaría todos los proyectos mineros. La Secretaría de Comercio Interior en

Noviembre de 2007 envía la nota 288 a la Dirección General de Aduanas firmada

por Guillermo Moreno y Jorge Mayoral estableciendo que la R 11 del 2002 (fija

retenciones entre el 5% y 10%) debe ser aplicada a todos los casos que incumben

en materia y competencia a la Aduana. Luego la Secretaria de Minería envía la

Nota 130 firmada solo por Mayoral a la DGA ratificando la anterior y dejando sin

efecto todas las notas enviadas a la Aduana desde el 2002 mediante las cual se

individualizaban las empresas y los emprendimientos alcanzados con la exención

de derechos de exportación.

Por otra parte, solamente en

exenciones al pago de retenciones en el período 2002-2007, el Fisco dejó de

percibir 2.325 millones de pesos, es decir, la misma cantidad de dinero que habría

de constituir el Fondo de Redistribución Social derivado de las retenciones

agropecuarias. Es decir, que el Gobierno nacional dejó de percibir, en forma

pensada y deliberada, dinero de una actividad productiva con rentabilidad

extraordinaria, pero no dudó en poner en riesgo de defunción a miles de pequeños

y medianos productores agropecuarios, a través del mismo mecanismo que a las

empresas mineras había decidido, seguramente como parte del programa de

residistribucion de la riqueza concentrada en estas grandes multinacionales, no

cobrarles.

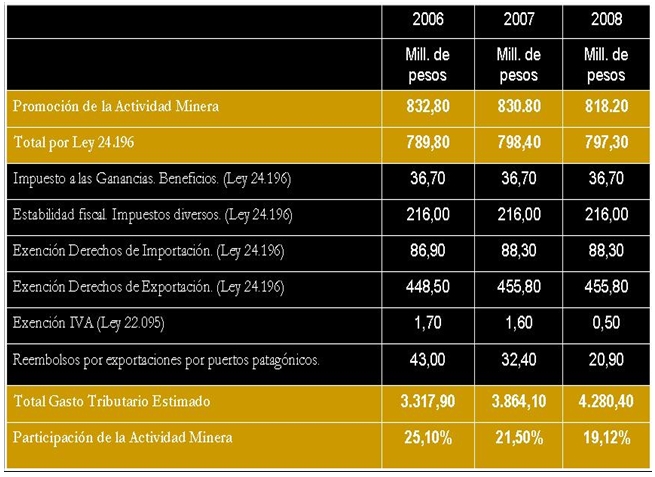

Asimismo, estos beneficios exclusivos

se ven demostrados al ver los siguientes cuadros comparativos donde podemos

observar los gastos tributarios de la actividad minera en comparación con otras

actividades productivas (4) :

GASTOS TRIBUTARIOS

ORIGINADOS EN REGIMENES DE PROMOCION ECONOMICA PARA LA

ACTIVIDAD MINERA ESTIMACIONES PARA LOS AÑOS 2006 - 2008

GASTOS TRIBUTARIOS

ORIGINADOS EN REGIMENES DE PROMOCION ECONOMICA

ESTIMACIONES PARA LOS AÑOS 2006 - 2008

Como vemos en el cuadro que se

expuso, la investigación y el desarrollo científico tecnológico y las pequeñas y

medianas empresas en nuestro país tienen un régimen de promoción económica

absolutamente inferior cuantivamente, que la actividad minera. Y es en este marco

de políticas públicas concretas en donde cabe preguntarnos, qué entiende el

gobierno nacional por desarrollo y por distribución de la riqueza. La respuesta,

quizás, debemos buscarlas en el régimen de promoción económica que los

emprendimientos mineros tienen.

II- El Negocio de las

regalías

- Las regalías mineras se encuentran

contempladas en el artículo 22 de la Ley de Inversiones Mineras, en la que se

establece que las provincias que adhieran al régimen y perciban regalías no

podrán cobrar un porcentaje superior al 3% del valor en "boca de mina".

- Posteriormente, en 1999 y mediante

la Ley 25.161, que se pretende derogar por la presente ley, se incorporó el

artículo 22 bis a la "Ley de inversiones mineras", definiendo por valor en "boca de

mina" de minerales y/o metales a aquellos declarados por el productor y que el

valor declarado será establecido al descontar los costos de producción (Costos de

transporte, flete y seguros hasta la entrega del producto, costos de trituración,

molienda y comercialización y los costos por fundición y refinación). (5)

- Las regalías mineras sólo se aplican

sobre aquellos metales que corresponden a una mina denunciada y tipificada,

haciendo abstracción de los subproductos y/o derivados de la producción. (Es por

eso, que las empresas del emprendimiento Bajo de La Alumbrera - Catamarca- y

de los proyectos Veladero y Pascua Lama - San Juan-, expresan que solo

explotan oro y plata, cuando es sabido que también extraen hierro, iridio, mercurio,

cobre, platino, etc.)

Por ejemplo, una onza de oro

cuesta U$S 990 (6) , si el 3% se hubiera aplicado sobre la facturación, las regalías

serian de U$S 29,7 por cada onza producida. Pero se deben deducir los costos

operativos que reseñamos y que el Estado no controla, resulta entonces sencillo

concluir que el perjuicio económico es colosal. Es clave en este sentido, lo

sucedido en la Provincia de San Juan, cuando el organismo provincial (IPEEM)

que controla dichos informes y presentaciones contables de las empresas

mineras, cuestionó la composición de los gastos incurridos en la Mina Veladero

deducidos de las regalías, sugiriendo que los mismos habían sido adulterados en

favor de la minera.

III- Legislación

Tributaria Comparada:

En líneas generales la Argentina

ofrece mayores ventajas tributarias a los productores mineros que la

mayoría de los países latinoamericanos. En los aspectos vinculados a

estabilidad fiscal, regalías, derechos de importación y amortización de

inversiones.

- Estabilidad fiscal: Mientras que en

Argentina la estabilidad fiscal está garantizada por treinta años, en Perú el período

es de la mitad de tiempo (quince años) y en Honduras de una tercera parte de lo

otorgado por nuestro país (diez años)

- Regalías: Si se compara con otros

países de América Latina, el porcentaje establecido como regalías varía entre un 1

a un 10 %, dependiendo del tipo de minerales y la categoría de la mina. Costa

Rica, por ejemplo ha establecido una carga adicional, a favor de las comunidades

indígenas, si las actividades mineras se realizan en territorios de estos.

- Derechos de Importación: En

general, la mayoría exceptúa el pago de derechos de importación de bienes de

capital, equipos o algunos insumos, aunque algunos países, establecen

limitaciones cuando son producidos localmente o cobran bajos aranceles.

Argentina no establece ninguna diferenciación

- Amortización de las Inversiones:

varios países aplican un sistema de amortización acelerada de las inversiones. En

Argentina es de tres años, para amortizar inversiones; En Chile el período

establecido es de cinco años; al igual que en Honduras, y en Ecuador es de cuatro

años.

Chile tiene además

disposiciones especiales respecto del impuesto a la renta, estableciendo la

diferenciación a través del tamaño de la mina: Minería de Mayor Tamaño; Mediana

Minería Artesanal y Pequeña Minería Artesanal. Tal discriminación no ha sido

considerada necesaria en el dictado de la normativa minera en nuestro país.

Como colofón, adviértase que Brasil

no tiene disposiciones tributarias especiales en su Código de Minería. Las

actividades de producción, comercio, distribución, consumo y exportación de

sustancias minerales, están sujetas al régimen del impuesto general a la

circulación de mercaderías.

De esta manera, y por lo antedicho,

considero que no hay razón alguna para mantener una ley de promoción de

inversiones de la actividad minera y debe derogarse la ley 24.196.

Es por todo lo expuesto que solicito a

las/os señoras/es diputadas/os que me acompañen en el presente proyecto.

| Firmante | Distrito | Bloque |

|---|---|---|

| REYES, MARIA FERNANDA | CIUDAD de BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| CARCA, ELISA BEATRIZ | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| GIL LOZANO, CLAUDIA FERNANDA | CIUDAD de BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| SANCHEZ, FERNANDO | CIUDAD de BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

Giro a comisiones en Diputados

| Comisión |

|---|

| MINERIA (Primera Competencia) |

| PRESUPUESTO Y HACIENDA |