Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 4086-D-2012

Sumario: IMPUESTO A LAS GANANCIAS (LEY 20628 Y MODIFICATORIAS, TEXTO ORDENADO POR DECRETO 649/97): MODIFICACIONES, SOBRE ENAJENACION DE BIENES AMORTIZABLES, ACCIONES, TITULOS, BONOS Y DEMAS VALORES E INDEMNIZACIONES.

Fecha: 18/06/2012

Publicado en: Trámite Parlamentario N° 71

El Senado y Cámara de Diputados...

Artículo 1°.- Incorpórese el inc. 3 del

artículo 2 de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97),

que quedará redactado de la siguiente forma:

"3) los resultados obtenidos por la

enajenación de bienes muebles amortizables, acciones, títulos, bonos y demás

títulos valores, cualquiera fuere el sujeto que los obtenga".

Artículo 2°.- Modifíquese el inc. h) del

artículo 20 de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97),

que quedará redactado de la siguiente forma:

"h) los intereses originados por los

depósitos en caja de ahorro efectuados en instituciones sujetas al régimen legal

de entidades financieras".

Artículo 3°.- Modifíquese el inc. i) del

artículo 20 de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97),

que quedará redactado de la siguiente forma:

"i) las indemnizaciones por antigüedad

en los casos de despidos y las que se reciban en forma de capital o renta por

causas de muerte o incapacidad producida por accidente o enfermedad, ya sea

que los pagos se efectúen en virtud de lo que determinan las leyes civiles y

especiales de previsión social o como consecuencia de un contrato de seguro.

No están exentas las remuneraciones

que se continúen percibiendo durante las licencias o ausencias por enfermedad,

las indemnizaciones por falta de preaviso en el despido y los beneficios o

rescates, netos de aportes no deducibles, derivados de planes de seguro de retiro

privados administrados por entidades sujetas al control de la Superintendencia de

Seguros, excepto los originados en la muerte o incapacidad del asegurado".

Artículo 4°.- Deróguense los k) y w) de

la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97).

Artículo 5°.- Incorpórese el inc. z) del

artículo 20 Artículo de la Ley 20.268 y modificatorias (texto ordenado por Decreto

649/97), que quedará redactado de la siguiente forma:

"z) las jubilaciones, pensiones, retiros

o subsidios que tengan su origen en el trabajo personal".

Artículo 6°.- Incorpórese el artículo 22

bis de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97), que

quedará redactado de la siguiente forma:

"Artículo 22 bis.- De la ganancia del

año fiscal, cualquiera sea su fuente, se podrá deducir el importe de los alquileres

abonados en concepto de casa habitación del contribuyente, hasta la suma de

pesos veinte mil ($ 20.000) anuales.

La presente deducción procederá

siempre que las erogaciones efectuadas por dicho concepto surjan de

comprobantes que demuestren en forma fehaciente su realización".

Artículo 7°.- Modifíquese el artículo 23

de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97), que

quedará redactado de la siguiente forma:

"Artículo 23°.- Las personas de

existencia visible tendrán derecho a deducir de sus ganancias netas:

a) en concepto de ganancias no

imponibles la suma de DIECINUEVE MIL TRESCIENTOS NOVENTA y SEIS

PESOS ($ 19.396), siempre que sean residentes en el país;

b) en concepto de cargas de familia

siempre que las personas que se indican sean residentes en el país, estén a cargo

del contribuyente y no tengan en el año entradas netas superiores a DIECINUEVE

MIL TRESCIENTOS NOVENTA y SEIS PESOS ($ 19.396), cualquiera sea su

origen y estén o no sujetas al impuesto:

1. VEINTIUN MIL QUINIENTOS

CINCUENTA y UN PESOS ($ 21.551) anuales por el cónyuge o conviviente;

2. DIEZ MIL SETECIENTOS SETENTA

y SEIS PESOS ($ 10.776) anuales por cada hijo, hija, hijastro o hijastra menor de

veinticuatro (24) años o incapacitado para el trabajo;

3. OCHO MIL OCHENTA y DOS

PESOS ($ 8.082) anuales por cada descendiente en línea recta (nieto, nieta,

bisnieto o bisnieta) menor de veinticuatro (24) años o incapacitado para el trabajo;

por cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela,

padrastro y madrastra); por cada hermano o hermana menor de veinticuatro (24)

años o incapacitado para el trabajo; por el suegro, por la suegra; por cada yerno o

nuera menor de veinticuatro (24) años o incapacitado para el trabajo.

Las deducciones de este inciso sólo

podrán efectuarlas el o los parientes más cercanos que tengan ganancias

imponibles.

c) en concepto de deducción especial,

hasta la suma de DIECINUEVE MIL TRESCIENTOS NOVENTA y SEIS PESOS ($

19.396) cuando se trate de ganancias netas comprendidas en el artículo 49,

siempre que trabajen personalmente en la actividad o empresa y de ganancias

netas incluidas en el artículo 79.

Es condición indispensable para el

cómputo de la deducción a que se refiere el párrafo anterior, en relación a las

rentas y actividad respectiva, el pago de los aportes que como trabajadores

autónomos les corresponda realizar, obligatoriamente, al Sistema Integrado

Previsional Argentino o a las cajas de jubilaciones sustitutivas que

corresponda.

El importe previsto en este inciso se

elevará tres coma ocho (3,8) veces cuando se trate de las ganancias a que se

refieren los incisos a), b) y c) del artículo 79 citado. La reglamentación establecerá

el procedimiento a seguir cuando se obtengan además ganancias no

comprendidas en este párrafo".

Artículo 8°.- Modifíquese el tercer

párrafo del artículo 25 de la Ley 20.268 y modificatorias (texto ordenado por

Decreto 649/97), que quedará redactado de la siguiente forma:

"Artículo 25°.- ... Los montos a los que

se refiere el artículo 23 de la presente ley, serán actualizados anualmente, en

forma automática, conforme a la variación registrada en el año inmediato anterior

por el índice de salarios de los trabajadores registrados del sector privado

elaborado por el Instituto Nacional de Estadísticas y Censos."

Artículo 9°.- Modifíquese el inc. c) del

artículo 79 de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97),

que quedará redactado de la siguiente forma:

"c) de los consejeros de las

sociedades cooperativas."

Artículo 10°.- Modifíquese el inc. a) del

artículo 88 de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97),

que quedará redactado de la siguiente forma:

"a) los gastos personales y de

sustento del contribuyente y de su familia, salvo lo dispuesto en los artículos 22,

22 bis y 23".

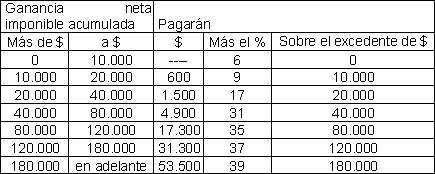

Artículo 11°.- Modifíquese el artículo 90

de la Ley 20.268 y modificatorias (texto ordenado por Decreto 649/97), que

quedará redactado de la siguiente forma:

"Artículo 90°.- Las personas de

existencia visible y las sucesiones indivisas - mientras no exista declaratoria de

herederos o testamento declarado válido que cumpla la misma finalidad -

abonarán sobre las ganancias netas sujetas a impuesto las sumas que resulten de

acuerdo con la siguiente escala:

Artículo 12°.- Las disposiciones

establecidas en la presente ley serán aplicables a partir del ejercicio fiscal

2012.

Artículo 13°.- Deróguese el artículo 4

de la Ley 26.731.

Artículo 14°.- Comuníquese, etc.

FUNDAMENTOS

Señor presidente:

El retraso que registra el mínimo no

imponible del impuesto a las ganancias en relación al crecimiento de los salarios,

ha generado que en los últimos años, una masa importante de trabajadores/as

que antes no lo tributaban, comenzarán a hacerlo.

En la actualidad, se estima que pagan

impuesto a las ganancias, alrededor de 1.850.000 asalariados registrados, que

representan cerca de un 20% del total, cuando en el 2007 no alcanzaban el 9%.

Esto no responde a que el salario de

los trabajadores/as de nuestro país haya visto acrecentado su poder adquisitivo.

Los aumentos de sueldo obtenidos resultan licuados por el proceso inflacionario y

una porción sustancial de los mismos termina en las arcas del fisco.

Esa porción equivale a la cuarta parte

del incremento salarial negociado en paritarias por la mayoría de los gremios que,

para el 2012, se ubica en el orden del 23%. Es decir que, sólo el 18% llegaría al

bolsillo del trabajador/a, deteriorando su salario real frente a una inflación

estimada superior al 25%.

Los datos expuestos indican que el

incremento de la recaudación de este tributo y de su peso en el total de recursos

tributarios, se sostuvo en buena medida, a costa de este sector de la población, en

vez de responder a cambios medulares en la estructura impositiva o una mejor

eficacia en el control de la evasión, como falazmente pretenden sostener los

voceros del Gobierno Nacional.

Frente a este escenario, venimos a

proponer una reforma de la Ley de Impuesto a las Ganancias dirigida a dotarlo de

una mayor progresividad, modificando las cuestiones referidas al mínimo no

imponible, pero también otras que lo han tornado claramente injusto.

Durante el 2008 y 2009, el mínimo no

imponible no sufrió modificación alguna y en el 2010 y 2011 se elevó sólo en un

20% cada año; mientras que el índice de salarios correspondiente a los

trabajadores registrados creció en el mismo período un 89,66%, revelando un

desfasaje del orden del 49,66%.

En ese sentido, la iniciativa que

presentamos impulsa la actualización de las deducciones establecidas en el

artículo 23 de la Ley, de acuerdo a ese porcentaje, procurando que el universo de

trabajadores/as en condiciones de tributar este impuesto sea similar al que lo

hacía hace cinco años.

Esto significa llevar el mínimo no

imponible para un trabajador/a soltero de $ 5.782 a $ 8.654 y para un trabajador/a

casado con dos hijos/as de $ 7.998 a $ 11.969.

Además, impulsamos la incorporación

de la figura del conviviente entre las posibles deducciones por cargas de familia

previstas en el mismo artículo, hoy limitadas al cónyuge, hijos y otros parientes en

línea recta.

Creemos que es un reconocimiento

jurídico necesario de las uniones de hecho, que atiende la realidad de cada vez

más parejas que no eligen al matrimonio como base para la constitución de sus

familias.

Por otra parte y a fin de evitar que en el

futuro se produzcan nuevos desfasajes, entendemos fundamental establecer un

mecanismo de actualización automática, buscando eliminar la discrecionalidad

que tiene el Gobierno Nacional en esta materia, conforme el artículo 4 de la Ley

26.731, cuya derogación se plantea.

Es que, con la excusa de preservar los

salarios, se delegó en el Poder Ejecutivo, la posibilidad de incrementar tales

montos conforme su propio criterio, vulnerando los artículos 4, 75 inc. 2 y 76 de la

Constitución Nacional.

Sabemos que correspondería ajustarlo

de acuerdo a la inflación, pero esto resulta materialmente imposible en la

actualidad, como consecuencia de la manipulación del índice de precios al

consumidor y otros vinculados al mismo, que ha hecho el Poder Ejecutivo en los

últimos años, a través de la intervención fáctica del INDEC.

Por eso, disponemos que el ajuste se

haga teniendo en cuenta el índice de salarios que es el más representativo de los

publicados por ese organismo, a la hora de reflejar la inflación real.

Hay numerosos contribuyentes del

impuesto a las ganancias que son inquilinos y no pueden deducir como gasto, el

valor locativo del inmueble que habitan porque la Ley no lo permite. En cambio,

sí habilita en el artículo 81, a restar los intereses de créditos hipotecarios, en claro

perjuicio de quienes no se encuentran en condiciones de acceder a una vivienda

propia.

En este sentido, otra de las

modificaciones contenidas en nuestro proyecto, se refiere a la posibilidad de

deducir las sumas que se pagan por alquiler de la casa habitación del

contribuyente, hasta el tope de $ 20.000 anuales, que representan una locación

promedio de $ 1.600 mensuales.

La introducción de este gasto permitiría

aumentar la eficiencia de la AFIP en el control - por oposición - de las ganancias

de quienes son dueños de varias propiedades y obtienen alquileres que no

declaran.

En otro orden de cosas, cabe tener en

cuenta que la tabla de alícuotas de la ganancia neta imponible acumulada

establecida en el artículo 90 de la Ley, para personas físicas y sucesiones

indivisas, se mantiene incólume desde el año 1999.

Resulta evidente la necesidad de

revisar los topes salariales también desactualizados por la inflación y, al mismo

tiempo, rediscutir las alícuotas, teniendo en cuenta - entre otras cosas - que en el

marco del ajuste impulsado por el entonces Presidente de la Nación Fernando De

La Rúa, la correspondiente al nivel más bajo se elevó del 6 al 9%.

El no aumento del mínimo no imponible

que mencionábamos, ha afectado a los trabajadores/as que - producto del

incremento salarial - saltaron de nivel, mientras que no se han registrado

alteraciones sustanciales para quienes tienen ganancias netas superiores a los $

120.000 anuales, y se encuentran en la punta de la pirámide, tributando la máxima

alícuota.

De cara a esta realidad, nuestra

iniciativa construye una nueva tabla dirigida a reducir la presión fiscal en los

niveles bajos y medios, e incrementar el aporte tributario de los más altos.

De esta manera, se recoge la inquietud

de las centrales obreras y se establece la baja de las alícuotas correspondientes a

quienes tienen ganancias netas menores a $ 60.000 y el aumento de las mismas

a partir de los $ 70.000. Además, se agrega un nuevo nivel integrado por aquellos

que superan los $ 180.000.

El proyecto también propone eximir del

pago del impuesto a las ganancias a los jubilados y pensionados. Se estima que

son cerca de 200.000 los que actualmente tributan este impuesto.

La jubilación es una prestación de la

seguridad social, a la que el artículo 14 bis de la Constitución Nacional le reconoce

el carácter de beneficio integral e irrenunciable; naturaleza que resulta violentada

por la imposición de este impuesto.

Aparece como una respuesta a la

contingencia biológica de la vejez o la perdida de la capacidad laborativa, que se

sostiene con el aporte de los trabajadores/as en actividad.

Durante su vida laboral, los

trabajadores/as hoy jubilados, pagaron ganancias y contribuyeron a sostener el

sistema de seguridad social, por lo que gravar sus jubilaciones importa alcanzarlos

con una suerte de doble gravamen.

Finalmente y como contrapartida del

desahogo fiscal que se impulsa para los trabajadores/as en relación de

dependencia y los jubilados/as, se plantea la eliminación de las exenciones que

benefician a las rentas financieras, en virtud de las cuales se calcula que el Estado

Nacional pierde de recaudar alrededor de $ 4.000 millones.

En síntesis, nuestro objetivo no es otro

que reformular un tributo que podría tener un carácter progresivo, pero que - en

los hechos - ha terminado desvirtuándose, al alcanzar a personas cuyos ingresos

apenas superan la canasta básica.

No puede sostenerse seriamente un

discurso oficial a favor de la redistribución de la riqueza, mientras la recaudación

del Estado Nacional se basa en un impuesto al consumo - como el IVA - que

afecta incluso a los productos de primera necesidad y en otro - como ganancias -

que cada vez golpea a más trabajadores/as y jubilados/as, mientras sectores

concentrados y especulativos de la economía permanecen al margen.

Por las razones expuestas y

convencidos del avance que significa hacia una estructura tributaria más

progresiva y una distribución de la riqueza más justa, solicitamos el pronto

tratamiento y aprobación de este proyecto.

| Firmante | Distrito | Bloque |

|---|---|---|

| CORTINA, ROY | CIUDAD de BUENOS AIRES | PARTIDO SOCIALISTA |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Dictamen

| Cámara | Dictamen | Texto | Fecha |

|---|---|---|---|

| Diputados | Orden del Dia 2355/2013 | ESTE EXPEDIENTE HA SIDO TENIDO A LA VISTA EN EL O/D 2355/13 | 04/09/2013 |