Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 3246-D-2010

Sumario: REGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES - MONOTRIBUTO - LEY 26565 -. MODIFICACIONES, SOBRE OPCION AL ACCESO DE LAS PRESTACIONES DE SALUD.

Fecha: 14/05/2010

Publicado en: Trámite Parlamentario N° 55

El Senado y Cámara de Diputados...

Modificación de la Ley Nº 26.565

sobre el Régimen Simplificado para Pequeños Contribuyentes (monotributo)

Artículo 1°: Sustituyese el artículo 36, Título IV,

del Anexo A de la Ley 26565 sobre el Régimen Simplificado para Pequeños

Contribuyentes (monotributo) por el siguiente:

Art.36.- Los trabajadores independientes

promovidos podrán optar por acceder a las prestaciones contempladas en el inciso c) del

artículo 42 del Régimen Simplificado para Pequeños Contribuyentes (RS).

El ejercicio de la opción obliga al pago de las

cotizaciones previstas en el inciso b) del artículo 39, cuyo ingreso deberá efectuarse

mensualmente en la forma, plazo y condiciones que establezca la Administración Federal

de Ingresos Públicos (AFIP).

Asimismo, el sujeto podrá desistir de la opción, sólo una vez por año calendario, en la

forma y condiciones que disponga el citado organismo.

Dicho desistimiento no podrá efectuarse en el

año en que fue ejercida la opción a que se refiere el primer párrafo del presente artículo.

Artículo 2°: Sustituyese el artículo 39, Título V,

del Anexo A de la Ley 26565 sobre el Régimen Simplificado para Pequeños

Contribuyentes (monotributo) y sus modificaciones, por el siguiente:

Art. 39.- El pequeño contribuyente adherido al

Régimen Simplificado para Pequeños Contribuyentes (RS) que desempeñe actividades

comprendidas en el inciso b) del artículo 2º de la ley 24.241 y sus modificaciones, queda

encuadrado desde su adhesión en el Sistema Integrado Previsional Argentino (SIPA) y

sustituye el aporte personal mensual previsto en el artículo 11 de la misma, por las

cotizaciones y según los montos que se detallan a continuación:

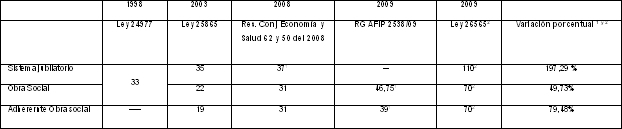

a) Aporte con destino al Sistema Integrado

Previsional Argentino (SIPA);

b) Aporte con destino al Sistema Nacional del Seguro de Salud instituido por las leyes

23.660 y 23.661 y sus respectivas modificaciones, del cual un diez por ciento (10%) se

destinará al Fondo Solidario de Redistribución establecido por el artículo 22 de la ley

23.661 y sus modificaciones;

Cuando el pequeño contribuyente adherido al Régimen Simplificado para Pequeños

Contribuyentes (RS) sea un sujeto inscripto en el Registro Nacional de Efectores de

Desarrollo Local y Economía Social del Ministerio de Desarrollo Social, que quede

encuadrado en la Categoría B, estará exento de ingresar el aporte mensual establecido

en el inciso a). Asimismo, el aporte del inciso b) lo ingresará con una disminución del

cincuenta por ciento (50%).

Art. 3°: Sustituyese el inciso c) del artículo 42,

Título V, del Anexo A de la Ley 26565 sobre el Régimen Simplificado para Pequeños

Contribuyentes (monotributo) y sus modificaciones, por el siguiente:

Art. 42.- c) Las prestaciones previstas en el

Sistema Nacional del Seguro de Salud, instituido por las leyes 23.660 y 23.661 y sus

respectivas modificaciones, para el pequeño contribuyente y para su grupo familiar

primario. El pequeño contribuyente podrá elegir la obra social que le efectuará las

prestaciones desde su adhesión al Régimen Simplificado para Pequeños Contribuyentes

(RS) de acuerdo con lo previsto por el decreto 504 de fecha 12 de mayo de 1998 y sus

modificaciones. Los afiliados accederán al goce de las prestaciones previstas en este

inciso bajo las mismas condiciones que los trabajadores en relación de dependencia ,

debiendo el Poder Ejecutivo nacional derogar toda norma que establezca una

accesibilidad diferencial de los pequeños contribuyentes al sistema de salud.

Art. 4°: Sustituyese el artículo 47, Título VI, del

Anexo A de la Ley 26565 sobre el Régimen Simplificado para Pequeños Contribuyentes

(monotributo) y sus modificaciones, por el siguiente:

Art. 47.- Los asociados de las cooperativas de

trabajo podrán incorporarse al Régimen Simplificado para Pequeños Contribuyentes (RS).

Los sujetos cuyos ingresos brutos anuales no superen la suma de pesos veinticuatro mil

($ 24.000) sólo estarán obligados a ingresar las cotizaciones previsionales previstas en el

artículo 39 y se encontrarán exentos de ingresar suma alguna por el impuesto integrado.

Aquellos asociados cuyos ingresos brutos

anuales superen la suma indicada en el párrafo anterior deberán abonar -además de las

cotizaciones previsionales- el impuesto integrado que corresponda, de acuerdo con la

categoría en que deban encuadrarse, de conformidad con lo dispuesto por el artículo 8º,

teniendo solamente en cuenta los ingresos brutos anuales obtenidos.

Los sujetos asociados a cooperativas de

trabajo inscriptas en el Registro Nacional de Efectores de Desarrollo Local y Economía

Social del Ministerio de Desarrollo Social cuyos ingresos brutos anuales no superen la

suma de pesos veinticuatro mil ($ 24.000) estarán exentos de ingresar el impuesto

integrado y el aporte previsional mensual establecido en el inciso a) del artículo 39 del

presente Anexo. Asimismo, el aporte indicado en el inciso b) del referido artículo los

ingresarán con una disminución del cincuenta por ciento (50%).

Art. 5°: Las disposiciones de esta ley entrarán

en vigencia a partir de su publicación en el Boletín Oficial y surtirán efecto a partir del

primer día del primer cuatrimestre calendario completo siguiente a la fecha de dicha

publicación.

Art. 6°: Comuníquese al Poder Ejecutivo

Nacional.

FUNDAMENTOS

Señor presidente:

El Régimen Simplificado para Pequeños

Contribuyentes, conocido como Monotributo, fue creado mediante la Ley 24.977,

sancionada el 3 de junio de 1998 y promulgada parcialmente el 2 de julio del mismo año (1)

.

Consiste básicamente en un impuesto único

de cuota fija mensual que reemplaza en un solo pago al Impuesto a las Ganancias y al

Valor Agregado, al que se adiciona las cotizaciones previsionales y de salud. Alcanza a

los pequeños contribuyentes, definidos actualmente como las personas físicas que

realicen venta de cosas muebles, locaciones y/o prestaciones de servicios, incluida la

actividad primaria, las integrantes de cooperativas de trabajo (en los términos y

condiciones que se indican en el Título VI de la Ley) y las sucesiones indivisas en su

carácter de continuadoras de las mismas. Asimismo, se consideran pequeños

contribuyentes las sociedades de hecho y comerciales irregulares (Capítulo I, Sección IV,

de la ley 19.550 de Sociedades Comerciales, texto ordenado en 1984 y sus

modificaciones), en la medida que tengan un máximo de hasta tres (3) socios.

Antes de su establecimiento, los pequeños

contribuyentes tributaban Impuesto a las Ganancias y las obligaciones de Seguridad

Social bajo el régimen general que incluía a los responsables de mayor envergadura,

mediante la presentación de declaración jurada y cumpliendo con todas las exigencias

formales. Con respecto al Impuesto al Valor Agregado, los contribuyentes cuyos ingresos

fueran inferiores a $ 144 mil anuales podían optar por revestir la calidad de Responsables

no Inscriptos. Los mismos no presentaban declaraciones del impuesto y pagaban en sus

compras una sobretasa del 50% de la tasa del IVA correspondiente (2) .

Aún cuando los fundamentos del proyecto no

expresaba los objetivos perseguidos con la creación de este nuevo régimen,

interpretaciones posteriores (3) indican que perseguía un fin de inclusión social de vastos

sectores de la sociedad que, por diferentes motivos, no participaban del sistema tributario

y previsional, quedando así incluidos de hecho en la economía informal y excluidos

legalmente de una serie de derechos y obligaciones que alcanzan a los trabajadores

formales. Los sujetos encuadrados en la definición de pequeño contribuyente se

caracterizan por tener una pequeña capacidad de aporte, carecer de todo tipo de

organización que los nuclee y de ingresos que les permitan sostener el asesoramiento

profesional necesario para una liquidación de tributos que se presenta como bastante

compleja. Por estas razones tienen tendencia a operar en la economía informal y resulta

muy dificultoso para el Estado imponerles obligaciones formales rigurosas y asegurar su

cumplimiento.

Desde su implementación hasta la fecha el

comúnmente llamado Monotributo tuvo tres modificaciones de importancia.

La primera cambió la concepción original del

régimen en materia de recursos de la seguridad social. El sistema original permitía a los

responsables decidir el destino de sus aportes jubilatorios pudiendo derivarlos al sistema

de capitalización (privado) o al régimen de reparto (estatal). Con la Ley N° 25.239, el

aporte podrá destinarse únicamente al régimen de reparto, y sólo podrá optarse por el

régimen de capitalización en cuanto a los aportes voluntarios que efectúe el contribuyente

de manera adicional a la cuota obligatoria. La segunda modificación fue la Ley N° 25.865

que cambió las categorías de los contribuyentes según el tipo de actividad desarrollada o

el origen de sus ingresos y modificó parámetros de categorización. También aumentó la

frecuencia de recategorización (de anual a cuatrimestral) y creó la figura de contribuyente

eventual, que comprende a aquellos que desarrollen una actividad en forma ocasional y

cuyos ingresos anuales no superen los $ 12.000. Otra modificación de importancia fue la

eliminación del régimen de empleador monotributista, debiendo éste abonar los aportes y

contribuciones de sus empleados en el régimen general. En tanto que la tercera

modificación se produjo hacia fines del año pasado. La sanción de la Ley Nº 26565

implicó una modificación en las categorías vigentes, anulando la primera y creando 7

categorías nuevas, de la F a la L. Por otra parte aumentó los topes de facturación para

cada una, así como el valor del componente impositivo y de las contribuciones a la

seguridad social. La ampliación de los topes de facturación respondió a la necesidad de

permitir el reingreso de gran cantidad de monotributistas que pasaron al régimen general

porque ya no quedaban incluidos en las categorías vigentes a raíz de la creciente inflación

(4) .

Resulta de interés para el presente proyecto el

universo de los pequeños contribuyentes monotributistas (Ver Cuadro 1) que no realizan

aportes a la seguridad

social a través de otros sistemas (en calidad

de trabajadores en relación de dependencia), los cuales por tal motivo se hallan obligados

a contribuir sendas sumas fijas al Sistema Integrado Previsional Argentino y al Sistema

Nacional del Seguro de Salud (Leyes 23.660 y 23.661). De manera voluntaria el titular

podrá efectuar un aporte, también de suma fija, por cada integrante de su grupo familiar

primario que desee incorporar bajo la cobertura del sistema de salud de las obras

sociales. Y al igual que para el titular, un 10% de dicha suma será destinada al Fondo

Solidario de Redistribución.

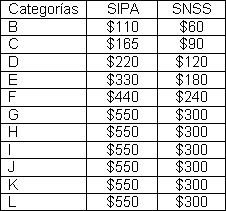

Cuadro 1.-Promedio anual de

cotizantes monotributistas

a la seguridad social

Años 2003-2008

FUENTE: Elaboración propia en base a los Anuarios

de Estadísticas Tributarias. AFIP.

a. No incluye trabajadores monotributistas que

además realizaron aportes en relación de dependencia o pagos de autónomos.

Del total de cotizantes del SIPA,

aproximadamente 5,7 millones corresponden a trabajadores en relación de dependencia,

400 mil a trabajadores que se encuentran en el régimen de autónomos (ambas cifras

incluyen trabajadores mixtos) y alrededor de 1.296.418 trabajadores monotributistas (5) .

Como se dijo resultan de interés para el presente proyecto los monotributistas que no

realizan aportes por la vía de otra condición simultánea, como dependientes o autónomos,

los cuales ascienden a 1.244.693 personas.

La presente propuesta no tiene

como propósito instituirse como una reforma impositiva sino que su foco de atención se

centra en el componente de seguridad social de la imposición, bajo la premisa de que si el

objetivo original fue de inclusión, no debe en consecuencia introducir nuevas situaciones

de inequidad. Precisamente así lo expresa el mensaje de elevación del Poder Ejecutivo

nacional al Congreso de la Nación del último proyecto de modificación del monotributo: "la

experiencia recogida en la aplicación del aludido Régimen condujo a la necesidad de su

modificación a fin de otorgar mayor equidad procurando la inclusión focalizada en

aquellos con baja capacidad contributiva" (6) resulta un contrasentido que se mantegan

las condiciones de inequidad que desde los inicios se plantea en torno a la carga de los

aportes a la seguridad social al interior mismo del régimen.

Desde el inicio el aporte a la seguridad social

ha consistido en una suma fija de igual monto para todas las categorías tanto en lo

referido al sistema jubilatorio como a la cobertura de salud, aunque de valor diferente para

cada uno de ellos. Sin embargo el monto que alcanza dicha suma fue modificado y

actualizado con el correr de los años según se detalla en el Cuadro 2. El último aumento

ha tenido un impacto importante generando muchas críticas aunque algunos consideran

que ha sido proporcional al incremento del haber previsional durante el mismo período de

tiempo, así como también es proporcional al monto que reciben las obra sociales por cada

trabajador en relación de dependencia y su grupo primario calculado sobre el haber

promedio (7)

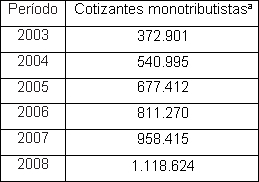

Cuadro 2.- Evolución del monto en pesos de los

aportes. 1998-2009.

FUENTE: Elaboración propia.

El análisis tendiente a poner de manifiesto la

condición de inequidad de los aportes al interior mismo del régimen que se efectúa a

continuación se centrará fundamentalmente sobre el aporte a las obras sociales.

Todo lo atinente a las prestaciones vinculadas

al sistema de salud fue definiéndose con el tiempo. Ya en la Ley que da origen al sistema

quedó indefinido el financiamiento (8) en tanto que preveía sólo un aporte de 33 pesos

dirigido al sistema previsional pero otorgándose a los trabajadores en relación de

dependencia vinculados a empleadores monotributistas (Art. 50) el derecho a las

prestaciones del Sistema Nacional del Seguro de Salud (Leyes 23660) (9) . Asimismo

quedaron indefinidos los beneficios para los pequeños contribuyentes independientes ya

que establecía en el artículo 51 sólo los beneficios de la Ley 19.032 -INSJJYP- y 24241.

Luego por la ley 25.239 se aclara que las prestaciones a las que se tiene derecho son las

del Programa Médico Obligatorio a cargo del Sistema Nacional del Seguro de Salud,

previsto por el artículo 28 de la Ley 23.661 y sus modificaciones. A posteriori la Ley

25865, tal como se dijo, eliminó la figura del empleador monotributista y a la vez

especificó los aportes destinados a financiar las prestaciones jubilatorias de las de salud,

tanto en sus montos como en el destino de los mismos. Asimismo detalló una serie de

motivos que eximen del pago de estos aportes, tales como los menores de 18 años,

quienes también se desempeñaron en relación de dependencia, los profesionales que

aportaron a cajas especiales de jubilación, etc. Por otra parte incluyó la posibilidad de

incorporar como adherente de la cobertura de salud al grupo familiar primario,

especificando que los aportes fijados no podrán ser inferiores a la cotización mínima

establecida por el artículo 24 del Anexo II del decreto 576/93, o el que lo reemplace en el

futuro, con más el aporte al Fondo Solidario de Redistribución. Asimismo en el art 42. inc.

d) establece también la libertad de elección de obra social para los monotributistas.

Un tema fundamental que

promueve en parte la presentación del presente proyecto es que en esta norma se abrió

la posibilidad de instrumentar los llamados períodos de carencia: El Poder Ejecutivo

nacional dispondrá como requisito para el goce de las prestaciones previstas en este

inciso que el pequeño contribuyente haya ingresado un número determinado de meses de

los aportes indicados en el inciso b) y en su caso el c) del artículo 40, durante un período

anterior a la fecha en que corresponda otorgar la cobertura. A posteriori, el Decreto

806/2004 los reglamentó en su Anexo dándole el nombre de Acceso progresivo a la

cobertura de salud. Y esto es fundamental en tanto que a partir de aquí establece una

rotunda diferenciación entre los derechos de los trabajadores en relación de dependencia

cubiertos por los Agentes del Seguro Nacional de Salud y los derechos de los

trabajadores monotributistas. Unos accederán libremente desde el 1º día y los otros

deberán esperar pacientemente el tiempo establecido en la normativa para atender sus

problemas de salud. ¿Qué se está queriendo decir con "acceso progresivo a la cobertura

de salud?. Implica que no se tiene un derecho sobre la totalidad de las prestaciones

desde el primer día de aporte sino que se va accediendo gradualmente a un menú

prestacional en función del paso del tiempo. Sin embargo, dejando eufemismos de lado,

este acceso progresivo no es otra cosa que los denominados períodos de carencias

implementados por las entidades de medicina prepaga en sus planes de atención. Tema

que ha sido y sigue siendo profundamente debatido y cuestionado a la hora de analizar

más de 40 proyectos de regulación de entidades de medicina prepaga, que aún a la fecha

siguen sin tener ningún tipo de control estatal referido específicamente al tema salud por

falta de una norma legal (10) . Si las prepagas pueden sortear algunos cuestionamientos

sobre las carencias apelando a la figura de abuso moral por parte de los clientes, aquí no

es dable argumentar lo mismo en tanto que se trata derechos adquiridos por la condición

de trabajador que cumple con sus obligaciones frente a la Ley y el Estado,

incorporándose en su condición de monotributista a la economía formal.

El acceso progresivo a la salud

es una figura que sienta un peligroso antecedente para el sistema de salud y ya no

solamente para un pequeño grupo de personas que apenas supera el millón. La

seguridad social podría hacerse eco y, a la vez, se legalizan los usos y costumbres de las

empresas privadas de salud, tema aún no resuelto por la legislación. Lamentablemente la

Superintendencia de Servicios de Salud aún sigue informando en su página web que los

monotributistas acceden a los beneficios de la salud sin carencias ni preexistencias (11)

.

Esta seria limitación a sus

derechos se ratifica y agrava con la sanción de la última reforma del monotributo, en su

Decreto Reglamentario Nº 1 del 2010 que incluso avanza más allá estableciendo que la

obra social respectiva podrá ofrecer al afiliado la plena cobertura, durante el período de

carencia que fije la reglamentación, mediante el cobro del pertinente Coseguros.

Otro punto que resulta sumamente conflictivo

es el aporte de monto fijo. Si bien fue pensado a los efectos de simplificar el pago y la

recaudación, resulta a todas luces inequitativo al interior del mismo sistema impactando

sobremanera en las categorías más bajas, básicamente la B y la C. A tales efectos hemos

realizando un análisis del impacto diferencial que tienen los aportes jubilatorios, a la salud

y del impuesto en si mismo (12) sobre las diferentes categorías que permiten deducir una

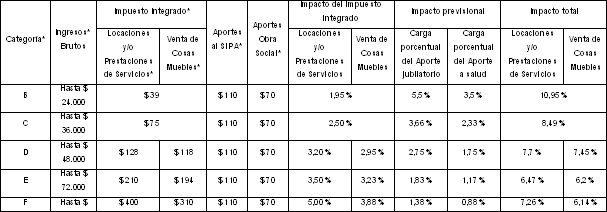

serie de conclusiones (Ver Cuadro 3).

Cuadro 3.- Impacto del impuesto integrado y

las cargas previsionales (13) sobre los ingresos brutos*.

FUENTE: Elaboración propia.

* Él cálculo se ha efectuado sobre el nivel

máximo de ingresos de cada categoría

En primer lugar se puede observar que los

aportes y contribuciones de monto fijo tanto al sistema jubilatorio como para las

prestaciones de salud revelan una situación de franca inequidad en desmedro de los

pequeños contribuyentes incluidos en las categorías de menores ingresos que son los

que aportan proporcionalmente mucho más en relación con sus ingresos brutos. Por

ejemplo: un monotributista categorizado como B si alcanzara el monto total anual de

ingresos de su categoría percibiría por mes un monto promedio de 2000 y debería aportar

180 pesos a la seguridad social, mientras que con la misma condición un monotributista

de categoría L percibiría $25.000 mensuales y tendría la misma obligación de aportar sólo

180$ a la seguridad social. Esta situación de flagrante inequidad se manifiesta igualmente

entre el resto de las categorías.

Otra inequidad manifiesta es en

relación con los trabajadores en relación de dependencia. Es el caso de la categoría B

(ahora primera) que aporta un 3,5% de sus ingresos a salud, lo cual es superior incluso

que el aporte del 3% al sistema de salud que hace el trabajador asalariado. Con el

agravante de que además tiene un acceso limitado por los períodos de carencia. En

cambio el resto de las categorías a partir de la D fundamentalmente tienen un aporte muy

inferior al 3% y recibirán las mismas prestaciones que los aportantes en relación de

dependencia. Si se toma en cuenta la categoría G que es aquella en que sus ingresos

brutos coinciden con la base imponible máxima (14) , mientras que un trabajador en relación

de dependencia con un salario anual equivalente a dicha categoría debe aportar $303,57

el monotributista sin cargas de familia sólo aporta 70 $ y reciben los dos las mismas

prestaciones (una vez finalizados los períodos de carencias para éstos últimos). No se

puede argumentar en este caso incapacidad de aporte o mayor vulnerabilidad social.

Según Pérez (15) El incremento de la carga tributaria de "nuevo" régimen simplificado, en

virtud del importante incremento en las cotizaciones a la seguridad social, provoca que las

primeras nuevas cuatro categorías acusen una carga tributaria adicional que se ubica

aproximadamente entre el 90% y el 50%; esto -desde ya- deberá ser observado por

quienes deban optar entre adherir (o permanecer) en el régimen simplificado o pertenecer

al régimen general.

En tercer lugar si bien el impuesto integrado

presenta una fuerte progresividad tributaria ésta termina siendo anulada si se le suman

los aportes previsionales. Considerando el impacto porcentual del pago total que debe

realizar el pequeño contribuyente sobre sus ingresos brutos se puede observar que varía

de un 6,2 a un 11, 48 % pero ello no respeta el orden de las categorías según monto total

de facturación, a tal punto que la primera categoría y la última casi no difieren en el carga

porcentual sobre los ingresos, siendo de 10,95% para la primera y de 11,48% para la

última.

Un cuarto aspecto a considerar

por su importancia es la inequidad a la inversa, es decir cuando las condiciones de

cobertura de los monotributistas de alguna manera terminan siendo más ventajosas que

las de los trabajadores asalariados. Tal es el caso de los aportes afectados al Fondo

Solidario de Redistribución. Según Torres (16) cuando un trabajador monotributista que

gana 5.000$, tiene que someterse a una práctica de alta complejidad, aquellos que ganan

500 pesos y que están en relación de dependencia aportan solidariamente para sostener

ese tratamiento".

En síntesis, se visualiza una situación de

franca inequidad tanto en los pequeños contribuyentes entre si como entre los pequeños

contribuyentes y los asalariados en su condición de beneficiarios del Sistema Nacional del

Seguro de Salud.

El criterio de un monto fijo fue tomado como

una manera de simplificar el cálculo y el pago de los aportes. Pero puede ser

equivocadamente entendido como un mecanismo que garantiza la igualdad como la base

del impuesto y de las cargas públicas, según lo establece el artículo 16 de la Constitución

Nacional. Por el contrario introduce una vulneración de derechos desde su inicio. Esta

claro que la igualdad debe predicarse de la capacidad contributiva de cada uno en función

de sus ingresos.

Pero incluso no resulta necesario abandonar la

practicidad del monto fijo en tanto nada obsta a que cada categoría tenga un monto fijo

diferente, el cual puede ser estimado por aproximación a la aplicación de un criterio

porcentual. Este último, independientemente de su valor cuantitativo, garantiza el

cumplimiento de uno de los principios básicos de nuestro sistema de seguridad social que

el valor de la solidaridad y que consiste en que quien más tiene más aporta.

Esta situación merece la elaboración de una

propuesta legislativa tendiente a corregirla, pudiéndose adoptar para el caso de salud el

criterio del 3% aplicado sobre los aportes de los trabajadores en relación de dependencia,

en este caso sobre el máximo de facturación de cada categoría hasta una base imponible

máxima que podría coincidir con lo establecido para aquellos, equivalente a $ 10.119,08 a

la fecha de presentación del presente. Cifra que anualizada daría un monto levemente

superior a la categoría G del monotributo actual. Asimismo se propone eliminar el aporte

adicional por cada integrante del grupo primario que se quisiera incorporar, los cuales

quedan automáticamente cubiertos de la misma manera que se prevé en el Art. 9 de la

Ley 23.660 para los trabajadores en relación de dependencia.

La cuestión jubilatoria también presenta una

situación de notable inequidad en los aportes entre las categorías, y en relación al 11% de

aporte de los trabajadores en relación de dependencia cabe mencionar que los mismos

son sustancialmente inferiores a los que aportan los trabajadores asalariados. Por tal

motivo debiera establecerse un criterio porcentual que no debiera ser inferior al aporte de

la primera categoría, que es del 5,5%.

Incluso si los montos

propuestos parecieran demasiados elevados y contrarios al principio de inclusión social

no se debe dejar de recordar que la nueva ley prevé otra figura más al interior del grupo

de los monotributistas que es la del trabajador independiente promovido y que se

encuadra en cuanto a ingresos brutos dentro de la primera categoría, pero al que además

se le suman otras razones que los hacen especialmente vulnerables y en virtud de tal

situación especialmente considerados por la normativa. De esta manera se reconoce que

aún cuando el monotributo tenga un fundamento de inclusión social, no obstante habría

otros que están en una condición aún peor. Asimismo las reformas propuestas tienen el

sentido de preservar el principio de la solidaridad que ha regido siempre el Sistema

Nacional del Seguro de Salud en nuestro país. La incorporación al mismo de beneficiarios

no contemplados originalmente con una lógica diferente a la mencionada, no solamente

les vulnera derechos en tanto trabajadores sino que además pone en peligro las bases

solidarias de nuestro seguro de salud.

Conforme a lo aquí expresado solicito a los

señores legisladores su apoyo para la aprobación del presente proyecto.

| Firmante | Distrito | Bloque |

|---|---|---|

| CICILIANI, ALICIA MABEL | SANTA FE | PARTIDO SOCIALISTA |

| BARRIOS, MIGUEL ANGEL | SANTA FE | PARTIDO SOCIALISTA |

| COMELLI, ALICIA MARCELA | NEUQUEN | MOV POP NEUQUINO |

| GODOY, RUPERTO EDUARDO | SAN JUAN | FRENTE PARA LA VICTORIA - PJ |

| FEIN, MONICA HAYDE | SANTA FE | PARTIDO SOCIALISTA |

| VIALE, LISANDRO ALFREDO | ENTRE RIOS | PARTIDO SOCIALISTA |

| MILMAN, GERARDO | BUENOS AIRES | GEN |

| CUCCOVILLO, RICARDO OSCAR | BUENOS AIRES | PARTIDO SOCIALISTA |

| PILATTI VERGARA, MARIA INES | CHACO | FRENTE PARA LA VICTORIA - PJ |

| PUERTA, FEDERICO RAMON | MISIONES | PERONISMO FEDERAL |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | SOLICITUD DE SER COFIRMANTE DEL DIPUTADO PUERTA (A SUS ANTECEDENTES) | 09/06/2010 |