Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 3047-D-2014

Sumario: IMPUESTO A LAS GANANCIAS, LEY 20628: MODIFICACIONES, SOBRE ACTUALIZACION DE LAS ESCALAS.

Fecha: 30/04/2014

Publicado en: Trámite Parlamentario N° 36

El Senado y Cámara de Diputados...

MODIFICACIONES Y

ACTUALIZACIONES A LA LEY 20.628 DE IMPUESTO A LAS GANANCIAS

ACTUALIZACION PARAMETROS

MONETARIOS DEL ARTÍCULO 23

Artículo 1.- Sustitúyase el artículo 23 de

la Ley de Impuesto a las Ganancias 20.628, texto ordenado por decreto 649/97 y sus

modificatorias, por el siguiente:

"Art. 23 - Las

personas de existencia visible tendrán derecho a deducir de sus ganancias

netas:

a) en concepto de ganancias no

imponibles, la suma de PESOS TREINTA Y UN MIL CIENTO CUARENTA ($ 31.140),

siempre que sean residentes en el país

b) en concepto de cargas de familia,

siempre que las personas que se indican sean residentes en el país, estén a cargo

del contribuyente y no tengan en el año entradas netas superiores a PESOS

TREINTA Y UN MIL CIENTO CUARENTA ($ 31.140), cualquiera sea su origen y

estén o no sujetas al impuesto:

1) PESOS TREINTA Y CUATRO MIL

SEISCIENTOS ($ 34.600) anuales por el cónyuge, concubino/a o conviviente;

2) PESOS DIESISIETE MIL

TRESCIENTOS ($ 17.300) anuales por cada hijo, hija, hijastro o hijastra menor de

VEINTICUATRO (24) años o incapacitado para el trabajo;

3) PESOS DOCE MIL NOVECIENTOS

OCHENTA ($ 12.980) anuales por cada descendiente en línea recta (nieto, nieta,

bisnieto o bisnieta) menor de VEINTICUATRO (24) años o incapacitado para el

trabajo; por cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela,

padrastro y madrastra); por cada hermano o hermana menor de VEINTICUATRO

(24) años o incapacitado para el trabajo; por el suegro, por la suegra; por cada

yerno o nuera menor de VEINTICUATRO (24) años o incapacitado para el

trabajo.

Las deducciones de este inciso sólo

podrán efectuarlas el o los parientes más cercanos que tengan ganancias

imponibles.

Las deducciones indicadas en el

apartado 2 solo serán computables por uno de los cónyuges, concubinos/as o

convivientes, a elección de los mismos.

c) en concepto de deducción especial,

hasta la suma de de PESOS TREINTA Y UN MIL CIENTO TREINTA Y CINCO ($

31.135), cuando se trate de ganancias netas comprendidas en el artículo 49,

siempre que trabajen personalmente en la actividad o empresa y de ganancias

netas incluidas en el artículo 79.

Es condición indispensable para el

cómputo de la deducción a que se refiere el párrafo anterior, en relación a las

rentas y actividad respectiva, el pago de los aportes que como trabajadores

autónomos les corresponda realizar, obligatoriamente, al Sistema Integrado

Previsional Argentino o a las cajas de jubilaciones sustitutivas que

corresponda.

El importe previsto en este inciso se

elevará tres coma ocho (3,8) veces cuando se trate de las ganancias a que se

refieren los incisos a), b) y c) del artículo 79 citado. La reglamentación establecerá

el procedimiento a seguir cuando se obtengan además ganancias no comprendidas

en este párrafo.

No obstante lo indicado en el párrafo

anterior, el incremento previsto en el mismo no será de aplicación cuando se trate

de remuneraciones comprendidas en el inciso c) del citado Artículo 79, originadas

en regímenes previsionales especiales que, en función del cargo desempeñado por

el beneficiario, concedan un tratamiento diferencial del haber previsional, de la

movilidad de las prestaciones, así como de la edad y cantidad de años de servicio

para obtener el beneficio jubilatorio. Exclúyase de esta definición a los regímenes

diferenciales dispuestos en virtud de actividades penosas o insalubres,

determinantes de vejez o agotamiento prematuros y a los regímenes

correspondientes a las actividades docentes, científicas y tecnológicas y de retiro

de las fuerzas armadas y de seguridad."

VARIABLE DE ACTUALIZACION.

PARAMETROS MONETARIOS DEL ARTICULO 23

Artículo 2.- Modificase el tercer párrafo

del artículo 25 de la Ley de impuesto a las Ganancias N°20.628, texto ordenado por

Decreto 649/97 y sus modificatorias, por el siguiente:

"A partir del periodo fiscal inmediato

siguiente al de aprobación de esta ley los importes a que se refiere el artículo 23 serán

actualizados anualmente por la Administración Federal de Ingresos Públicos conforme a la

variación promedio anual experimentada en el año inmediato anterior por el Índice de

Pecios al Consumidor Nacional Urbano- IPCNu- elaborado por el Instituto Nacional de

Estadística y Censos. Regirá también tal actualización respecto de los tramos de la escala

prevista en el artículo 90 de la presente ley.

ACTUALIZACION TABLA DE

ART.90

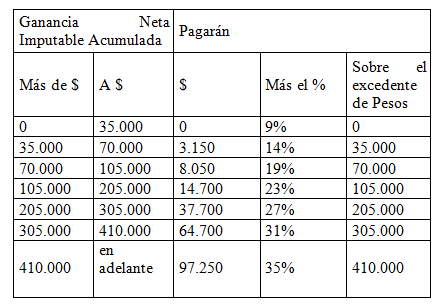

Articulo 3. Modificase la escala del

artículo 90 de la Ley de impuesto a las Ganancias N°20.628, texto ordenado por Decreto

649/97 y sus modificatorias, la que quedará establecida de la siguiente forma:

EXENCIÓN SOBRE HABERES

JUBILATORIOS. EXCLUSIÓN DE LA EXENCIÓN DE HABERES

JUBILATORIOS DE PRIVILEGIO

Articulo 4. - Deróguese el Inciso c) del

Artículo 79 de la Ley del Impuesto a las Ganancias 20.628, texto ordenado por el Decreto

649/97 y sus modificatorias.

Artículo 5. - Incorpórese como Inciso Z)

del Artículo 20 de la Ley del Impuesto a las Ganancias 20.628, texto ordenado por el

Decreto 649/97 y sus modificatorias la siguiente exención:

"z) De las jubilaciones, pensiones, retiros o

subsidios de cualquier especie en cuanto tengan su origen en el trabajo personal, con

excepción de aquellos beneficiarios comprendidos en los artículos 18 y 25 de la Ley

24.018."

Deducción ALQUILERES

Artículo 6.- Incorpórese como inciso G)

del artículo 82 del Impuesto a las Ganancias N°20.628, texto ordenado por Decreto 649/97

y sus modificatorias, el siguiente:

"G) Las personas físicas y sucesiones

indivisas podrán deducir el importe de los alquileres abonados en concepto de casa

habitación del contribuyente, hasta la suma de PESOS VEINTICINCO MIL ($25.000)

anuales. La deducción solo será computable por un solo conviviente de la vivienda, a

opción de los contribuyentes, según corresponda."

Artículo 7.- De forma

FUNDAMENTOS

Señor presidente:

A través del presente proyecto es nuestra

intención realizar ciertas correcciones en algunos impuestos que percibe la Nación, que se

encuentran desactualizados a partir de la crisis económica que atravesó nuestro país en el

año 2001, la posterior devaluación y el proceso inflacionario que actualmente nos

afecta.

Desde el año 2006, la Argentina ha

experimentado un proceso inflacionario tapado a través de una grosera intervención del

Instituto Nacional de Estadísticas y Censos (INDEC). En este período de más de 7 años las

estadísticas oficiales del INDEC captaron una variación de precios al consumidor (IPC)

muy inferior a la real, mientras que los índices de precios al consumidor oficiales

publicados por los departamentos de estadísticas de las provincias, así como distintas

estimaciones privadas, arrojaban un panorama completamente distinto duplicando y hasta

triplicando las variaciones mensuales informadas por el INDEC.

Esto último quedó en total evidencia en los

últimos meses con el intento por parte del INDEC de un sinceramiento parcial de sus

estadísticas lanzando el Índice de Precios al Consumidor Nacional Urbano (IPC Nu). El

hecho de que justamente los primeros números informados en el marco de este nuevo

índice hayan sido hasta tres veces superiores a lo que se venía informando, confirma las

sospechas que se tenían al respecto.

Desde 2007 el nivel de inflación real se

naturalizó en la sociedad en torno al 25% y sobre esa base se cerraron contratos y se

pactaron paritarias. A esto se suma, que en los últimos meses se está viviendo un proceso

de aceleración inflacionaria que hace peligrar aún más el poder adquisitivo de los salarios,

las jubilaciones y los planes sociales.

La realidad negada por el Poder Ejecutivo de

la Nación durante tanto tiempo, llevó a una continua política de ajuste sobre los salarios, no

solo con la pérdida del poder de compra, sino con la mayor carga tributaria como resultado

de la no actualización de los parámetros monetarios de los impuestos nacionales.

Habiendo actualmente reconocido el gobierno

que existe un piso de inflación en torno al 3% mensual, el presente proyecto intenta avanzar

en la actualización de las deducciones personales en el impuesto a las ganancias a fin de

morigerar el ajuste que resulta de una mayor carga tributaria en los salarios producto de la

ya mencionada inflación.

El problema central radica en que los

parámetros monetarios de distintos tributos recaudados por la Nación, como ser: impuesto a

las ganancias, impuesto sobre los bienes personales, impuesto sobre la ganancia mínima

presunta, impuesto al valor agregado; continúan con los mismos valores desde la década

pasada o con una actualización tardía que siempre es superada por la inflación. Esta falta de

adecuación de los valores produce que en algunas situaciones los contribuyentes tengan que

soportar una carga fiscal excesiva.

Como señala el Dr. Villegas

(1) la potestad tributaria es la facultad que tiene el estado de crear, modificar, o suprimir

unilateralmente los tributos. A su vez existen límites a esta potestad tributaria: el principio

de legalidad como límite formal, el principio de capacidad contributiva como límite

material. El principio de capacidad contributiva ha sido adoptado por numerosos países en

sus textos constitucionales. Se encuentran expresamente consagrados en las constituciones

de España, Italia, Gracia, Albania, Venezuela, Ecuador, Turquía, Santo Domingo, Jordania,

Bulgaria, Marruecos, Somalía, entre otras. Otros países contienen este principio en forma

implícita como ser Chile, Portugal, Túnez, Liechtenstein, y varios similares.

En el caso de Argentina nuestra Constitución

no hace una mención explícita, pero a partir de la interpretación de varias de sus cláusulas,

se puede observar una inclusión implícita de este principio.

Principalmente, a través del artículo 17 de la

Constitución Nacional podemos afirmar que el Constituyente tuvo la intención de

garantizar este principio de capacidad contributiva y no confiscatoriedad, principios

centrales del Derecho Tributario. Y mencionamos esto porque este artículo establece que

"La propiedad es inviolable". Y como consecuencia de ello, y mediante diversos fallos de

la Corte Suprema de Justicia de la Nación (CSJN), se puede abordar un concepto de

capacidad contributiva y no confiscatoriedad. En el fallo "Ana Massotti de Busso", de

1947, la CSJN dispuso que el impuesto debe ser, en iguales circunstancias, igual para todos

los contribuyentes (2) . En este caso, no sólo se refuerza el principio de igualdad, sino que

con él la CSJN va llegando a un concepto de capacidad contributiva. Esta

conceptualización se define con mayor exactitud en fallo "Navarro Viola" de 1989, donde

la Corte entendió que la afectación del derecho de propiedad resulta palmaria cuando la ley

toma como presupuesto imponible una exteriorización de riqueza agotada antes de su

sanción (3) . Esto significa que para que alguien tenga obligación de tributar, necesariamente

debe manifestar una riqueza tal, o una capacidad económica tal, que demuestre al fisco que

dicho sujeto es pasible de ser alcanzado por el tributo. Como dice el Dr. Jorge Damarco, la

capacidad contributiva aparece entonces como la razón que justifica el impuesto (4) ". Y

justamente por todo ello existe íntima relación entre la capacidad contributiva y la no

confiscatoriedad, ya que si la primera no existe o es inferior a lo que considera el Fisco, y

éste igualmente impone la obligación de pagar el tributo, entonces se produce la absorción

de una parte sustancial de la propiedad privada o de la renta (5) , que como dijimos, está

resguardada por el artículo 17 de la Constitución Nacional.

Y podemos relacionar directamente estos

principios con los hechos tal como se producen en la actualidad: al desencadenarse un

proceso inflacionario y no actualizar los montos mínimos no imponibles o las deducciones

posibles en cada tributo, como en el que está en tratamiento, sucede que el sujeto pasivo del

mismo, tributa como si la base imponible (ganancias percibidas en un determinado ejercicio

fiscal) no hubiera sufrido alteraciones y esto obviamente no ocurre; por el contrario, ésta se

detrae como consecuencia de la inflación mencionada, ya que con el mismo dinero no

obtienen los mismos productos; es decir, no obtiene, no mantiene, ni conserva la fuente

generadora de ganancias.

El Dr. Villegas menciona la "igualdad fiscal"

surgida de la fórmula "la igualdad es la base del impuesto y de las cargas públicas" (art.16

in fine). Por otro lado el artículo 4 habla de contribuciones que equitativa y

proporcionalmente a la población, imponga el Congreso. También el artículo 75 inciso 2 le

otorga al Congreso la facultad excepcional de imponer contribuciones directas y

proporcionalmente en todo el territorio de la nación. Villegas sostiene que las nociones de

"igualdad", "equidad" y "proporcionalidad" permiten pensar lo siguiente: la igualdad a la

que se refiere la Constitución, como base del impuesto es la contribución de todos los

habitantes según su aptitud patrimonial de prestación, tal como se vio supra. El concepto se

complementa con el de proporcionalidad, que no se refiere al número de habitantes sino a la

riqueza gravada. A su vez, estos conceptos se refuerzan axiológicamente con el de equidad,

que se opone a la arbitrariedad y que se entiende cumplido cuando la imposición es justa y

razonable. Así se puede observar que el espíritu de la Constitución es que cada persona

contribuya a la cobertura de los gastos estatales en "equitativa proporción" a su aptitud

económica de pago público, es decir, a su capacidad contributiva.

Es interesante también analizar el principio de

neutralidad. Para Dino Jarach (6) la neutralidad del impuesto significa que éste debe dejar

inalteradas todas las condiciones del mercado o no provocar distorsiones de la oferta, de la

demanda y de los precios, no solo en las transacciones de bienes gravados, sino de todos los

bienes y servicios. Desde el punto de vista histórico este principio ha sido la bandera de las

finanzas liberales. Actualmente este principio, sostiene Jarach, sigue vigente con alguna

corrección. No se postula más que el impuesto no debe provocar distorsiones en los

mecanismos del mercado sino que el impuesto no debe provocar en el mercado otras

modificaciones que las intencionales en relación con los fines de la política fiscal para los

cuales ha sido elegido. Es decir, que la neutralidad se logra haciendo mínima la carga

excedente.

Respecto a la carga excedente existen diversas

opiniones e interpretaciones. Para Macon (7) excedente de gravamen es lo que un

contribuyente paga por encima de su tributación efectiva en pérdida de bienestar; es decir la

pérdida en bienestar superior al monto recaudado por impuestos.

Winfrey (8) define a la carga excedente como

la diferencia entre la carga que es necesaria imponer y la que realmente se impone.

Quizás, como expresa Macon, la mejor

definición de lo que sería el principio de neutralidad es la que ofrece Musgrave, la cual

reproduce textualmente: "Otro criterio para evaluar la calidad de la estructura tributaria, se

relaciona con los efectos del sistema impositivo sobre la eficiencia en la utilización de los

recursos. La regla general consiste en que los impuestos deberían diseñarse de manera tal

que no interfieran con los costos relativos de los factores ni con los precios relativos. Tales

interferencias crean ineficiencia en la utilización de los recursos y por lo tanto deberían

evitarse. No obstante es menester modificar la aplicación de esta regla en dos aspectos. Por

una parte, debe tomarse en cuenta la equidad en la distribución de la carga del impuesto.

Por la otra, la regla de la neutralidad supone que en ausencia de los impuestos, todos los

precios relativos y los costos relativos de los factores se fijen a niveles compatibles con la

eficiencia. En la medida que ello no sea el caso, pueden utilizarse impuestos correctivos

para mejorar la situación. Sujeto a salvedades y a pesar de las mismas, continúa siendo

importante evitar los efectos innecesarios y distorsionantes sobre los precios y costos

relativos".

Por otro lado, es importante mencionar el

principio de equidad. Para Jaúregui-Cortigiani (9) , Se puede hablar de dos nociones de

equidad:

a) Equidad Horizontal, que implica que las

personas que se encuentran en igual situación han de pagar igual monto de impuestos; es

decir tratamiento igual para quienes se encuentren en igualdad de situaciones.

b) Equidad Vertical, que implica el trato de

las personas que se encuentran en diferentes condiciones, es decir cómo se tratan los

desiguales.

Como se puede observar en este breve análisis

de algunos principios de la tributación es una facultad y un deber del Congreso Nacional

procurar por un sistema tributario que respete la capacidad contributiva de los ciudadanos.

Nuestro sistema tributario se ha convertido en una política recaudatoria altamente regresiva

afectando a los sectores vulnerables y a las clases medias. Debe ser prioridad una reforma

integral que termine de una vez por todas con los impuestos injustos.

Este proyecto, entonces, intenta disminuir los

efectos nocivos que tienen la inflación y la presión fiscal que hoy llega a muchos

asalariados que no deberían pagar impuesto a las ganancias, o deberían hacerlo en menor

medida. Por ello, modificamos los parámetros monetarios del artículo 23, relacionado con

las deducciones posibles de las personas físicas, tomando como parámetro de medición la

evolución del Coeficiente de Variación Salarial (CVS) desde agosto de 2008 y hasta

diciembre de 2013, y desde esta última fecha, en función de las variaciones del IPCNu,

hasta marzo de 2014.

Asimismo, proponemos mediante la

modificación al artículo 25, un mecanismo automático de actualización en base a la

variación del IPC Nu elaborado por el Instituto Nacional de Estadística y Censos.

Del mismo modo, proponemos una

modificación en los tramos de la escala del artículo 90 de la ley en tratamiento, a efectos de

profundizar el intento de actualización de los valores dispuestos actualmente.

Por último, pero no menos importante,

proponemos incorporar los cánones locativos que se devengan en concepto de casa

habitación del contribuyente, como deducción posible del presente impuesto. Respecto de

esto, cabe mencionar que esta deducción estaba contemplada en la ley hasta que se produce

la sanción de la ley 23260 en 1985, momento en el cual se deroga el artículo referente al

tema. El artículo 74 inciso f) del texto ordenado vigente a ese momento, permitía el

descuento de las sumas abonadas por este concepto. Con esto queremos significar que

evidentemente, este fue un tema ya discutido y contemplado por el legislador que

consideramos debe volver a discutirse e implementarse atento todo lo que venimos

manifestando.

Por lo expuesto anteriormente es que pedimos

la aprobación de este proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| CARRIO, ELISA MARIA AVELINA | CIUDAD de BUENOS AIRES | COALICION CIVICA ARI - UNEN |

| JAVKIN, PABLO LAUTARO | SANTA FE | COALICION CIVICA ARI - UNEN |

| CARRIZO, ANA CARLA | CIUDAD de BUENOS AIRES | SUMA + UNEN |

| LOUSTEAU, MARTIN | CIUDAD de BUENOS AIRES | SUMA + UNEN |

| SANCHEZ, FERNANDO | CIUDAD de BUENOS AIRES | COALICION CIVICA ARI - UNEN |

| ARGUMEDO, ALCIRA SUSANA | CIUDAD de BUENOS AIRES | PROYECTO SUR - UNEN |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | MANIFESTACIONES EN MINORIA | 07/05/2014 | |

| Diputados | CITACION SESION ESPECIAL | 14/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 14/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 21/05/2014 | |

| Diputados | MANIFESTACIONES EN MINORIA | 03/06/2014 |