Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 2817-D-2015

Sumario: IMPUESTO A LAS GANANCIAS - LEY 20628 -. MODIFICACION, SOBRE DEDUCCIONES DE GANANCIAS NETAS A PERSONAS DE EXISTENCIA VISIBLE.

Fecha: 19/05/2015

Publicado en: Trámite Parlamentario N° 52

El Senado y Cámara de Diputados...

"ARTÍCULO 1º.- Sustituyese el

artículo 23 de la Ley de Impuesto a las Ganancias (TO 1997) y sus

modificaciones por el siguiente:

"Las personas de existencia visible tendrán

derecho a deducir de sus ganancias netas:

a) en concepto de ganancias no

imponibles, la suma de PESOS CINCUENTA Y TRES MIL SEISCIENTOS ($

53.600.-), siempre que sean residentes en el país;

b) en concepto de cargas de familia,

siempre que las personas que se indican sean residentes en el país, estén a cargo

del contribuyente y no tengan en el año entradas netas superiores a PESOS ($

53.600.-), cualquiera sea su origen y estén o no sujetas al impuesto:

1) PESOS VEINTISETE MIL

DOCIENTOS ($ 27.200.- ) anuales por el cónyuge;

2) PESOS TRECE MIL SEISCIENTOS ($ 13.600.-) anuales por cada hijo, hija,

hijastro o hijastra menor de VEINTICUATRO (24) años o incapacitado para el

trabajo;

3) PESOS TRECE MIL SEISCIENTOS

($ 13.600.-) anuales por cada descendiente en línea recta (nieto, nieta, bisnieto o

bisnieta) menor de VEINTICUATRO (24) años o incapacitado para el trabajo; por

cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela, padrastro y

madrastra); por cada hermano o hermana menor de VEINTICUATRO (24) años o

incapacitado para el trabajo; por el suegro, por la suegra; por cada yerno o nuera

menor de VEINTICUATRO (24) años o incapacitado para el trabajo.

Las deducciones de este inciso sólo

podrán efectuarlas el o los parientes más cercanos que tengan ganancias

imponibles.

c) en concepto de deducción especial,

hasta la suma de PESOS SESENTA MIL ($ 60.000.-), cuando se trate de ganancias

netas comprendidas en el artículo 49, siempre que trabajen personalmente en la

actividad o empresa y de ganancias netas incluidas en el artículo 79.

Es condición indispensable para el

cómputo de la deducción a que se refiere el párrafo anterior, en relación a las rentas

y actividad respectiva, el pago de los aportes que como trabajadores autónomos les

corresponda realizar, obligatoriamente, al Sistema Integrado Previsional Argentino o

a las cajas de jubilaciones sustitutivas que corresponda.

El importe previsto en este inciso se

elevará en un TRESCIENTOS OCHENTA POR CIENTO (380%) cuando se trate de

las ganancias a que se refieren los incisos a), b) y c) así como del ejercicio de

profesiones liberales u oficios a que se refiere el inciso f) del Artículo 79 citado. La

reglamentación establecerá el procedimiento a seguir cuando se obtengan además

ganancias no comprendidas en este párrafo

No obstante lo indicado en el párrafo

anterior, el incremento previsto en el mismo no será de aplicación cuando se trate

de remuneraciones comprendidas en el inciso c) del citado Artículo 79, originadas

en regímenes previsionales especiales que, en función del cargo desempeñado por

el beneficiario, concedan un tratamiento diferencial del haber previsional, de la

movilidad de las prestaciones, así como de la edad y cantidad de años de servicio

para obtener el beneficio jubilatorio. Excluyese de esta definición a los regímenes

diferenciales dispuestos en virtud de actividades penosas o insalubres,

determinantes de vejez o agotamiento prematuros y a los regímenes

correspondientes a las actividades docentes, científicas y tecnológicas y de retiro de

las fuerzas armadas y de seguridad".

ARTICULO 2º Dejase sin efecto los

incisos "h", "k" y "w" del artículo 20 de la Ley de Impuesto a las Ganancias

(TO 1997) y sus modificaciones

ARTICULO 3º Incorpórese como

inciso i) del artículo 81 de la Ley de Impuesto a las Ganancias (TO 1997) y sus

modificaciones el siguiente:

"Inciso i) Los sujetos personas físicas y

sucesiones indivisas podrán deducir el importe de los alquileres en concepto de

casa habitación del contribuyente hasta la suma de PESOS TREINTA Y SEIS MIL

($36.000)"

ARTICULO 4º Sustituyese el

artículo 25 de la Ley de Impuesto a las Ganancias (TO 1997) y sus

modificaciones por el siguiente

"Artículo 25 -Los

importes a que se refiere el artículo 23 serán fijados anualmente considerando la

variación de la Remuneración Imponible Promedio de los Trabajadores -RIPTE-

tomando el crecimiento interanual del índice al mes de Noviembre de modo tal que

el ajuste entre en vigencia en Enero de cada año.

Cuando la Administración Federal de

Ingresos establezca retenciones del gravamen sobre las ganancias comprendidas

en los incisos a), b), c) y f) del artículo 79, deberá efectuar, con carácter provisorio,

las actualizaciones de los importes mensuales de acuerdo con el procedimiento que

en cada caso dispone el presente artículo. No obstante, los agentes de retención

podrán optar por practicar los ajustes correspondientes en forma trimestral.

La Administración Federal de Ingresos

Públicos podrá redondear hacia arriba en múltiplos de DOCE (12) los importes que

se actualicen en virtud de lo dispuesto en este artículo."

ARTICULO 5º Derogase el artículo

4º de la Ley 26.731.

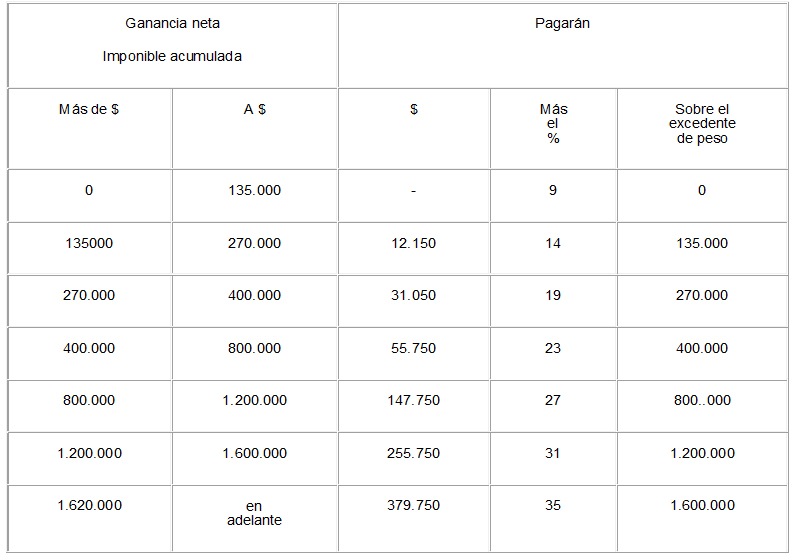

ARTICULO 6º Sustituyese la

escala del artículo 90 de la Ley de Impuesto a las Ganancias (TO 1997) y sus

modificaciones por la siguiente

ARTICULO 7º - De forma.

FUNDAMENTOS

Señor presidente:

Señor Presidente

El impuesto sobre los ingresos de los

trabajadores ha desatado un amplio debate, donde la no actualización de sus

escalas llevaron a que se terminara cuestionando la legitimidad del mismo.

El impuesto a las ganancias, tiene un

componente de carácter no solo progresivo, sino fundamentalmente solidario, el

20% del mismo va a la Seguridad Social, por lo tanto, es fuertemente redistributivo.

En los últimos años, dicho concepto representa aproximadamente el 13% de los

ingresos de la Administración Nacional de la Seguridad Social (ANSES), y alcanza

para abonar las erogaciones correspondientes a las asignaciones familiares -

superando incluso ampliamente el monto de este rubro según de qué año se trate-.

Por esa razón el mismo no puede perder

su progresividad, esta pensado para que pagan más los que más tienen y por lo

tanto no puede estar achatada la pirámide y pagar el mismo porcentaje un

trabajador que un banquero.

Con el fin de colocar en el justo término

este tributo, que afecta solo al 10% de los trabajadores y a pesar de ello, los

representantes de los sectores más concentrados de la economía quieren

eliminarlo, porque prefieren impuestos como el IVA donde pagan menos los que

mayor capacidad de atesoramiento tienen, hemos venido a realizar esta

propuesta.

Entendemos por objetivo retomar el

control legislativo sobre la política tributaria referente al Impuesto, adecuando los

importes establecidos en el artículo 23 y fijando una nueva escala de acuerdo a lo

dispuesto en el artículo 90 de la ley.

A través de la ley 26.731 de fecha

27.12.2011, el Congreso Nacional delegó facultades en el Poder Ejecutivo

Nacional para que pueda incrementar los montos previstos en el artículo 23 de la

Ley de Impuesto a las Ganancias, en orden a evitar que la carga tributaria del citado

gravamen neutralice los beneficios derivados de la política económica y salarial

asumidas.

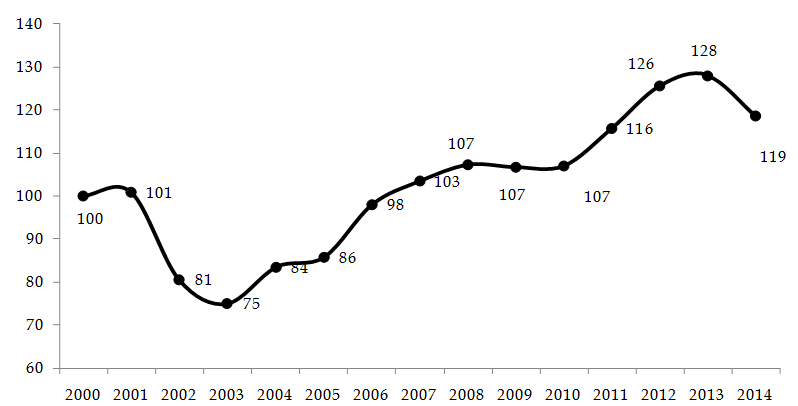

Como es ampliamente sabido, a partir de

2003 se inicia un proceso de recomposición del salario real, desde los mínimos

niveles registrados luego de la mega devaluación de 2002. A los fines de identificar

este comportamiento, adjuntamos el siguiente gráfico donde muestra la evolución

del salario real desde el año 2000 hasta 2014.

Gráfico 1: Evolución real de la Remuneración

Imponible Promedio de los Trabajadores Estables (RIPTE) (1) .

Fuente: Secretaría de Seguridad Social, MTEySS, INDEC y

Dirección Provincial de Estadísticas de San Luis.

Se observa que entre el año 2000 y el

2014, el incremento en el poder adquisitivo del salario ha sido de aproximadamente

20%. Sin embargo, el año donde los trabajadores han logrado el nivel máximo de

salario real ha sido en el 2013. Esperando que las paritarias logren mantener o

incrementar el poder adquisitivo de los salarios, el congelamiento de los montos de

las escalas correspondientes al impuesto a las ganancias, va a producir el efecto de

caída del salario para los trabajadores alcanzados por el tributo.

No solo entendemos que a la fecha, el

ejercicio de estas facultades delegadas al PEN, no ha solucionado totalmente la

pérdida de valor que han sufrido algunos sectores de trabajadores en función de la

incidencia que tiene el impuestos las ganancias sobre sus salarios, sino que

además creemos que con la aplicación del Decreto 1242/2013 se han verificado en

la práctica diaria, algunas situaciones de desigualdad entre los contribuyentes y

también pérdidas de recaudación que afecta al Estado en algunos casos puntuales.

En función de ello resulta necesario

adecuar los importes del mínimo no imponible y deducciones de carga de familia y

la deducción especial contempladas en el artículo 23 de la ley, pues la filosofía que

subyace en dicha previsión legal es justamente el sostenimiento de los gastos de

sustento personal del contribuyente y de los integrantes de la unidad familiar a su

cargo, constituyendo un piso que garantiza su subsistencia y desenvolvimiento, y

que como tal, reviste carácter alimentario.

Por otra parte también es necesario

adecuar las escalas del artículo 90 de la Ley del Impuesto a las Ganancias, pues

desde el año 1999 (ley 25.239) estas cifras han sido ajustadas proporcionalmente

menos que lo que aumentado el salario promedio y también el costo de vida.

Estas cuestiones no sólo agravian los

derechos de los contribuyentes que ven incrementada la presión tributaria real por

aumentos en sus ingresos nominales, que en la mayoría de los casos no han

absorbido los efectos mencionados, sino que afecta notoriamente el mercado

laboral, desalentando la oferta de trabajo, especialmente el de mayor calificación.

Esta falta de adecuación del impuesto, hizo que se haya perdido parte de la

progresividad que este tributo tiene dentro del Sistema Tributario.

El proyecto que estamos presentando,

actualiza los importes de las deducciones del artículo 23 y la escala del artículo 90

empleando el índice RIPTE - Remuneración Imponible Promedio de los

Trabajadores, que considera la remuneración sujeta a aportes y contribuciones con

destino al Sistema Integrado Previsional Argentino (SIPA). Surge del cociente de la

masa salarial y la cantidad de trabajadores estables que figuran en las nóminas de

las declaraciones juradas presentadas por los empleadores. De esta forma incluye a

la totalidad de trabajadores registrados, tanto públicos como privados. Sabiendo que

el impuesto a las ganancias se circunscribe a este universo de trabajadores,

actualizar los montos y escalas en función de la evolución de este indicador es más

apropiado. En contraposición, el índice general de salarios del Instituto Nacional de

Estadísticas y Censos (INDEC) contempla en dicha evolución los salarios de los

trabajadores registrados y no registrados. La incorporación de este último universo

afecta al promedio salarial, el cual refleja una evolución menor al del RIPTE en

virtud de que el crecimiento de la remuneración de los no registrados ha sido

inferior. Este índice, se estima a tomando una muestra, por lo que el RIPTE al

abarcar al universo completo de asalariados registrados refleja mejor los cambios

salariales en este universo

Se incorpora como una nueva deducción

el alquiler de vivienda por parte de los contribuyentes que son inquilinos,

reimplantando de este, modo una deducción que estaba incorporada en la LIG hasta

el año 1985 y que fue derogada por la ley 23.260.

Asimismo, se impone equiparar el

tratamiento de las rentas netas obtenidas por la prestación de servicios derivada del

ejercicio de profesiones liberales y oficios, independientemente de que ésta se

realice en relación de dependencia o como trabajo autónomo, pues tanto de una

como de otra forma ambos ingresos obtenidos, lo son como consecuencia del

trabajo personal de quien lo presta, y revisten, tanto uno como otro, carácter

alimentario, pues la contraprestación que perciben por tales prestaciones no difiere

en su sustancia del salario o sueldo que reciben quienes trabajan en relación de

dependencia.

Esta afirmación, tiene sólidos

antecedentes legales, doctrinarios y jurisprudenciales

Así surge

categóricamente del propio Código Civil cuando en su artículo 1.627 cuando reza:

"El que hiciere algún trabajo, o prestare algún servicio a otro, puede demandar el

precio, aunque ningún precio se hubiese ajustado, siempre que tal servicio o trabajo

sea de su profesión o modo de vivir."

En idéntico sentido se ha

expresado de forma indubitable la jurisprudencia sentando la impecable doctrina de

que "...por vía de principio, los honorarios tienen carácter de alimentario, desde que

se trata de la contraprestación que reviven los profesionales independientes por el

ejercicio de su profesión y, en ese sentido, no difieren, en sustancia, de los sueldos

o salarios que perciben quienes trabajan en relación de dependencia" ( Confr.

CNACCF sala II 17/8/90 Lowenstein, Alfredo"; Íd. CNACA Sala IV "Deniz Antonio"

4/7/90; "Ecomec Sa C/Ypf" 22/5/90; entre muchos otros).

No existe razón alguna que justifique

mantener la actual discriminación que se produce contra una gran masa de

profesionales, que en muchos casos, expulsados del mercado laboral como

consecuencia de la crisis de principios de siglo, debieron reorientar su actividad al

ejercicio liberal de su profesión, y que aún cuando por sus ingresos netos

evidencian idéntica capacidad contributiva a la de aquellos que ejercen su arte y su

ciencia en relación de dependencia, deben soportar una muy superior presión

fiscal.

Si en algún momento esto estuvo ligado

a las dificultades de control del fisco sobre estos contribuyentes, los avances de los

últimos años (desde el cruce de información a la factura electrónica) han despejado

esa posibilidad y los han equiparado con los trabajadores por cuenta ajena.

Asimismo el proyecto deroga las

exenciones sobre renta financiera, de manera de eliminar un privilegio sobre la

especulación financiera, ligada a generar un mercado de capitales doméstico, pero

que la realidad no convalidó.

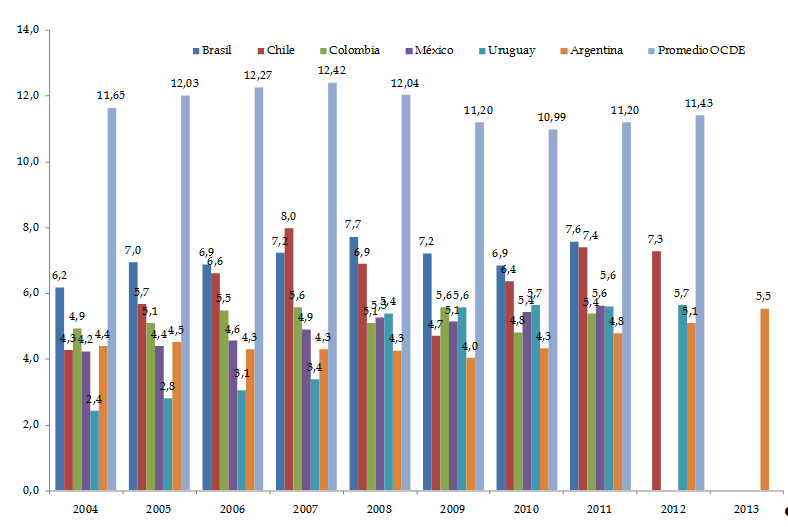

Al mismo tiempo, nos parece interesante

mostrar la incidencia que tiene el impuesto a las ganancias en otros países de

Región, la UE y la Argentina (gráfico 2).

De allí se desprende que desde 2004 la

tendencia respecto a la participación del impuesto a las ganancias sobre el Producto

se ha ido incrementando, con excepción del año 2009 como consecuencia de la

crisis internacional que afectó a varias economías.

A su vez, se puede identificar que los

que los países que poseen mayor recaudación del impuesto en relación al PBI en la

mayor parte del período son Brasil (2) , Chile y Colombia. Por otra parte, se observa

que la participación del tributo en Argentina no sólo crece en línea con los otros

países sino que el porcentaje es bastante menor en relación los mencionados

precedentemente. Finalmente, se advierte una notable diferencia en torno al valor

que implica el impuesto para los países pertenecientes a la OCDE -en su mayoría

desarrollados- en contraposición con los latinoamericanos, siendo que en el primer

caso el peso de este tributo en el PBI supera el 11% prácticamente a lo largo de

toda la serie. En el caso particular de nuestro país, se advierte que el peso de

ganancias en el PBI es la mitad que los países de la OCDE.

Gráfico 2: Impuesto sobre ingreso, utilidades y

ganancias de capital como porcentaje del Producto Bruto Interno (PBI).

Fuente: Estadísticas de la CEPAL y de la Organización

Económica para la Cooperación y el Desarrollo (OCDE). Secretaría de Hacienda del MECON para

Argentina

Por último, en relación al costo fiscal

asociado con los cambios que esta ley conllevaría, cabe destacar que la eliminación

de las exenciones contenidas en los incisos mencionados en el artículo 2 de la

presente ley contribuirá a compensar la actualización del esquema del impuesto. La

Ley de Presupuesto de la Administración Nacional para el año 2015, cuando se

refiere a los gastos tributarios, calcula que se obtendrían ingresos por

aproximadamente $16.000 millones en concepto de intereses de títulos públicos, de

depósitos en entidades financieras y de Obligaciones Negociables percibidos por

personas físicas.

| Firmante | Distrito | Bloque |

|---|---|---|

| SANTIN, EDUARDO | BUENOS AIRES | MOVIMIENTO NACIONAL ALFONSINISTA |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Trámite en comisión (Cámara de Diputados)

| Fecha | Movimiento | Resultado |

|---|---|---|

| 29/11/2016 | INICIACIÓN DE ESTUDIO | Aprobado sin modificaciones con dictamen de mayoría y dictamen de minoría |