Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 2809-D-2015

Sumario: HORTALIZAS, PLANTAS, RAICES Y TUBERCULOS ALIMENTICIOS Y DERIVADOS; FRUTOS Y FRUTAS COMESTIBLES Y DERIVADOS; CAFE, TE, YERBA MATE Y ESPECIAS; Y BEBIDAS, LIQUIDOS ALCOHOLICOS Y VINAGRES. SE ELIMINAN LOS DERECHOS DE EXPORTACION.

Fecha: 19/05/2015

Publicado en: Trámite Parlamentario N° 52

El Senado y Cámara de Diputados...

El Senado y Cámara de

Diputados de la Nación,...

Artículo 1º -Elimínense los derechos de

exportación aplicables a las mercaderías comprendidas en las posiciones arancelarias de los

Capítulos 7, 8, 9, 20, 21 y 22 de la Nomenclatura Común del MERCOSUR (N.C.M.).

Artículo 2º - Exímase de las obligaciones de la

Resolución General AFIP 3252/2012 y sus modificatorias, a todas las operaciones de importación

realizadas por personas de existencia visible o ideal de bienes de capital, equipos especiales o

partes o elementos componentes de dichos bienes, y de los insumos cuyo destino sea la

producción de mercaderías comprendidas en los capítulos de la Nomenclatura Común del

MERCOSUR (N.C.M.) detallados en el artículo 1º.

Reintegros del IVA a las exportaciones

Artículo 3º - Los créditos obtenidos por los

gobiernos provinciales en su carácter de cesionarios de Micro, Pequeñas y Medianas empresas

comprendidas en los extremos de los artículos 1º y 2º de la Resolución SEPyME nº 50/2013, con

origen en el régimen de las Resoluciones Generales AFIP Nos 2000/06 y 3397/12 se detraerán en

su totalidad de la determinación establecida en el artículo 2º de la Resolución General 4.207/96

de Dirección General Impositiva en tanto se haya verificado su pago o compensación entre la

provincia y el cedente.

Artículo 4°: Comuníquese al Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

Señor presidente:

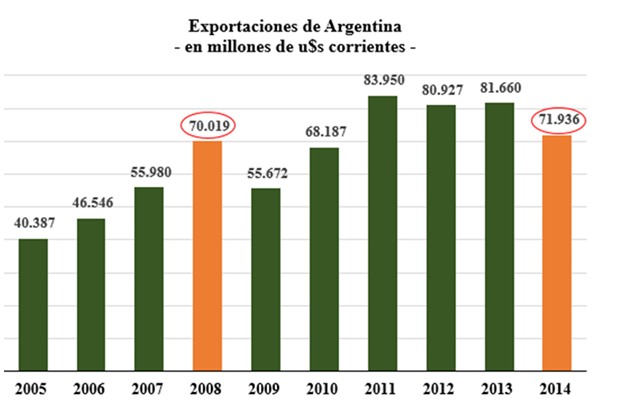

La economía argentina sufre una pérdida de competitividad

internacional que ha impactado fuertemente en el sector exportador. Según el Ministerio de Economía las

exportaciones se encuentran en el mismo nivel del año 2008 y con una caída del 14,3% respecto del máximo

alcanzado en 2011 con posterioridad a la crisis internacional del año 2009.

Fuente: en base a MECON -

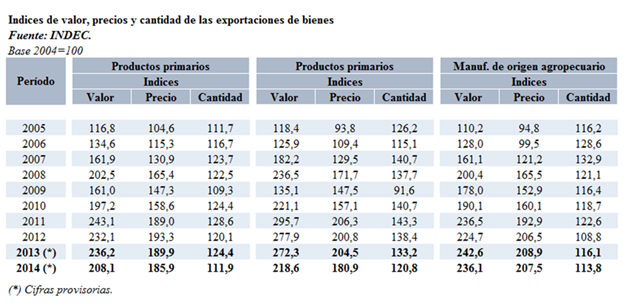

La desagregación de los índices de valor, precio y cantidad publicados

por la Secretaría de Política Económica y Planificación del Desarrollo del Ministerio de Economía y Finanzas pone

en evidencia que a pesar de contar en 2014 con precios superiores al año 2008 y similares al 2011, el índice de

cantidades se encuentra al mismo nivel del año 2005, con una caída de 13% respecto de 2011.

Diversos factores derivados de la política económica del gobierno

nacional se combinan para arribar a los resultados descriptos y han motivado la búsqueda de soluciones -parciales- a

los efectos que la pérdida de competitividad impone sobre las economías regionales.

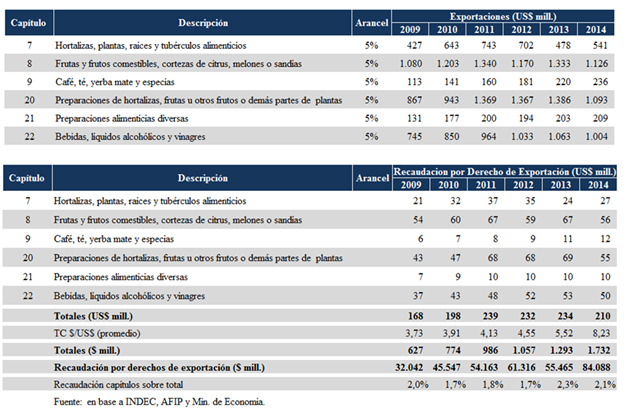

Recaudación por derechos de exportación aplicables

a las mercaderías comprendidas en las posiciones arancelarias de los Capítulos 7, 8, 9, 20, 21 y 22 de la

Nomenclatura Común del MERCOSUR (N.C.M.).

La aplicación de derechos de exportación representa una carga que, en

el caso de las economías regionales, evidencia la disparidad de fuerzas entre los operadores de comercio exterior y

los productores. En cualquier mercado se producen movimientos en pos de trasladar a un tercero el impacto de la

política tributaria y, en el caso del sector primario ello deriva en una disminución del precio pagado por su

producción del orden del 15 al 25% según el bien del que se trate, lo cual evidencia que una medida de carácter

tributaria como la aplicación de los derechos tiene un impacto distorsivo en el funcionamiento de los mercados

mucho más valiosa que la eventual ganancia fiscal.

La eliminación de los derechos a la exportación de los bienes definidos

en los capítulos del artículo 1ero del proyecto tendría un costo fiscal irrelevante en términos de pérdida de la

recaudación total por derechos de exportación (2% promedio para el período 2009-2014) es ese el mejor argumento

posible para revertir de pleno derecho esta severa distorsión en el funcionamiento de los mercados.

La restricción de la Resolución General AFIP 3252/2012

Desde enero de 2012 la Resolución General AFIP 3252/2012 afectó

fundamentalmente a diversas industrias que importan insumos, y también al sector inmobiliario, a la construcción y a

las agroindustrias que aportan dólares mediante las exportaciones, entre otros sectores.

Específicamente en materia de producción, la exigencia de equilibrar la

balanza comercial de cada productor que requiere divisas para la importación de insumos ha llevado a un creciente

desvío de comercio que reduce los márgenes y la competitividad. La modificación propuesta apunta a liberar cuellos

de botella que se han sucedido sin solución de continuidad en todo tipo de sector.

El problema del atraso en los reintegros del IVA a las

exportaciones

Uno de los obstáculos más relevantes que enfrentan las PyMEx

(Pequeñas y Medianas Empresas Exportadoras) de las provincias es el del atraso en el recupero del IVA a las

exportaciones. En tal sentido, en la práctica se presentan importantes demoras y dificultades para concretar dichos

reintegros. Ello ha llevado a la búsqueda de soluciones dentro del marco normativo vigente para agilizar el proceso

de pago.

El artículo 3º del presente promueve formalizar la solución publicada

por el Lic. Félix Piacentini a partir del trabajo "Análisis y propuesta de solución a la problemática del retraso en el

reintegro del IVA a las exportaciones de las PyMEx salteñas" publicado por NOANomics en Julio de 2014. La

particularidad regional no es obstáculo alguno para su generalización y en ese sentido el artículo 3º del presente

busca receptar acabadamente la formulación teórica ensayada la cual, bajo ningún punto de vista contradice las leyes

vigentes sino que brinda un entorno de previsibilidad y mejora de competitividad a la actividad exportadora

PyME.

Tal como lo establece el artículo 43 de la Ley del IVA (N° 23.349), a

través de una modificación agregada en el 2001, "Los exportadores tendrán derecho a la acreditación, devolución o

transferencia a que se refiere el segundo párrafo del artículo precedente con el sólo cumplimiento de los requisitos

formales que establezca la AFIP, ello sin perjuicio de su posterior impugnación cuando a raíz del ejercicio de las

facultades de fiscalización y verificación previstas en los artículos 33 y siguientes de la Ley Nº 11.683, texto

ordenado en 1998 y sus modificaciones, mediante los procedimientos de auditoría que a tal fin determine el citado

Organismo, se compruebe la ilegitimidad o improcedencia del impuesto facturado que diera origen a la aludida

acreditación, devolución o transferencia". A su vez, el título I de la Resolución General 2000/06 de AFIP (artículos 1

a 32) determina una tramitación del reintegro en forma inmediata y sin fiscalización previa mediante simple

presentación electrónica de información sobre operaciones y tributos generados por éstas, siendo necesario además el

dictamen de contador público independiente estipulado por el artículo 43 mencionado precedentemente.

Este esquema es rápido e implica que primero se reintegre y luego se

realice una fiscalización ex post. Mientras los exportadores logren ser encuadrados en este esquema no surgen

mayores complicaciones. Sin embargo, el título IV de la RG 2000 determina exclusiones para acceder al recupero

rápido encuadrado en el título I.

Las dificultades surgen a partir de la Resolución General 3397/12 que

agrega las siguientes exclusiones:

- Quienes "registren deudas líquidas y exigibles por cualquier concepto

correspondientes a sus obligaciones impositivas y/o previsionales y/o aduanera ante esta Administración Federal, al

momento de la presentación a que se refieren los Artículos 13 o, en su caso, 14".

Propuesta de solución al problema

Una solución ideal sería, obviamente, que el sistema de recupero

funcione como debería y con plazos ágiles. Incluso con los tiempos actuales, para los exportadores puros ayudaría

que pudiera netearse el IVA retenido a proveedores con el que se recuperará, en lugar de tener que pagarlo primero

para tramitar el reintegro luego. Al decir de los productores, esta opción aliviaría sustancialmente el costo financiero

de la exportación, aun cuando el IVA generado por el valor que agrega el exportador a sus insumos padezca de las

demoras actuales.

Ahora bien, desde un punto de vista realista se puede asumir que si no

se llevan a cabo las soluciones más razonables e inmediatas difícilmente se pueda aspirar a los cambios más

complejos, concluyendo entonces que no existe mucha voluntad por parte de la AFIP o el Poder Ejecutivo Nacional

(PEN) de avanzar hacia un esquema rápido y eficiente.

En la práctica muchos exportadores transfieren el crédito fiscal en

concepto de reintegro del IVA a las exportaciones a un tercero a un costo que oscila entre el 5% al 7% del monto

aprobado por la AFIP. Aunque es una posibilidad de reducir los tiempos (de 2 a 3 meses), las mayores demoras se

originan desde la solicitud de la fiscalización hasta la aprobación del monto a recuperar, por lo que resulta en un

paliativo parcial que además tiene un costo financiero adicional (el descuento del porcentaje mencionado).

Por ello urge considerar alternativas que morigeren el impacto negativo

de los retrasos en los reintegros sobre los exportadores locales que se traslada a una menor competitividad de las

provincias en el mundo, en especial del segmento PyMEx que es el que más los sobrelleva. Y es aquí donde los

gobiernos provinciales pueden, a pesar de ser una problemática de jurisdicción nacional, asistir a sus exportadores

mediante una política económica activa de órbita provincial.

La propuesta consiste en que los exportadores PyME (o las PyMEx) de

las provincias puedan ceder o transferir los montos tramitados ante la AFIP en concepto de reintegro del IVA a sus

exportaciones a sus respectivos Poderes Ejecutivos Provinciales (PEP). Como éstos no pagan impuestos nacionales

como IVA o Ganancias, pero sí realizan aportes a la seguridad social por sus empleados públicos, el crédito fiscal

ante la AFIP cedido por los exportadores podría ser aplicado al pago de sus obligaciones previsionales2.

Se recuerda que la cesión o transferencia a terceros está reglamentada

por el artículo 43 de la Ley del IVA N° 23349/97 que establece que "el saldo resultante les será acreditado contra

otros impuestos a cargo de la AFIP o, en su defecto, le será devuelto o se permitirá su transferencia a favor de

terceros responsables, en los términos del segundo párrafo del artículo 29 de la Ley Nº 11.683, texto ordenado en

1998 y sus modificaciones".

A su vez, a través de la RG 2000/06 de la AFIP (artículo 26) se dispuso

un "procedimiento que, si bien no recibe la denominación de "compensación", funciona como si lo fuera y permite

que el contribuyente acreedor del recupero del impuesto al valor agregado pueda utilizar dicho crédito para cancelar

sus obligaciones en materia de recursos de la seguridad social. Para ello, el responsable debe firmar con el fisco un

convenio, para que una vez que le sea acordado el recupero, el mismo sea cobrado por el fisco al sólo efecto de

imputarlo a la cancelación de las referidas obligaciones del mismo contribuyente por recursos de la seguridad

social". Este procedimiento y el modelo de convenio figuran en el artículo 37 y Anexo XII de la RG 1351 AFIP del

2002.

Cabe aclarar que la mencionada cesión (de exportadores hacia los PEP)

sólo puede hacerse legalmente efectiva una vez que la AFIP apruebe la solicitud de reintegro de IVA a las

exportaciones, por lo que una manera de superar esta demora, que como se ha mencionado es la más extensa, es que

el exportador garantice de alguna forma lo montos solicitados a la AFIP. Esta garantía a favor de los PEP puede

constituirse de la forma que éstos consideren pertinentes y a su satisfacción, pero las opciones pueden abarcar

instrumentos como seguros de caución o garantías menos sofisticadas como pagarés. De esta manera la garantía

podría ser ejecutada por los gobiernos provinciales en caso de que la AFIP finalmente decidiera que el reintegro al

exportador no correspondiera, abriéndose la posibilidad de que el exportador cubriera alguna diferencia ante la

eventualidad de que ese organismo determinara reintegros menores a los originalmente solicitados (en un plazo

determinado) para evitar dicha ejecución.

Como parte del trámite de reintegro ante la AFIP incluye la

obligatoriedad del exportador de presentar un dictamen de contador público independiente, que de alguna manera

implica una suerte de auditoría de los reintegros solicitados, las probabilidades de que las Provincias cubran

solicitudes fallidas y por ende ejecute garantías para recuperar esa cobertura resulta bastante baja.

Independientemente de ello las Provincias podrían también revisar, con los mismos criterios y requerimientos que la

AFIP, las solicitudes en su totalidad antes de proceder al adelanto de los recuperos para disminuir aún más las

chances de trámites fracasados.

También quedaría a criterio de los PEP la definición de PyMEx a ser

aplicada a las empresas pasibles de acogerse al régimen aquí propuesto. Por ejemplo, la adoptada por la Cámara de

Exportadores de la República Argentina (CERA) sólo considera como PyMEx a las empresas exportadoras con una

facturación anual total menor o igual a los US$ 36,2 millones anuales y con exportaciones menores o iguales a US$

9,3 millones. De acuerdo a este criterio, y según la estimación realizada por CERA para las empresas exportadoras

manufactureras, el IVA generado por las exportaciones PyME de Argentina en 2013 habría rondado los US$ 1.100

millones, cifra que se constituiría en el monto máximo a cubrir mediante la metodología propuesta si se asumiera un

escenario hipotético extremo de reintegros cero por parte de la AFIP. Como este tampoco es el caso, ya que muchos

reintegros son pasibles de cursarse por la vía rápida, y otros tantos son compensados por obligaciones tributarias, el

monto total anual temporalmente adelantado por las Provincias contra garantía sería muchísimo menor. También

dependerá de la cobertura geográfica y alcance sectorial de la medida, la definición de PyMEx asumida por cada

administración, etc.

Naturalmente los PEP poseen más canales de comunicación efectiva

con la AFIP que cualquier empresario PyMEx, lo que les permitiría acelerar la resolución favorable de las sumas

cedidas por los exportadores a su favor para así destinarlas al pago de sus propios compromisos previsionales.

El esquema expuesto es de fácil y rápida puesta en marcha, desde el

punto de vista legal y práctico, contando con la ventaja de que administrado correctamente tiene un costo fiscal

cercano a cero.

En este sentido, y sin comprometer recursos provinciales, el régimen de

adelanto de reintegros efectuado por las Provincias tendría un fuerte impacto sobre la competitividad de sus PyME

exportadoras, solucionando un problema que las afecta sustancialmente y que es uno de los escollos que les impide

alcanzar su pleno potencial exportador, sobre todo para aquéllas que están más alejadas de los puntos de salida al

exterior.

Por las razones expuestas, solicito a mis pares acompañen el proyecto

con su voto.

| Firmante | Distrito | Bloque |

|---|---|---|

| VAQUIE, ENRIQUE ANDRES | MENDOZA | UCR |

| PASTORI, LUIS MARIO | MISIONES | UCR |

| DE FERRARI RUEDA, PATRICIA | CORDOBA | UCR |

| GIMENEZ, PATRICIA VIVIANA | MENDOZA | UCR |

| BURYAILE, RICARDO | FORMOSA | UCR |

| RICCARDO, JOSE LUIS | SAN LUIS | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| AGRICULTURA Y GANADERIA (Primera Competencia) |

| COMERCIO |

| PRESUPUESTO Y HACIENDA |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | SOLICITUD DE SER COFIRMANTE DEL DIPUTADO RICCARDO JOSE LUIS (A SUS ANTECEDENTES) |