Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 2458-D-2006

Sumario: IMPUESTO SOBRE LOS BIENES PERSONALES, LEY 23966: MODIFICACION.

Fecha: 11/05/2006

Publicado en: Trámite Parlamentario N° 48

El Senado y Cámara de Diputados...

Modificación del régimen de Impuesto a las Bienes Personales

ARTICULO 1º - Sustitúyase el artículo 24º de la Ley de Impuesto Sobre los Bienes Personales Nº 23.966, texto ordenado en 1997 y sus modificaciones, por el siguiente;

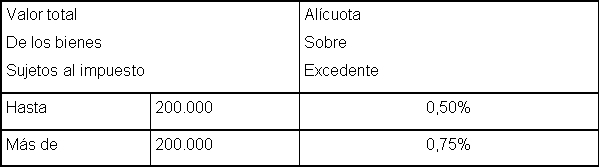

"art. 24º.- No estarán alcanzados por el impuesto los sujetos indicados en el inciso a) del artículo 17 cuyos bienes, valuados de conformidad a lo dispuesto en los artículos 22 y 23, resulten iguales o inferiores a DOSCIENTOS MIL PESOS ($ 200.000.-)

ARTICULO 2º - Sustitúyase el artículo 25º de la Ley de Impuesto Sobre los Bienes Personales Nº 23.966, texto ordenado en 1997 y sus modificaciones, por el siguiente;

"art. 25º.- El gravamen a ingresar por los contribuyentes a que se alude en el artículo anterior, surgirá de la aplicación, sobre el valor total de los bienes sujetos al impuesto, excluidas las acciones y participaciones en el capital de cualquier tipo de sociedades regidas por la Ley 19.550, con excepción de las empresas y explotaciones unipersonales, cuyo monto exceda del establecido en el artículo 24, de la alícuota que para cada caso se fija a continuación:

Los sujetos de este impuesto podrán computar como pago a cuenta las sumas efectivamente pagadas en el exterior por gravámenes similares al presente que consideren como base imponible el patrimonio o los bienes en forma global. Este crédito sólo podrá computarse hasta el incremento de la obligación fiscal originado por la incorporación de los bienes situados con carácter permanente en el exterior.

A los efectos previstos en el párrafo anterior, se presume de derecho -sin admitir prueba en contrario - que las acciones y/o participaciones en el capital de las sociedades regidas por la Ley 19.550, cuyos titulares sean sociedades, cualquier otro tipo de persona de existencia ideal, empresas, establecimientos estables, patrimonios de afectación o explotaciones, domiciliados, radicados o ubicados en el exterior, pertenecen de manera indirecta a personas físicas domiciliadas en el exterior o a sucesiones indivisas allí radicadas.

Las sociedades responsables del ingreso del gravamen tendrán derecho a reintegrarse el importe abonado, incluso reteniendo y/o ejecutando directamente los bienes que dieron origen al pago".

ARTICULO 3º - Comuníquese al PODER EJECUTIVO NACIONAL

FUNDAMENTOS

Señor presidente:

Venimos a someter a su consideración el adjunto Proyecto de Ley mediante el cual se propone modificar la normativa de la Ley Nº 23.966 del Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus modificatorias.

Como primera medida se propicia una actualización del valor nominal del mínimo exento contemplado en la normativa vigente. Dicha actualización procede como resultado del impacto del proceso inflacionario y la consiguiente necesidad de preservar del alcance del impuesto a los patrimonios reales de pequeña escala. Atento a la situación expuesta se propone elevar el mínimo exento de $ 102.300 a $ 200.000.-

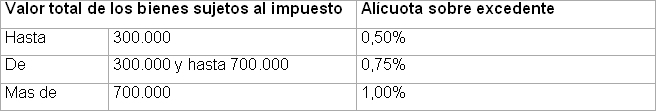

El estado actual de la estructura del impuesto a los bienes personales se sintetiza en el siguiente cuadro:

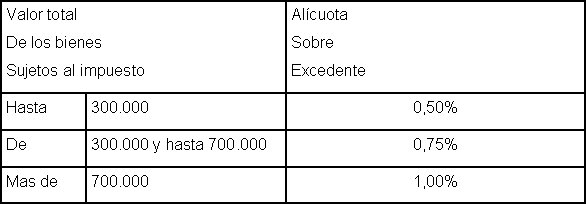

Ante esta situación también se propicia una reforma, específicamente una modificación de los tramos y las alícuotas contributivas con el propósito de otorgar un perfil de mayor progresividad al impuesto. Precisamente, se trata de adecuar el impuesto sobre los bienes personales de manera tal que opere como un verdadero impuesto a la riqueza.

En esta dirección la reformar de la estructura del impuesto consiste:

Dentro de los justificativos que existe en la doctrina fiscal, el impuesto sobre los bienes personales tiene entre sus propiedades la de relacionarse con la capacidad de pago del individuo, de ahí la importancia de las modificaciones que se proponen. En este caso, la propuesta tiene como objetivo enfrentar el problema de la desigualdad en dos frentes. Por un lado, actualizando el valor monetario del mínimo no imponible, de modo de evitar que resulten gravados personas o familias que sólo cuenta con patrimonios básicos para la vida. Por el otro lado, mediante una modificación de los tramos y alícuotas, con el objetivo de aumentar la carga contributiva sobre los patrimonios más altos.

Además, este tipo de impuestos, como bien destaca Richard Musgrave (1) , conforman un componente importante dentro de la estructura impositiva de un país. En tal sentido, sirve como complemento del impuesto sobre la renta en lo que refiere al tratamiento de las rentas del capital. En este punto Musgrave destaca la relevancia que tiene en los países en vías de desarrollo, ante la debilidad de los esquemas con los que se gravan las rentas del capital.

Asimismo, el aumento sostenido de la recaudación tributaria de los últimos años y la vigencia de altos niveles de superávit fiscal constituyen un ambiente positivo favorable para avanzar en la revisión de las distorsiones que imperan en el sistema tributario. En tal sentido, de aprobarse las modificaciones aquí propuestas, se habrá de promover una mayor equidad en la distribución de la carga del tributo y una mayor progresividad a la matriz fiscal del Estado Argentino.

Por las razones expuestas, solicitamos la aprobación del presente proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| PEREZ, ADRIAN | BUENOS AIRES | ARI |

| CARRIO, ELISA MARIA AVELINA | CIUDAD de BUENOS AIRES | ARI |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |