Proyectos »

Proyectos »

PROYECTO DE TP

Expediente 0338-D-2006

Sumario: IMPUESTO A LAS GANANCIAS, LEY 20628: MODIFICACIONES SOBRE MINIMO NO IMPONIBLE Y MONTOS DEDUCIBLES.

Fecha: 07/03/2006

Publicado en: Trámite Parlamentario N° 5

El Senado y Cámara de Diputados...

Artículo 1º. Ajústese el mínimo no imponible y todos los montos deducibles del Impuesto a las Ganancias comprendidos en el artículo 22, artículo 23 incisos a), b) y c) y artículo 81 incisos a), b), d) y e) de la Ley 20.628 por la inflación registrada (medida por la variación en el IPC) desde el 31 de Diciembre de 2001 al 31 de Diciembre de 2005.

Artículo 2º. Elimínense las exenciones previstas en los incisos h) y w), del artículo 20 de la Ley 20.628.

Artículo 3º. Quedan sujetas al gravamen de esta Ley las personas físicas que dependan del Poder Judicial de la Nación y de cada uno de los Poderes Judiciales provinciales.

Artículo 4º. Agréguese como segundo párrafo del inciso g) del artículo 93 lo siguiente: "El 50% (cincuenta por ciento) del monto obtenido por las operaciones de compraventa, cambio, permuta o disposición de acciones, bonos y demás títulos valores obtenidos por personas físicas, jurídicas y sucesiones indivisas beneficiarios del exterior.

Artículo 5º. Comuníquese al Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

La historia que debe modificarse.

El artículo 75 inciso 2 de la Constitución Nacional, artículo este correspondiente a las atribuciones del Congreso, específicamente establece que puede "imponer contribuciones directas, por tiempo determinado, proporcionalmente iguales en todo el territorio de la Nación, siempre que la defensa, seguridad común y bien general del Estado lo exijan".

Sostuvimos en Diciembre de 2005, que era imprescindible, al tratar una nueva prórroga de un impuesto que surgiera en 1932 por un gobierno de facto y fuera convalidado en 1934 por el Congreso de la Nación, evitar que se vuelva a consolidar el origen inconstitucional que tiene este tributo que le corresponde sólo a las provincias y que permanentemente, con diferentes argumentos y también en desiguales circunstancias, se continuó utilizando el mismo recurso de hacer algo que el propio texto constitucional sólo acepta como temporario.

Esta atribución mal tomada por los diferentes gobernantes nacionales de las distintas fuerzas políticas argentinas y también de las fuerzas militares en distintos momentos, ha servido sólo para ir consolidando un país unitario en detrimento del federalismo escrito en la Constitución Nacional.

Ese mal comienzo en 1932, propio de un gobierno de facto que ignoró la Carta Magna, que fue convalidado a los dos años por las fuerzas políticas que gobernaron la Argentina en la llamada "Década Infame", y que generó el primer Régimen de Coparticipación en nuestro país, sólo sirvió para el apoderamiento por parte del Estado Nacional de una renta que no le corresponde, y comenzó a partir de ese momento la subordinación financiera de las provincias argentinas que subsiste, con mayor profundización, hasta el día de hoy.

Desde ese instante en adelante el Estado Nacional ha invadido las jurisdicciones provinciales a través de diferentes pactos o convenios que fueron eliminando la capacidad de obtener recursos a dichas jurisdicciones, y de esta manera quien continúa apropiándose de rentas es la Nación, para dar lugar luego a la arbitrariedad y discrecionalidad en la devolución de esos tributos, en gran parte en función de los intereses en juego que las circunstancias políticas determinaran.

Por todo esto es que en ese momento consideramos que no debería estar tratándose, en una democracia plena, si así lo fuere, la prórroga de impuestos cuando la Constitución Nacional lo prohíbe, porque tanto nuestro caso particular como en el de cualquier legislador argentino, se viola el instrumento legal más importante de un país, al que juramos cumplir y por ende deberíamos evitar incurrir en ese defecto.

En esa oportunidad dijimos que sólo había una doble razón que podría habilitar este debate y su aprobación. En primer lugar que quedara expresamente establecido que era la última prórroga del ahora llamado Impuesto a las Ganancias, y en segundo término, concatenado a lo anterior, que se produzca una reforma tributaria y consecuentemente en el Régimen de Coparticipación Federal, en el plazo estipulado por el proyecto oficial, que permita replantear la distribución del ingreso no solamente entre las personas físicas o jurídicas de la vida privada, sino también entre las distintas jurisdicciones provinciales para que se logre lo que el mismo artículo 75 inciso 2 de la Constitución Nacional, en sus párrafos tercero y cuarto establece, donde se busca "un grado equivalente de desarrollo" para las diferentes provincias argentinas.

Del Impuesto a las Ganancias

Sobre la base del supuesto anterior, esto quiere decir considerando una etapa de transición, aceptamos el debate sobre la continuidad de este impuesto sólo por dos años más, pero intentando modificar las formas actuales en lo que hace a los Montos Deducibles en este impuesto y agregando, en lo que hace al fondo, actividades que hoy están exentas y que a nuestro criterio, indefectiblemente deben tributar a efectos de acercar recursos necesarios para el gasto público previsto.

Queremos con esto decir claramente que en ningún momento buscamos el desfinanciamiento de la estructura del Estado, sino en todo caso modificar y/o transferir a otros sectores de la sociedad lo que algunos dejarían de pagar.

Y esto si es una cuestión de fondo porque cuando hablamos de Montos Deducibles, llámese: mínimo no imponible; deducciones especiales; cargas de familia; etcétera, queremos decir restablecer un equilibrio perdido de la ecuación tributaria que existía hasta el momento de la devaluación.

No queremos expresar con esto que aquella ecuación ex-ante devaluación era perfecta, pero si mejor que la ex-post. Es decir se perdió el criterio de gravar según la capacidad contributiva, principio fundamental de este tributo, sino que por el contrario ahora se está gravando según la necesidad financiera del Estado y por ello mismo se está produciendo una exacción, fundamentalmente al trabajador, constituyendo a este tributo en un Impuesto al Trabajo en vez de un Impuesto a las Ganancias.

Es que la devaluación, hecho este violento desde el punto de vista monetario, producto de una crisis en la convertibilidad y por ende sin planificación alguna, trajo una alteración en todo el sistema de pecios relativos en la Argentina y que casualmente, como es costumbre en el sistema económico, el más perjudicado fue el Ingreso por Salarios.

Así tenemos que la devaluación, llevando tres a uno la anterior relación de paridad peso-dólar, produjo aumentos en la misma proporción en productos de importación, mejoras sustanciales a los exportadores, aumento en los costos de producción en general y, por todo ello un crecimiento en el "nivel general de precios", Inflación, de valores aproximados al 80% en estos casi cuatro años. Vale destacar al mismo tiempo que muchos aspectos específicos de la economía, es decir algunos bienes y servicios, aumentaron en porcentajes mucho mayores a esta cifra.

Es necesario decir a esta altura del análisis que los salarios que pagó el sistema durante este período, es decir en términos de economía de mercado, el precio del trabajo, apenas alcanzó o superó al índice de inflación no existiendo un real aumento de la capacidad adquisitiva desde el punto de vista económico-financiero y esto, sin considerar hasta el momento la cuestión tributaria.

¿Y que hizo el Estado en materia tributaria ante este aumento generalizado en todos los bienes y servicios que se transaccionan en el mercado interno y su vinculación con los tributos? Hizo muy poco o peor aún, en vez de mantener un tributo según igual capacidad contributiva que antes de la devaluación, se aprovechó de esas circunstancias y utilizó la estrategia de mantener el concepto de la convertibilidad para los montos deducibles de tal forma que no los modificó y sacó ventajas de la devaluación para hacer una gran diferencia cual si fuera un mero comerciante y no un Estado que debe velar por el equilibrio social, que en definitiva significa la protección de una sociedad.

Por ello es que no puede continuar el actual estado de situación, confiscatorio y depredador de las economías personales, en aras de lograr un superávit impuesto por el FMI, mientras hay sectores de la economía que obtienen importantes riquezas y que están exentos expresamente por ley de pagar impuestos.

El artículo 20 de la Ley 20.628 del Impuesto a las Ganancias, contra toda lógica de la progresividad impositiva tendiente a generar un sistema justo desde el punto de vista tributario, exime expresamente a las rentas financieras en el inciso h), teniendo en cuenta que hay 89 mil millones de pesos depositados en los bancos para este fin y también en su inciso w) exime de este tributo a las ganancias que provengan de compraventa de acciones y títulos valores, considerando que diariamente se negocian por aproximadamente 80 millones de pesos estos valores mobiliarios en el mercado correspondiente.

Por esto es que reiteramos que no queremos desfinanciar al Estado para cubrir las erogaciones, sobre todo con sentido social, sino que lo que queremos es complementar el Impuesto a las Ganancias Personales, tal cual hoy está y aplicar el Impuesto a las Ganancias Financieras y Especulativas que existen en la economía actual, porque de esta manera se cumpliría estrictamente con el más elemental de los principios de una política tributaria equitativa en donde: "el que más gana paga más y el que menos gana paga menos".

La forma de llevarlo adelante en la práctica sería la siguiente:

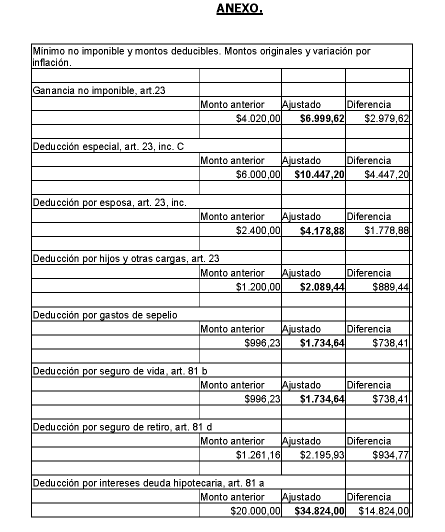

a) Montos Deducibles: para todos aquellos conceptos que históricamente y por ley se permite su deducción para determinar luego la Ganancia Sujeta a Impuesto, realizar un incremento igual al de la inflación ocurrida en la Argentina desde la devaluación hasta la sanción de esta Ley y cuya cifra es del 74,12% (1) .

b) Eliminar la exención de los incisos h) y w), cuyas rentas se incorporarían como ganancia imponible al total de los ingresos de cada contribuyente para compensar de esta forma la finalización del cobro del Impuesto al Trabajo, denominación esta en función de los montos deducibles actuales.

Existen diversos cálculos realizados para verificar si es posible el igualamiento de aplicar justicia con los montos deducibles y el nuevo gravamen sobre las Rentas Financieras, existiendo en todos ellos una gran similitud con lo que nunca podrá ser argumento el desfinanciamiento del Estado para impedir la aplicación del criterio aquí propuesto.

A esta altura de nuestro desarrollo creemos necesario y oportuno destacar que:

• No planteamos una oposición a la normativa tributaria.

• Ni al deber social de contribuir con tributos para una adecuada financiación del gasto social, pero sí nos oponemos a:

• La institucionalización de la inequidad fiscal como fuente del financiamiento del Estado.

• Al injusto reparto del peso de la carga de la recuperación y ajuste de las cuentas nacionales en aquellos que siempre han tenido menos, ganado menos y nunca se fueron del país.

• Pero especialmente aquella inequidad que se manifiesta en un tratamiento discriminatorio en desmedro de la fuerza laboral del país sin siquiera haber intentos de acciones de gravabilidad hacia la especulación financiera.

Es importante a esta altura enfatizar en el término equidad que tiene distintas acepciones, según la jerga popular, pero que sin embargo tanto desde la filosofía como del sentido estricto de la lengua castellana le asigna al término otras dimensiones que queremos explicar: en el primer aspecto, Regis Jolivet, quien fuera Decano de la Facultad de Filosofía de Lyón (Francia) nos enseña que se entiende que para la filosofía perenne, la equidad es "el sentimiento superior de justicia que tiende hacer cumplir las leyes en su espíritu, por encima y algunas veces contra la letra escrita en algunas leyes". Y para el diccionario de la Real Academia Española, el término equidad significa que es "la Justicia Natural" por oposición a la letra de la ley positiva.

Esto significa que el hecho de existir una legislación que fije tributos y exenciones no implica que exista equidad y por lo tanto se hace necesario imponer una justicia natural que reemplace a esta legislación positiva actual y mucho mejor será si lo realizáramos a través de una nueva disposición legal.

Un ejemplo que demuestra lo irregular no sólo de las exenciones y de la falta de equidad en el sistema tributario es el agregado del exceso de autonomía de un poder del Estado tomando decisiones que afectan al interés general y que lo hace sobre la base de entender que tiene un privilegio sobre el resto de los poderes y más aún sobre el resto de la sociedad.

Este es un caso extremo de inequidad sobre la base de una apariencia legal, como es la Acordada 20/96 del 11 de Abril de 1996 a través de la cual el Poder Judicial de la Nación rechaza el orden legal establecido respecto del Impuesto a las Ganancias declaró "la inaplicabilidad del artículo 1 de la Ley 24.631 en cuanto deroga las exenciones contempladas en el artículo 20, incisos p) y r) de la Ley 20.628, t.o. por dec. 450/86, para los Magistrados y funcionarios del Poder Judicial de la Nación".

Es necesario recordar que la Corte Suprema de Justicia que dictó esta Acordada fue la llamada de la "Mayoría Automática" y que la misma padeció o el juicio político o el destierro, y sin embargo le ha permitido hasta el momento a un sector de la sociedad argentina gozar del privilegio de no tributar, no sólo en perjuicio del resto de la población, sino también en perjuicio del mantenimiento de su propia actividad y obligando a que sea el resto del pueblo el que sufraga sus ingresos.

Como consecuencia, sugerimos:

c) la incorporación taxativa del gravamen sobre los que trabajan en el Poder Judicial.

Elusión impositiva.

Esta actitud del Poder Judicial se puede denominar sin ninguna duda como "elusión impositiva" puesto que sin modificar la ley y con una argumentación ventajosa para sí mismo evitan la exacción a que están sometidos como cualquier ciudadano, pero también pone en transparencia absoluta que existen siempre intentos de elusión, y hasta de evasión cuanto mayor sea la carga tributaria que existe sobre una sociedad.

Es que pareciera que hay algo que los legisladores oficialistas o gobernantes de turno ignoran, y es que el impuesto no es un derecho sino una obligación de pagar y por ende siempre trae una carga de preocupación en el contribuyente cuando el mismo no está dispuesto a un pago gracioso sino que sólo lo hace, y siempre es así, en función de la imposición desde el Estado.

Y esa preocupación está atada no sólo a que debe aportar de sus ingresos, disminuidos en la Argentina del 2006, en función de la devaluación ya mencionada, sino también porque la pregunta que siempre se hace un pagador hacia el Estado es ¿ en qué utiliza los fondos es sistema público? Y ¿ se vuelve en servicios en la misma proporción en que se aporta?

Evidentemente en nuestro país no es fácil medir el valor directo de la prestación de los servicios sino que además la sensación es que el Estado dilapida los recursos que le provee su pueblo a través de asistencialismo político, de alguna burocracia política bien paga, y en general de una ineficiente actividad administrativa.

Bajo estas condiciones y teniendo en cuenta la importante exacción que existe sobre la comunidad, la figura de elusión no solamente se acrecienta cuantitativamente sino que hasta se legitima porque no tiene una contrapartida adecuada a los valores aportados.

Vale la pena destacar a esta altura del desarrollo de estos fundamentos que, como nos enseña Antonio Margariti en su libro "Impuestos y Pobreza" (2) , los excesos impositivos, sin claros fundamentos y también sin precisa contraprestación, han provocado desde revoluciones, independencias, crisis políticas y, en tiempos muy modernos, caídas de gobernantes,.

En la Revolución Francesa fueron los Fermier, los cobradores de impuestos a las órdenes de Jean Baptiste Colbert de los primeros en ser decapitados en la famosa guillotina de aquellos tiempos. George Washington tuvo su mayor predicamento a partir de la rebelión en el puerto de Boston cuando se manifestaron en contra, entre otras cosas de los privilegios impositivos del Reino de Inglaterra y la imposibilidad tributaria en las tierras americanas.

En la Argentina de 1850 culminó en la batalla de Caseros no sólo una cuestión política entre unitarios y federales sino que una de las causas fundamentales de dicha confrontación estaba en el manejo monopólico de las rentas aduaneras por parte del puerto de Buenos Aires y en detrimento de las regiones interiores.

Y en la Inglaterra de los años 90 del siglo XX, Margaret Tatcher debió renunciar como Primera Ministro de ese país por una rebelión impositiva cuando intentó agregar un nuevo impuesto vinculado a las propiedades inmuebles que históricamente estuvieron desgravadas.

Es decir que la historia nos demuestra que por lo mismo que el impuesto no es un pago gracioso, ante el incremento de la presión tributaria, la primera etapa es el legítimo intento de elusión, y cuando se mantiene el avance contra los contribuyentes terminan produciéndose rebeliones, que para consistencia de los argumentos sostenidos, en la provincia de Santa Cruz en los principios de este año se produjo el hecho más violento de estos últimos tiempos cuya causa principal está basada en los problemas tributarios que tiene esa población.

El tributo a las ganancias en Argentina es anti-progresista.

Esta es la gran paradoja que tiene la política que se lleva adelante de impuesto a las ganancias en nuestro país puesto que se ha tornado un concepto infundado que con este impuesto el que más gana más paga.

Esto no se cumple hoy en día en la Argentina, fundamentalmente por la inequitativa distribución de la riqueza que existe y que también implica inequidad en la distribución de los ingresos, puesto que la estructura socioeconómica de la población demuestra terminantemente que el 20% más rico obtiene más del 50% de la renta nacional y el 40% más pobre se queda apenas con el 11,7% del ingreso.

Teniendo en cuenta que el impuesto a las ganancias es un porcentaje de los montos imponibles, y considerando que los sectores más acomodados de la sociedad tienen diversas formas de elusión impositiva más las exenciones ya mencionadas a las rentas financieras y de los títulos y valores, el 10% más rico contribuye con una proporción mucho menor que lo que gana, para realizar su aporte a la satisfacción de los gastos sociales.

Considerando que los más pobres no contribuyen en este impuesto, queda en consecuencia en los niveles medios de la sociedad el soportar la contribución necesaria para sufragar todos los gastos que el presupuesto de la nación demanda.

Esta es la paradoja, que al mantenerse los "mínimos no imponibles" en montos bajos, obliga al tributo a una masa cada vez mayor de aportantes y que termina siendo regresivo dado el límite de lo que aportarán las capas más ricas y opulentas de la sociedad en función de lo expresado anteriormente.

Ante ello, el modelo actual se transforma en anti-progresista puesto que para que cierre la ecuación que permita cubrir las erogaciones del Estado con impuestos, y repitiendo que son muy pocos los que tienen riqueza y por ello en proporción son los que menos aportan, el pedazo más grande de la torta de los gastos sociales debe estar inexorablemente ingresada por los sectores medios y bajos de la sociedad y de esta manera lo único que se logra es mantener el status quo de la sociedad.

Por esto es que se debe sustituir este mecanismo que se transforma en perverso, por la aparición de los verdaderos gravámenes sobre los ingresos de distinto tipo que suelen tener los sectores de mayor capacidad económica. De hecho los depósitos a plazo fijo voluminosos y las operaciones con títulos y valores en los mercados correspondientes, que corresponden a estos estratos de la sociedad, no sólo no están gravados, sino que además en general no son hechos por los sectores medios y bajos de un pueblo y por ello se transforma en exigencia en terminar con estas inequitativas exenciones que ya casi no existen en ninguna parte del mundo.

Si no se logra gravar las exenciones de los incisos h, w del artículo 20 de la Ley de Impuesto a las Ganancias, además de otro que luego mencionaremos, el anti-progresismo impositivo seguirá su curso y los sectores acomodados de la sociedad seguirán sintiéndose los privilegiados, como lo fueron las clases nobles hace siglos, en donde la población tributaba para que ellos gozaran los privilegios de la vida en comunidad.

Modificación Ley 24.307.

Por último y consecuente con lo anteriormente expuesto, pretendemos la derogación del artículo 78 del Decreto 2284 que fuera ratificado por la Ley 24.307 del año 1993.

Bajo estos instrumentos legales se eximió del Impuesto a las Ganancias a los resultados provenientes de operaciones con títulos valores y acciones bajo un concepto no solamente falaz sino principalmente negando el sentido social de todo sistema impositivo en cualquier parte del mundo. Textualmente dice uno de los párrafos de un extenso considerando: "Que el desarrollo de un verdadero mercado de capitales exige, asimismo, la liberación de los requisitos de acceso a él por parte de oferentes y demandantes....Que, con ese propósito, resulta imprescindible eliminar las trabas impositivas, reducir los costos de intermediación hoy existentes y asegurar la transparencia de los mercados para la protección de quienes en ellos participan".

Es decir, que para los gobernantes de aquel momento se consideraba una traba al Impuesto a las Ganancias, cuando, por el contrario, esta es una herramienta fundamental en una nación para la obtención de los recursos necesarios para garantizar todas aquellas erogaciones que le dan sustento al equilibrio social necesario.

Además, está muy claro, y con el peor de los resultados, que bajo esta posibilidad de la compra de títulos de empresas argentinas y sin tributar el correspondiente impuesto a las ganancias, se adquirieron por parte de empresas extranjeras a través de la compra de acciones y títulos de muchas de las principales empresas argentinas de distintos sectores económicos, que durante años fueron el puntal de mucho de nuestro crecimiento y además defendían el patrimonio nacional. Hoy nos encontramos ante una oferta extranjerizada, formadora de precios y que tuvo privilegios para acceder a esa posición dominante.

En función de lo expresado es que propondremos que en el artículo 93 de la Ley de Impuesto a las Ganancias, T.O. 1997 y sus modificaciones lo siguiente:

d) Agréguese como segundo párrafo del inciso g) del artículo 93 (Presunciones) el siguiente: El 50% (cincuenta por ciento) del monto obtenido por las operaciones de compraventa, cambio, permuta o disposición de acciones, bonos y demás títulos valores obtenidos por personas físicas, jurídicas y sucesiones indivisas beneficiarios del exterior.

ANEXO

| Firmante | Distrito | Bloque |

|---|---|---|

| GODOY, JUAN CARLOS LUCIO | ENTRE RIOS | CONCERTACION ENTRERRIANA |

| MACALUSE, EDUARDO GABRIEL | BUENOS AIRES | ARI |

| MARTINEZ GARBINO, EMILIO RAUL | ENTRE RIOS | CONCERTACION ENTRERRIANA |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Trámite

| Cámara | Movimiento | Fecha | Resultado |

|---|---|---|---|

| Diputados | MOCION DE PREFERENCIA PARA LA PROXIMA SESION CON DICTAMEN (AFIRMATIVA) | 13/09/2006 |